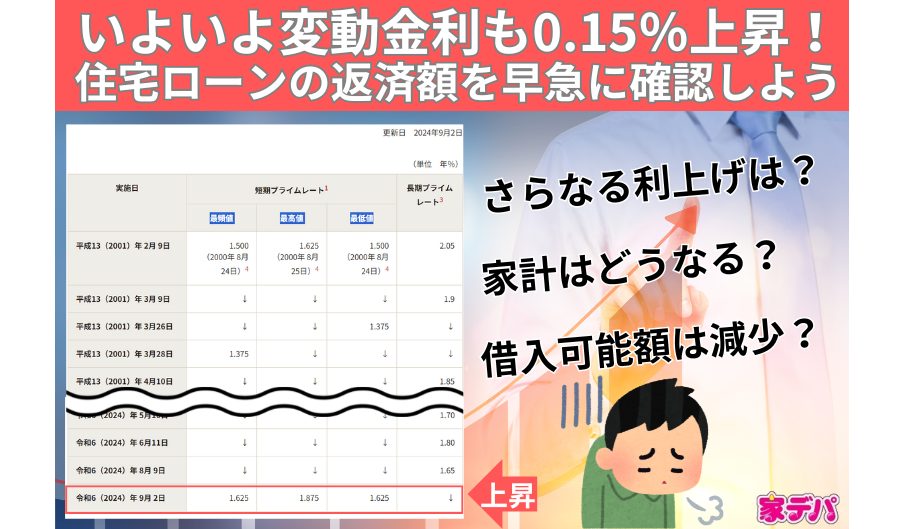

いよいよ変動金利も0.15%上昇!住宅ローンの返済額を早急に確認しよう

住宅ローンを変動金利で組んでいる方・これから組もうとする方にとって、0.15%の金利上昇がいよいよ現実の問題となってきています。このわずかな上昇でも、月々の返済額が確実に増加し、家計に少なからず負担がかかる可能性が高まります。変動金利は短期プライムレート(短プラ)に連動しているため、政策金利の動向次第でさらなる上昇も予想されます。特に今回の0.15%の上昇がどれだけの影響を与えるか、今すぐに返済額を確認し、必要に応じて固定金利への切り替えや対策を取ることも重要です。この記事では、金利上昇が具体的にどのように影響するか、そしてどのような対策を取るべきかを詳細に解説します。返済額の増加を抑えるための最善の方法を、今すぐ確認してください。

目次

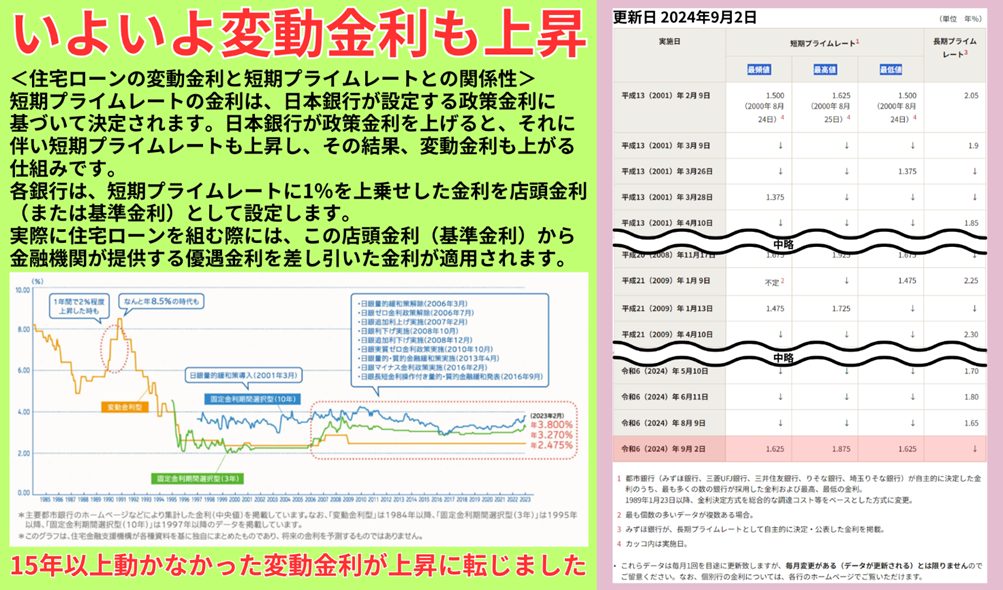

変動金利と短期プライムレートの仕組み

住宅ローンにおける変動金利は、短期プライムレート(短プラ)に連動しており、市場の金利動向に応じて上下します。短プラは、金融機関が優良企業に対して短期間資金を貸し出す際の最優遇貸出金利のことで、日本の金利市場における重要な指標の一つです。住宅ローンの金利が短プラに連動しているため、金利上昇のリスクは常に存在します。

特に、今回の0.15%の金利上昇は、変動金利で住宅ローンを借りている方にとって大きな影響を与える可能性があります。月々の返済額が増加するだけでなく、長期的な返済計画に大きな負担がのしかかる可能性もあります。そのため、金利が上昇する局面では、早急に返済額を確認し、固定金利への切り替えや返済計画の見直しを検討することが非常に重要です。

変動金利とは?短期プライムレートとの関係を解説

変動金利は、ローンの金利が市場金利に応じて変動するタイプの金利です。住宅ローンを変動金利で借りる場合、返済期間中に金利が上下する可能性があり、これは特に短プラに連動しているためです。短プラとは、銀行が優良企業に貸し付ける際に適用する金利であり、金融市場の動向に敏感に反応します。つまり、短プラが上昇すれば、変動金利もそれに伴い上昇し、逆に短プラが下がれば金利も下がります。

現在、短プラが0.15%上昇したため、住宅ローンの変動金利にも同様の上昇が反映されることが予想されます。この影響で、月々の返済額が増加する可能性があり、特に返済初期においては金利上昇による負担が大きくなることが懸念されます。従って、短プラの動向を常に注視し、自分のローン契約にどのような影響があるかを定期的に確認することが必要です。

引用元:日本銀行 長・短期プライムレート(主要行)の推移 2001年以降

速報としてですが、令和6年9月度より一部金融機関において、変動金利型住宅ローンの店頭金利が0.15%上昇しています。なお、他行も追従する形で、令和6年10月度より変動金利を0.15%程度利上げする予定です。

松屋不動産販売株式会社で確認している令和6年10月からの金利引き上げの予定

- 都市銀行は、概ね15%~0.2%

- 地方銀行は、概ね15%

- 信用金庫、信用組合は概ね1%~0.2%

※あくまでも各行にヒアリングした予定内容ですので、必ず住宅ローンを検討する際は、金融機関にご確認ください。

政策金利が短期プライムレートに与える影響

政策金利とは、日本銀行が国内の金融政策を管理するために設定する基準金利のことです。この政策金利が変更されると、金融機関は資金調達のコストが変動し、それに伴って短期プライムレート(短プラ)も動きます。たとえば、政策金利が引き上げられると、短プラも上昇し、それに伴って住宅ローンの変動金利も上昇します。

今回の0.15%の金利上昇も、日本銀行の政策金利の動向と連動している部分(金融機関は短期プライムレートに1%の金利を上乗せした利率を変動金利型住宅ローンの店頭金利にしている)が大きく、今後もさらなる金利上昇が続く可能性があります。住宅ローンを検討している方にとっては、政策金利の変動に敏感に対応する必要があり、特に金利上昇局面では、返済計画を早急に見直すべきです。金利上昇によって月々の返済額が増加する前に、固定金利への切り替えや返済額のシミュレーションを行い、将来的な負担増を防ぐ対策を取りましょう。

金利上昇が住宅ローン市場に与える実際の影響

住宅ローン市場における金利上昇は、借入希望者(既に借りている方含む)にとって非常に大きな影響を及ぼします。特に変動金利を利用している場合、短期プライムレート(短プラ)に連動して金利が変動するため、政策金利が上昇すると住宅ローンの金利も上昇します。現在、0.15%の金利上昇が現実となり、借入希望者にとって月々の返済額が増加することは避けられません。

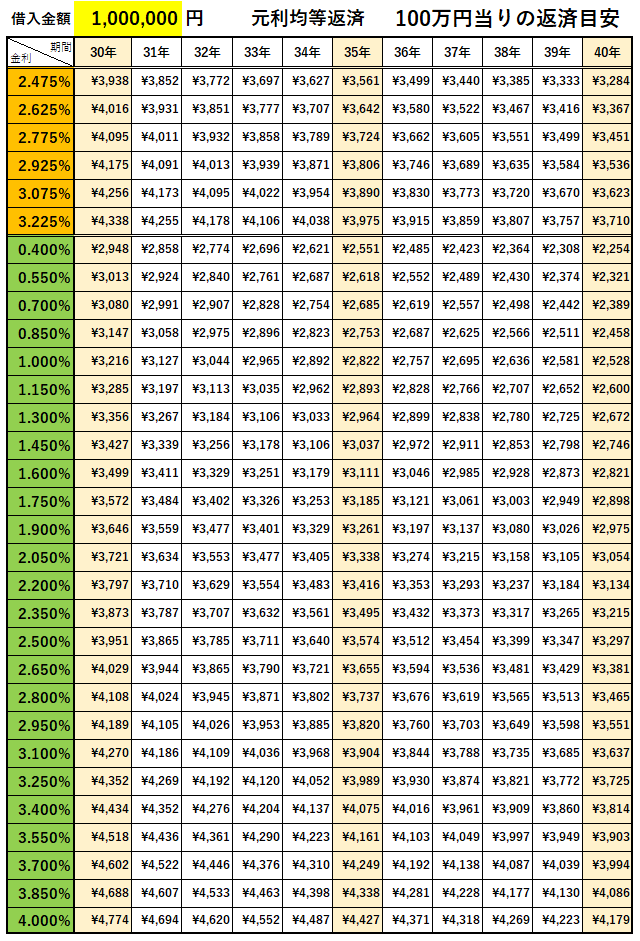

例えば、借入額2,000万円を30年返済で借入している場合、金利が0.400%から0.550%に上昇すると、月々の返済額が58,960円から60,260円へと増加(プラス1,300円)します。これにより、年間では15,600円、30年間では約46万円以上の返済額増加につながります。

借入額2,000万円を30年返済で借入している場合、金利が0.400%から0.550%に上昇すると、月々の返済額がどれくらい増えるのかシミュレーション!

元利均等返済 100万円当りの返済目安の数値を用います。

表の金利0.400%と返済期間30年が交わる点の数値は¥2,948になっています。

100万円を元利均等返済で30年借りた場合の返済額が2,948円なので、2,000万円という事は、これを20倍した金額となります。

2,948円×20=58,960円

同様に0.550%も計算してみましょう。100万円当りの返済額は3,013円です。

3,013円×20=60,260円

わずかな金利差であっても住宅ローンは借入額が大きく、長期間の返済となるので、負担は大きくなりやすいのです。

このように、わずかな金利上昇でも長期間にわたって返済を続ける住宅ローンでは、総返済額に大きな影響を与えます。特に変動金利を選択している方は、今後さらに金利が上昇する可能性があるため、早急に返済計画の見直しを行い、固定金利への変更や頭金の増額などの対策を検討することが重要です。

金利上昇が住宅購入者に与える実際の影響とは?

金利上昇が住宅購入者に与える実際の影響については、大きくは2つあります。前節で説明した通り【支払い額の増加】という点と、もう一つは【借入可能額の減少】という点が挙げられます。

借入可能額を自分で計算してみたいという方は、過去の記事にその方法を記載していますので、そちらをご確認下さい。

金利が上昇して返済額が増えるのは理解できると思いますが、なぜ?借入額まで減少する可能性があるのでしょうか?それは、将来の金利上昇を考慮して、金融機関が審査金利を引き上げることもあり、実際に返済する金利よりも高い金利で審査をするためで、借入可能額が減少するリスクも考慮しなければなりません。結果として、希望する物件を購入できなくなる、あるいは追加の自己資金が必要となったり、返済期間を伸ばしたりすることを考えなければならなくなります。

年収430万円の方が、A銀行で住宅ローンを検討しているとします。審査金利が上昇すると、借入可能額にどれ位の差が出るのかシミュレーションしてみましょう!

A銀行は、住宅ローンの審査金利を変動金利の場合、店頭金利(基準金利)としています。

また、年収400万円以上の方は、年収の30%を返済の上限としています。

令和6年9月時点の店頭金利2.475%での場合(返済期間30年とします)

年間の返済限度額

4,300,000円×30%=1,290,000円

月々での返済限度額

1,290,000円÷12ヶ月=107,500円

先程の表にある2.475%(審査金利)と返済期間30年が交わる点の数値は¥3,938とあります。

よって、

107,500円÷3,938円=27.2981…

つまり2,720万円が借入可能額(限度額)となります。

令和6年10月となり、店頭金利が2.625%(前月金利プラス0.15%)になった場合

先程の表にある2.625%(審査金利)と返済期間30年が交わる点の数値は¥4,016とあります。

よって、

107,500円÷4,016円=26.7679…

今回は2,670万円が借入可能額(限度額)となります。

今回の0.15%の金利上昇では、大きな差(50万円)とは言えませんが、今後は上昇基調にあるため、借入可能額(限度額)は、ご年収が変わらないとすると減る一方となります。

ちなみに、上記シミュレーション結果の限度額まで借入した場合、実際の融資実行金利(返済していく金利)が、0.400%から審査金利同様に0.15%上昇して0.550%となると・・・

- 2,720万円の借入で、実行金利400%の場合

月々の返済額は80,185円

- 2,670万円の借入で、実行金利550%の場合

月々の返済額は80,447円

※借入額は減少するのに、毎月の支払金額は増加することになります。

そのため、金利が上昇する前に、住宅ローンの見直しや返済シミュレーションを行い、固定金利への切り替えや借入金額の再検討を行うことが重要です。特に、今後も金利上昇が予測されるため、早めの対策を取ることで家計への負担を最小限に抑えることができます。

住宅ローン審査金利の上昇による借入可能額の減少

住宅ローンの審査金利が上昇すると、借入可能額(限度額)が減少することは避けられません。審査金利とは、金融機関が借入希望者の返済能力を評価するために設定する基準金利です。通常の変動金利や固定金利とは異なり、審査金利は金利が将来上昇した際のリスクを考慮して、やや高めに設定されることが多いです。事実として、私が住宅ローンを借りた時(約15年前)の都市銀行の審査金利4.000%とされていました。

金利上昇局面では、金融機関はリスクを避けるため、審査金利を引き上げます。これにより、同じ返済能力でも、以前より少ない金額しか借りられなくなります。特に、最近の0.15%の金利上昇は、借入可能額を少なからず減少させる要因となっており、今後の市場動向にさらに注意が必要です。

審査金利の変化が与える影響

審査金利が上昇すると、借入可能額がどれほど減少するかが大きな課題となります。例えば、金利が2.475%の時と2.625%に上昇した時とでは、先のシミュレーションの通り、金融機関が認める借入可能額(限度額)が減少します。審査金利は、将来的な金利変動を考慮して高めに設定されるため、実際の金利よりも厳しい条件で返済能力が評価されます。

具体的には、3,000万円の住宅ローンを組みたい場合、審査金利が2.475%から2.625%に上昇すると、返済比率30%と定める金融機関であれば、必要最低年収は、4,725,600円から4,819,200円となります。つまり、より多くの年収がある方でないと希望する借入が出来なくなります。

審査金利上昇に伴うシミュレーション

審査金利の上昇による影響を具体的にシミュレーションしてみます。例えば、審査金利が2.475%から2.625%に上昇した場合、どのような影響があるのでしょうか。

借入希望額3,000万円を実現するために必要な年収をシミュレーション!

※前提条件:返済比率は30%以内、元利均等返済で借入期間は30年間とします。

- 審査金利2.475%の場合

100万円当りの返済目安の表より金利2.475%で30年とした場合の返済額¥3,938とあり、3,938円(100万円当りの返済額)×30(3,000万円÷100万円)=118,140円(月々返済額)

年間の返済額

118,140円(月々返済額)×12ヶ月=1,417,680円

年間の返済額が年収の30%以内(返済比率)とすると・・・

必要最低年収

1,417,680円(年間の返済額)÷30%=4,725,600円

- 審査金利2.625%の場合

100万円当りの返済目安の表より金利2.625%で30年とした場合の返済額¥4,016とあり、4,016円(100万円当りの返済額)×30(3,000万円÷100万円)=120,480円(月々返済額)

年間の返済額

120,480円(月々返済額)×12ヶ月=1,445,760円

年間の返済額が年収の30%以内(返済比率)とすると・・・

必要最低年収

1,445,760円(年間の返済額)÷30%=4,819,200円

基本的に住宅ローンは、【前年の年収】で審査されます。『今年の年収』は頑張り次第で上げる事が出来ますが、【前年の年収】は確定しているので上げる事が出来ません。よって、審査金利が上昇した場合、希望する借入額に届かない可能性が出てきます。

このように、審査金利が上昇することで、同額の借入を計画するにも必要とされる年収は増加します。この場合、選択肢としては、返済比率が35%以内とする別の金融機関を検討するか、借入期間を30年から更に伸ばして自分の年収で収まる期間にする必要があります。どちらにしても住宅ローンは、【前年の年収】を基本に審査をするため、ここは固定値(確定している年収)なので、選択の幅は余りありません。

融資実行金利の上昇と月々の返済額への影響

住宅ローンの融資実行金利が上昇すると、月々の返済額に直接的な影響が出ます。融資実行金利とは、実際に借入が実行された際に適用される金利のことで、ローンを組む際に非常に重要な要素です。特に変動金利を選んでいる場合、金利が上昇するたび(見直しは半年に一度、4月と10月)に返済額が増加し、長期にわたる返済計画全体に大きな影響を与えることが多いです。ここでは、融資実行金利の上昇が月々の返済にどのような影響を与えるのか、具体的なシミュレーションを行い、家計に与える影響を詳しく解説します。

住宅ローンについて、もっと詳しく知りたい方は、過去の記事を是非読んでください。

月々の返済額に与える影響とは?

融資実行金利が上昇する場合、借入者が支払う月々の返済額も比例して増加します。例えば、借入金額が3,000万円、返済期間35年、金利0.400%でローンを組んでいる場合、毎月の返済額は76,530円です。しかし、金利が0.30%上昇して0.700%になった場合(0.15%ずつ2回上がったと想定)、月々の返済額は80,550円に増加します。このわずかな差でも、月4,200円の追加負担となります。

また、年単位で見ると、この負担増は50,400円、35年間では総額で1,764,000円の返済額の増加に繋がります。これが0.5%や1.0%の金利上昇ともなれば、家計にさらに大きな負担がのしかかります。このため、金利が上昇し続ける場合、変動金利でローンを組んでいる方は特に、今後の金利動向を注視し、早急に対策を講じる必要があります。

例えば・・・

- 金利が0.5%上昇して元々の0.40%から0.90%になった場合

月々の返済額は83,294円(+6,764円)になります。

- 金利が1.0%上昇して元々の0.40%から1.40%になった場合

月々の返済額は90,392円(+13,862円)になります。

この金利上昇がさらに続くと、家計に大きな影響を与えるため、金利の動向に敏感になることが重要です。

融資実行金利の上昇が家計に与える具体的な影響

融資実行金利の上昇は、家計に多大な影響を与えます。まず、月々の住宅ローン返済額が増加すると、他の生活費や支出に回す予算が減少します。食費や光熱費、教育費など、日常の家計を圧迫することが想定されます。例えば、月々の返済額が数千円増加するだけでも、家計全体の見直しが必要になる家庭も少なくありません。物価高騰の現在であればさらに事態は深刻です。

さらに、金利上昇が続くと、家計に占める住宅ローンの割合が増え、貯蓄や資産形成の余力が削がれます。特に、将来の家計計画や資産運用に影響が出ることは避けられず、リスクへの対応が求められます。最悪の場合、金利上昇によって返済が困難になり、ローンの支払いが滞るリスクも考えられます。

家計に与える具体的な影響

- 月々の生活費圧迫

月々の返済額増加により、生活費にかける予算が削減される。

- 貯蓄・資産形成の減少

将来に向けた貯蓄や投資が難しくなり、家計のリスクが増加。

- 返済負担の重圧

金利がさらに上昇すれば、返済が滞る可能性が高まる。特にボーナス払いは注意!

そのため、金利が上昇する局面では、早めに固定金利に切り替えることや繰り上げ返済を検討するなど、具体的な対策を講じる必要があります。また、無駄な支出を削減し、金利上昇時に備えて家計を強化することも非常に重要です。

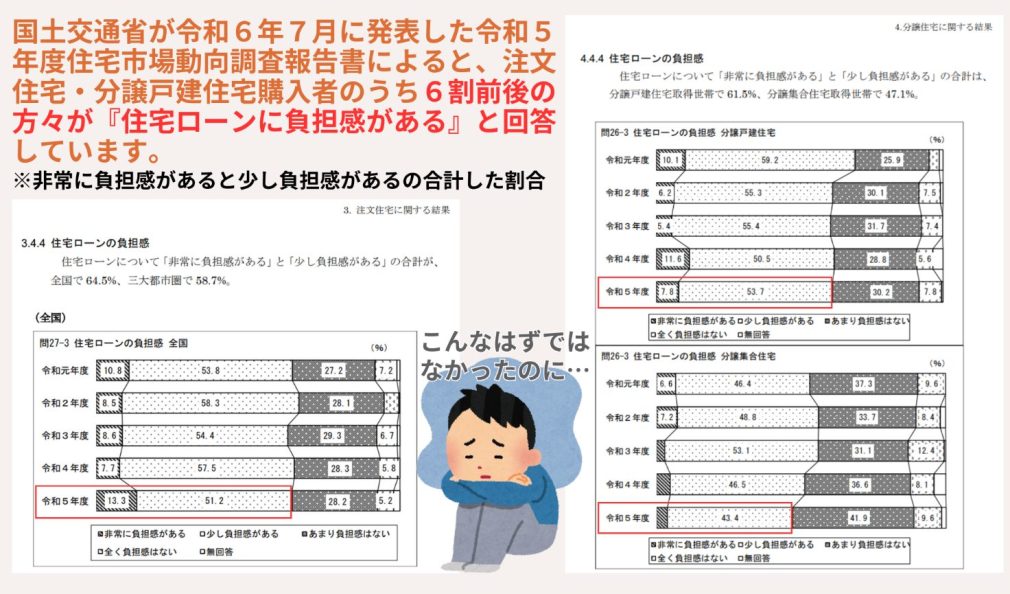

また、上図にもあるように現在住宅ローンを返済中の方々も住宅ローンの支払いに負担を感じられています。このデータは、今回の政策金利引き上げによる短期プライムレートの上昇、変動金利の上昇は反映されていません。ですが、実に調査に回答された6割前後の方々が住宅ローンに負担を感じる結果となっているので、来年度以降の住宅市場動向調査報告書には、更に負担を感じる方が増えているかもしれません。

借入希望者が取るべき対策とアドバイス

金利上昇局面では、借入希望者にとって返済計画の見直しが必須です。特に、変動金利を選択している場合、金利の上昇が月々の返済額や総返済額に大きな影響を及ぼします。今後の金利動向を慎重に見極め、リスクを最小限に抑えるための適切な対策を取ることが重要です。ここでは、金利上昇に対する有効な対策とその効果について詳しく解説します。

変動金利から固定金利への変更は有効か?

変動金利を選んでいる場合、金利が上昇するリスクに対して、固定金利への変更は非常に有効な対策です。変動金利は市場金利の変動に敏感に反応し、金利が上昇すればその分返済額も増加します。一方、固定金利は金銭消費貸借契約時に金利が固定されるため、将来的に金利が上昇しても返済額が変わらないという安心感があります。

例えば、変動金利で0.80%の住宅ローンを組んでいる場合、金利が1.30%に上昇した際、借入金額・返済期間にも寄りますが月々の返済額は数千円増加します。一方、金利が1.00%を超えそうな時に固定金利に切り替えると、その後の金利上昇に左右されることなく、一定の返済額を維持できます。長期的に金利が上昇する局面では、固定金利への変更によって、家計の安定が図れるでしょう。

ただし、固定金利は通常、変動金利よりも高めに設定されるため、短期的には返済額が増える可能性があります。そのため、今後の金利動向や家計の状況を総合的に考慮し、金利上昇リスクに対してどの程度リスクを回避したいかを見極めることが重要です。特に、金利上昇が予想される現在の状況では、固定金利への切り替えは有効な選択肢と言えるでしょう。

返済計画の見直しと対策の重要性

金利が上昇すると、月々の返済額が増加するだけでなく、長期的な返済計画にも大きな影響を与えます。そのため、借入希望者は定期的に返済計画を見直し、必要に応じて対策を講じることが重要です。特に、現在の返済状況や今後の金利動向を踏まえた上で、どのような対策が最も効果的かを検討する必要があります。

具体的な対策

- 繰り上げ返済の検討

繰り上げ返済は、元本を途中で減らすことで、今後の金利上昇による返済総額の増加を抑えることができます。例えば、余裕資金を使って一部繰り上げ返済を行えば、元本が減少するため、金利上昇の影響を軽減できます。「期間短縮型」や「返済額軽減型」など、状況に応じて選択することが可能です。

- 借り換えの検討

現在の住宅ローンを、より低金利のローンや固定金利の商品に借り換えることで、将来的なリスクを減少させることができます。借り換えには手数料や諸費用が発生するため、事前にシミュレーションを行い、メリットがあるかどうかを確認することが重要です。

- 固定金利への切り替え

変動金利での返済が負担になると予想される場合は、固定金利への切り替えを検討するのも有効な対策です。特に金利上昇が予測される時期においては、固定金利に切り替えることで、将来的な返済額の増加を抑えることが可能です。

今すぐできるアクションプラン

- 金融機関に相談

今すぐ金融機関に相談し、金利上昇が続く場合の最適な返済プランを確認しましょう。

- 返済シミュレーション

金利上昇時の影響を把握するために、返済シミュレーションを行い、繰り上げ返済や借り換えの効果を確認します。

- 家計の見直し

家計全体を見直し、無駄な支出を削減し、金利上昇に備えて貯蓄を増やすことも重要です。

まとめ

借入希望者にとって、金利上昇が予測される現在の状況では、早急に対策を講じることが不可欠です。変動金利から固定金利への切り替えを検討するや繰り上げ返済、借り換えを含む返済計画の見直しは、将来の返済負担を軽減するために非常に有効です。今すぐにでも金融機関に相談し、自分に最適な返済プランを見つけ、家計への影響を最小限に抑えるための準備を進めましょう。

松屋不動産販売株式会社からのサポートと提案

金利上昇が続くことが予想される中で、住宅ローンを利用している方やこれから借入を検討している方にとって、返済計画の見直しは急務です。松屋不動産販売株式会社は、お客様がこの金利上昇局面を乗り越えるための具体的なサポートを提供し、最適なローンプランを提案しています。金利上昇に伴う返済負担を軽減し、安心して将来の家計計画を進めるためには、早急な対策が必要です。

住宅ローンに関する相談サービスの提供

住宅ローンの金利が上昇している状況において、今後どのように返済計画を進めていくか不安を感じる方は少なくありません。松屋不動産販売株式会社では、お客様が抱える疑問や不安に対して、住宅ローンに関する個別相談サービスを提供しています。例えば、変動金利でローンを利用している方には、金利上昇による返済額の増加リスクについて丁寧に説明し、最適な対応策を提案します。

当社の相談サービスでは、金融機関やローン商品についての専門知識を持ったスタッフが、最新の金利動向や市場のトレンドに基づいてアドバイスを行います。これにより、お客様は将来の返済計画においてどの選択が最も有利であるかを明確に理解し、安心して次のステップを踏むことができます。

具体的な相談例

- 金利上昇に伴う返済額増加のシミュレーション

金利が0.15%以上上昇した場合の月々の返済額や総返済額を具体的に算出し、お客様に与える影響を明示します。

- 繰り上げ返済や借り換えのアドバイス

余裕資金がある場合、繰り上げ返済を行うべきか、または借り換えをする方が良いかを個別にアドバイスします。

特に、金利が急速に上昇している今、迅速な対応が重要です。お客様一人ひとりの状況に合わせた適切なローンプランを提案し、将来的な負担を最小限に抑えるためのサポートを提供しています。

金利上昇時の最適なローンプランの提案

金利上昇の局面では、今後のリスクを回避するために、どのようなローンプランが最適かを見極めることが非常に重要です。松屋不動産販売株式会社では、金利上昇に対応した最適なローンプランを提案し、お客様が安心して返済を進められるようサポートしています。

例えば、住宅ローンを検討しているお客様には変動金利と固定金利のメリット・デメリットを解説し、具体的シミュレーションを行い、借入金額の調整、最適な金融機関および住宅ローンの選定のお手伝いをさせて頂きます。そうすることで、将来的な金利上昇リスクを避け、安定した返済計画を維持することが可能です。

また、借り換えを希望するお客様に対しては、現在のローン条件と比較し、どのプランが最も適しているかをシミュレーションして具体的に提案します。例えば、固定金利型ローンへの借り換えや、金利優遇措置のあるプランを紹介し、将来的な返済負担の軽減を図ります。

今後さらに金利が上昇する前に、早めの対策を取ることで、大きな負担を回避できます。松屋不動産販売株式会社の専門チームが、最新の市場情報をもとに、最適なローンプランを提案いたします。

住宅ローン・金利上昇でよくある質問(FAQ)

住宅ローンに関する質問は多岐にわたりますが、特に金利が上昇する局面では、変動金利と固定金利の違い、また金利上昇に対する対策についての質問が増加しています。ここでは、よく寄せられる質問に対して、分かりやすくお答えします。

変動金利と固定金利の違いについての疑問解消

ポイント

変動金利は短期的に低金利の恩恵を受けやすいが、金利上昇時のリスクが大きい。

固定金利は将来の金利リスクを避けられるが、契約時の金利が高めになることが多い。

結論としては、今後の金利動向やご自身の返済計画に基づいて、どちらのリスクに耐えられるかを判断することが重要です。但し、未だ変動金利が低金利であることを考慮すると、金利が低い方が元本の減りが早いので、結果として、有利に働くと考えられます。

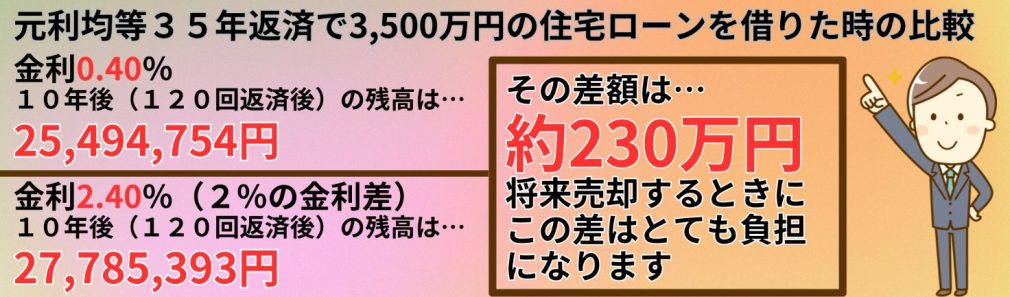

引用元:住宅ローンは最初の10年で全てが決める!失敗しない金利戦略より

金利上昇が予想される場合の対策について

いよいよ変動金利も0.15%上昇!住宅ローンの返済額を早急に確認しよう:まとめ

住宅ローン金利が上昇しはじめた今、適切な対応を取らないと将来の返済負担が大きくなるリスクがあります。変動金利のままでは、金利上昇時に月々の返済額が増加し、家計が圧迫される可能性が高まります。しかし、固定金利への切り替えや繰り上げ返済、借入金額の調整、自己資金の増加など、早めに対策を講じることで、将来的な不安を取り除くことができます。

松屋不動産販売株式会社は、金利動向に敏感に対応し、お客様のライフスタイルに合った最適な住宅ローンプランを提供します。今のタイミングでしっかりとした返済計画を立てることで、金利上昇にも動じない安心の暮らしを手に入れられます。

マイホームは単なる「家」ではなく、未来への投資であり、家族との安心した生活の土台です。今、金利上昇前に最適なプランを選び、将来の負担を軽減することで、夢のマイホームが現実となります。まずは私たちと一緒に最適な選択を考え、家族の未来を守る第一歩を踏み出しましょう。

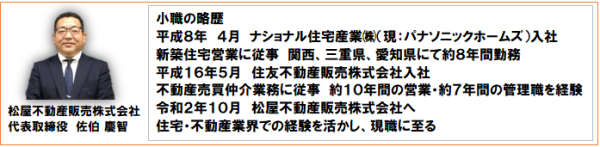

松屋不動産販売株式会社 代表取締役:佐伯 慶智からのアドバイス

不動産購入を検討されている皆様へ

マイホームの購入は、人生で最も大きな決断の一つです。そして、今のような金利上昇局面では、早めの行動が家計や未来を守るカギとなります。松屋不動産販売株式会社では、お客様一人ひとりに最適な不動産購入プランを提案し、安心してマイホームを手に入れるためのサポートを徹底しています。

まず、会員登録をしていただくと、通常公開されていない会員限定の物件情報にアクセス可能となり、最新の不動産情報が自動で届きます。愛知県や静岡県の人気エリアにおいても、早めの登録であなたにピッタリな物件をいち早くチェックできるチャンスです。

また、初めてご来店のお客様には来店予約キャンペーンを実施中です。来店予約いただくと、最大5,000円分のQUOカードをプレゼントいたします。さらに、専門スタッフが直接ご相談に対応し、金利上昇に伴う住宅ローンのご相談や、お客様の家計に合った返済プランを無料で提案いたします。

「購入のタイミングを逃さず、理想の住まいを手に入れたい」そんな想いを持つ皆様へ、今こそ行動する絶好のタイミングです。まずは会員登録をして最新情報をゲットし、次に来店予約で詳しいサポートを受けることで、将来の安心を手に入れましょう。家族の未来を守るため、私たちと一緒に最適な選択を見つけませんか?