失敗しない住宅ローン返済計画:所得に基づく賢い選択

「失敗しない住宅ローン返済計画: 所得に基づく賢い選択」へようこそ。これは、夢のマイホームを購入する際、あなたが知っておくべき住宅ローンの返済比率、適切な所得と返済額の関係性、そして注意深く考慮すべきポイントについてのガイドです。ここでは、長期にわたる住宅ローンの返済計画をどのように立て、自分の所得に合わせて賢くローンを選ぶかについて、具体的なアドバイスを分かりやすく解説しています。この記事を通じて、住宅ローンに関する幅広い知識を習得し、財務的な不安なく理想の家を手に入れるための準備を整えましょう。読み進めることで、住宅ローンを取り巻く重要な情報を一通りマスターできるでしょう。

目次

住宅ローンと返済比率の基礎知識

住宅を購入する際、多くの方が住宅ローンを利用します。このローンを選ぶ上では、返済比率の理解が非常に重要となります。返済比率とは、借入金の返済額が収入に占める割合のことで、これが高すぎると家計に大きな負担がかかります。安定した返済を行うためにも、住宅ローンを組む前にしっかりと返済比率について学び、計画的な住宅購入を心がけるべきです。

返済比率とは何か

返済比率とは、借入れをしたお金(住宅ローン)の月々の返済額が、借入者の年収に対してどれだけの割合であるかを示す重要な指標です。例えば、年収300万円の人が月々5万円を返済する場合、年間の返済額は5万円×12か月で60万円となり、年収に対する返済比率は20%となります。この比率によって、ローンの返済が家計にどの程度影響するかを把握でき、返済計画を立てる上で非常に役立ちます。また、金融機関は年収に応じて、返済比率の上限を設定しています。その上限を超えるような借入は出来ず、ご年収に応じて借入上限金額が計算される仕組みとなっています。

例えば、年収が300万円台の方が、基準にある返済比率30%を超えて、返済(借入)をする事は出来ないという事です。民間の金融機関においても同様です。特に、これからの住宅ローン審査においては、金利上昇懸念がありますので、

金融機関は余裕(安全率)を見て審査を行うでしょうし、皆様におかれましても、返済にゆとり(返済比率)をもって住宅ローンを組む事をおすすめします。

適切な返済比率の目安

適切な返済比率は一般に、収入の25%から35%程度と言われています。この範囲内であれば、生活費や他の支出とのバランスを保ちつつ、確実な返済が可能であるとされています。しかし、これはあくまで目安であり、個々のライフスタイルや今後の収入見込み、資産状況に応じて柔軟に設定する必要があります。返済比率を設定する時は、将来の収入の変動を考慮するとともに、緊急時のための貯蓄や生活費を確保するための余裕を持たせることが大切です。

返済比率が高いリスク

返済比率が高いということは、その分家計に負担が大きくなることを意味します。返済比率が高すぎる状態が続くと、万が一の出費や収入減に対する耐久力が低下し、ローンデフォルト(返済不能)に陥る可能性が高まります。また、日常生活で必要な出費も圧迫されるため、生活の質が低下するリスクもあります。返済比率を適切に保つことは、精神的ストレスを減らし、家計を安定させるうえで極めて重要になります。ローンの返済計画を検討する際には、将来的なリスクを避けるためにも、返済比率の適切な管理に注意を払うべきです。

所得に応じた返済計画の立て方

私たちの多くは何かしらのローンを抱えており、適切な返済計画は安定した経済生活に欠かせません。所得水準に応じた返済プランを立てることで、生活費を圧迫することなく、確実にローン残高を減らしていくことができます。

年収別返済額のベストプラクティス

一般的に、返済額は年収の20%以内におさめると、他の生活費や突発的な出費にも柔軟に対応できるとされています。年収300万円の場合、返済額は月々5万円程度が適切でしょう。この数値は個々のライフスタイルや支出によって変動するため、自身の収入と支出をしっかり把握することから始めましょう。また、返済額を決定する際には、将来的な収入の見込みや昇給を見越した調整も重要になります。長期的な視点を持ち、返済計画を見直し続けることが、経済的自由を手にするための鍵となるのです。

実際に自分でも計算してみよう!

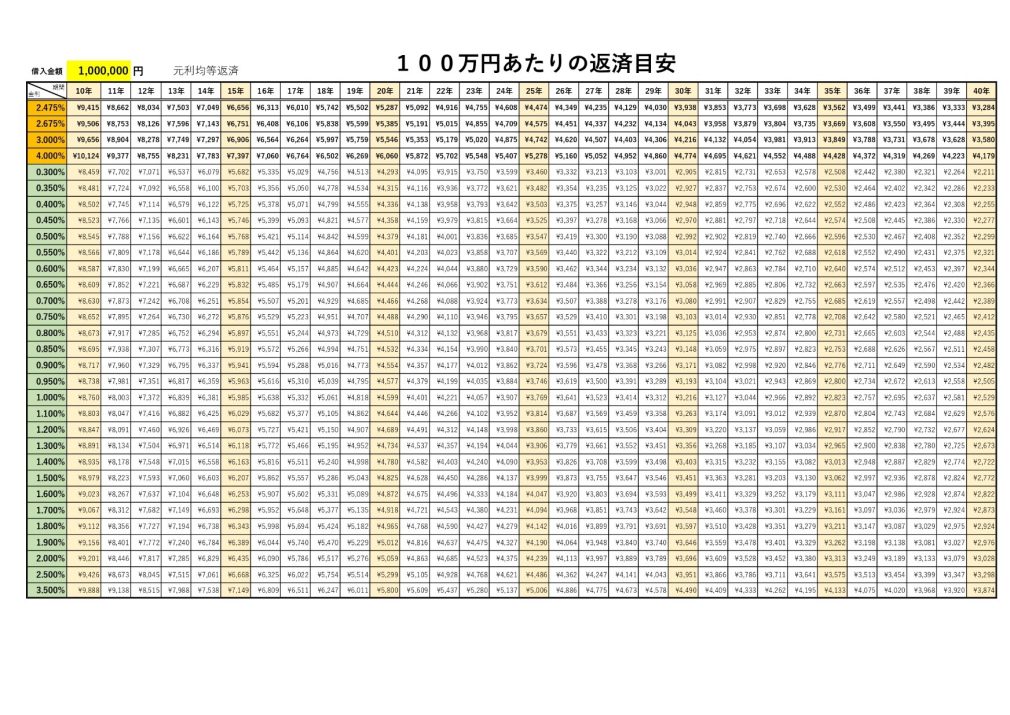

経験がある方もいらっしゃると思いますが、不動産仲介会社の営業もハウスメーカーの営業も電卓を叩いたりパソコンで入力したりして、皆さんの借入可能額や月々の支払い金額を簡単に出してくれたと思います。仕組みは至って簡単なのですが、下の表があれば、借入可能額も支払い金額も簡単に計算することが出来ます。

では、ここで練習をしてみましょう。上の表は、『100万円を借りた場合における毎月返済額の目安』です。

Q.あなたが、3,000万円を借りたいとします。金利0.400%・35年返済の条件では毎月の返済金額は幾らになりますか?

A.2,552円×30=76,560円

2,552円は上記表の金利0.400%と返済期間35年が交わる所の数字(100万円あたりの返済金額)です。

30という数字は、3,000万円÷100万円(あたり)=30となります。

Q.月々8万円の返済を希望した場合、金利0.550%の30年返済ではいくら借りることが出来るでしょうか?

A.80,000円÷3,014円=26.5428… よって2,650万円の借入ができます。

3,014円は上記表の金利0.550%と返済期間30円が交わる所の数字です。

26.5428…という答えに100万円を掛けて26,542,800円となり、借入は10万円単位として2,650万円となる。

Q.年収450万円の方が、返済比率25%以内とする場合、35年返済で金利0.400%、0.800%、1.800%では、最大いくら借入ができるでしょうか?

A.年収450万円×25%=1,125,000円(年間支払い) 月に直すと1,125,000円÷12ヵ月=93,750円

- 0.400%では、93,750円÷2,552円=36.7358… よって3,670万円の借入が可能

- 0.800%では、93,750円÷2,731円=34.3280… よって3,430万円の借入が可能

- 1.800%では、93,750円÷3,211円=29.1965… よって2,910万円の借入が可能

このようになります。実際に計算してみて、気付かれた方も多いと思いますが、住宅ローンの金利差で借入できる金額がこのように違ってきます。本当に金利は大事です。

ボーナス払いを取り入れるメリット

ボーナス払いの導入は、返済計画をより柔軟にし、毎月の負担を軽減する効果があります。例えば、年2回のボーナス期に支払いを行うことで、月々の返済額を少なく抑えることができます。これにより、日々の生活費に余裕が生まれると同時に、希望する借入れを可能にしてくれます。但し、多くの企業が賞与(ボーナス)を業績連動としており、お勤め先の業績次第で、ボーナスが想定より少なかったり、支給されなかったりする事も考慮して、緊急時の備えも用意して、並びにボーナス払いの金額を少なく設定しておく必要があります。

サイドビジネスで返済能力を高める

サイドビジネスは、追加の収入源を得る有効な手段であり、結果的に返済能力を高めることにつながります。現在の収入に満足できない方や、より早くローンを完済したい方にとって、副業は大きなチャンスです。それには、自分のスキルや時間を有効活用し、自宅で行えるウェブデザイン、オンライン英会話レッスン、フリーランスとしてのライティングなど多岐にわたります。ただし、副業を始める際には、本業に影響を与えないよう時間管理をしっかり行い、また税務的な知識を持っておく必要があります。サイドビジネスから得た収入によって、残債務を速やかに減らし、経済的な安定と自由を手に入れることが目標でしょう。

引用元:厚生労働省政策について>分野別の政策一覧>雇用・労働>労働基準>副業・兼業

住宅ローン返済のための家計管理

家のローンを返済していく中で、家計の管理は非常に重要になります。無計画にお金を使ってしまいがちな日々の消費を意識し、将来への安心を手に入れるためにも、計画的に支出を抑えることは大切です。節約しつつも賢くお金を使うことで、無理なく返済を続けることができるでしょう。

家計簿を利用した支出管理

家計簿をきちんとつけることで、通常の出費が明確になり、無駄遣いを防ぐことができます。一日の終わりや、ショッピングの後など、定期的に支出を記録する習慣をつけましょう。いくら節約意識があっても、具体的な支出のデータがなければ、効果的な節約は難しいものです。毎月の支出をカテゴリーごとに分けて分析することで、節約のポイントが見えてくるでしょう。水道光熱費や食費など、見直せる部分は意外と多いものですから、家計簿を活用して賢い節約を心がけてください。

節約テクニックと余裕資金の作り方

節約するにはいくつかのテクニックがあります。例えば、光熱費を節約するためには、LED電球の使用や電気器具の消費電力をチェックしましょう。また、食費を下げるためには、セール商品を上手に利用したり、食材を無駄なく使ったりすることが重要です。余裕資金を作るには、こうした小さな節約の積み重ねが効果を発揮します。また、余裕資金は投資に回し、いざという時のために貯金しておくことも可能です。賢い消費と節約をバランス良く行い、家計に余裕を生み出していきましょう。

あとは、やはり通信費いわゆるスマホ代です。キャリア変更や「UQ mobile」「Y!mobile」などのキャリアサブブランドに乗り換えする事も検討しましょう。

参考:格安SIM33社を比較&おすすめ10社に厳選!ITライター監修の最安値ランキング【2023年】

緊急時に備える貯金のすすめ

住宅ローンの返済は長期戦ですから、緊急時に備えるための貯金は不可欠です。急な車の修理や家族の病気など、想定外の出費に対応するためには、目途を立ててコツコツと貯金をしていくことが大切です。総支出の何パーセントかを貯金に回す、ボーナスなどの臨時収入は全額貯金にするなど、ルールを決めて実行することが成功の鍵となります。まずは小さな額からでも始めて、貯金の習慣を身につけましょう。そうすることで、安心して未来を迎えることができます。

変動金利と固定金利の選択

住宅ローンをはじめとしたローン選びには、変動金利と固定金利の理解が不可欠です。どちらを選ぶかによって支払い総額が大きく変わってくるからです。将来への見通しや金融知識がものを言う変動金利、予測可能な固定金利を比較することで、賢い借入計画を立てましょう。

金利の種類と特徴

金利には主に「変動金利」と「固定金利」という二つのタイプがあります。変動金利は市場の金利動向に応じて変わりますから、ローンを組んだ後に金利の変動により支払う金額が見直されます。逆に固定金利は、契約時に決定した金利がローン全期間を通じて不変であり、金融市場の変動に左右されることはありません。

固定金利のメリットは、将来の金利上昇リスクを回避できる安定性にあります。一方、変動金利は初期の金利が固定金利よりも低い傾向があるため、短期間での返済や、金利が下がると予想される時には有利です。しかし、金利が上昇すると支払総額が増加するリスクがあるので注意が必要です。

景気動向と金利の関係

景気動向と金利は密接な関係にあります。一般的に経済が好調なときは物価が上昇し、インフレーションを抑えるために中央銀行は金利を引き上げることがあります。逆に、経済が冷え込み、デフレーションが懸念される時は、金利を下げて経済を刺激する傾向にあります。現在は、あまり良くないインフレが進行しており、今後の日銀の動向が注目されています。

金利の変動を見越したローン選びが重要になります。例えば、経済が上向きに転じそうであれば、金利が上がる前に固定金利でローンを組むことが賢明でしょう。一方で経済が停滞しているときは、変動金利を選び、金利が低下する恩恵を受けることが可能です。

自分に合った金利タイプの選び方

自分に合った金利タイプを選ぶためには、まず自身の経済状況を把握することから始めます。返済期間や月々の返済額、収入の安定性など、様々な要因を考慮する必要があります。また、借入後の金融市場の動きに自信がある場合や、返済計画が柔軟な人は変動金利が適しているでしょう。

固定金利は月々の返済額の予測がしやすく、長期間にわたって返済をする予定の方や、金利変動に対する不安を避けたい方にお勧めです。最終的には金利予測は大変困難であり、自身のライフプランや経済状況に適した選択をすることが肝心です。複数の金融機関の情報を比較検討し、専門家の意見も参考にして、慎重にタイプを選んでいくことが重要でしょう。

住宅ローンの借り換えを検討するタイミング

住宅ローンを組んでから時間が経過し、金利の動向が変わると、借り換えを検討される方もいるでしょう。現在の金利が当初の借入時よりも有利になっている場合、借り換えによって毎月の返済額を減らしたり、総返済額の軽減が期待できたりします。借換えの目安となるのは、既存の住宅ローン金利と借換えした時の金利との差が1.0%程度あることが基本です。現在の住宅ローン金利は史上最低水準ですので、当面借換えの必要性は考えられませんが、フラット35や固定金利(3年・5年・10年)を選んでいる方は、検討してみても良いと思います。

借り換えのメリット

借り換えにはいくつかのメリットがあります。まず金利が低くなると、毎月の返済負担が軽くなり財布に優しいです。低金利で再度ローン契約を結ぶことにより、総返済額の削減が期待できます。加えて、固定金利や変動金利といった返済条件を見直し、より自分のライフスタイルに合わせた返済プランに改善できることもメリットの一つです。借り換えを行うことで、余裕のある資金計画を立て直すきっかけにもなります。

借り換えにおける注意点

しかし、借り換えには注意しなければならない点もあります。初めのローン契約時にかかった諸費用と同じように再度諸費用が必要になります。その費用が借り換えで得られるメリットを上回らないかをしっかり比較検討する必要があります。また、借り換えには審査が伴いますから、現在の収入やクレジット状況によっては条件が思うように改善されないことも考えられます。無理な借り換えは将来的な返済計画にも影響を及ぼすため、慎重な判断が求められます。

借り換え成功の条件

借り換えが成功するためには、いくつかの条件が重要になります。まず、新しいローンの金利が、現在のローンの金利よりも明確に低いことです。小さな金利差では、諸費用を考慮した場合にメリットが少なくなることもあるでしょう。また、返済期間が残り長く、総返済額に影響を及ぼす余地があることも重要な条件です。借り換えを成功させるためには、専門家のアドバイスを受けつつ、しっかりとした計画と比較検討が欠かせません。

返済トラブルを避けるための注意点

ローンやクレジットの返済トラブルは、計画的な資金管理がされていない場合に起こり得ます。できるだけトラブルを未然に防ぎ、安定した返済計画を立てることが大切です。計画を立てる際には、収入の変動や生活環境の変化など、将来起こりうる様々な事態を考慮に入れることが重要であるのです。

全額繰り上げ返済や一部繰り上げ返済の罠

住宅ローンを繰り上げ返済することは、良い面と悪い面があります。良い面としては、支払いが滞るなどのリスクを軽減もしくは排除できます。支払いが滞ると信用情報にキズが付きますので、その他の借入をする場合に足枷となってしまいます。そのリスクを軽減・排除できることは、今後の人生や事業において、とてもプラスに働きます。

逆に、悪い面とすると、ある程度の資金を繰り上げ返済に回してしまうため、突発的な資金需要に対応が難しくなります。また、住宅ローンには、団体信用生命保険が付保されており、ローンを返済している方が、事故やご病気で死亡や高度障害を患った場合、保険金が下りて、ローン残高がゼロになり、残されたご家族に資産としてご自宅を残す事が出来ます。しかし、最悪のケースとしては、全額繰り上げ返済した後に、お亡くなりになったり、高度障害を患ったりした場合、団体信用生命保険は下りません。また繰り上げ返済に多くの資金を使ってしまった場合は、生活に困窮するかもしれません。

また、固定金利のローンに借換えをしたのちに、全額繰り上げ返済をすると、金融機関によっては、その固定特約期間内の金利分を請求されることもあります。

契約の詳細を十分に理解し、特に小さな文字で記された条項には注意深く目を通す必要があります。また、将来的な繰り上げ返済計画を考える際には、金融機関の条件を確認し、追加コストが発生しないよう事前に交渉することが肝要です。積極的な情報収集と前もってのリスク管理が、罠を避けるための鍵となります。

火災保険や地震保険の重要性

自宅を購入し、住宅ローンを利用した場合、火災保険や地震保険への加入は極めて重要です。これらの保険は、万一の自然災害や事故による損害から、財産を守り、返済計画を揺るがすリスクを軽減するためにあります。

例えば火災が発生し、自宅が半焼または全焼する事態においては、保険によって復旧費用がカバーされます。無保険の場合、膨大な修理費用と併せて住宅ローンの返済を続けなければならず、経済的な負担は計り知れません。同様に地震による被害に対しても、地震保険が経済的なサポートを提供してくれるでしょう。

保険選びでは、補償の範囲や保険金額、自己負担額、保険料のバランスを慎重に考慮する必要があります。また、定期的な見直しを行い、ライフステージの変化に応じた適切な保険プランを維持することも不可欠です。

![]()

引用元:一般社団法人 日本損害保険協会 地震で家が全焼!火災だから火災保険で補償されるよね?

長期失業などのリスクヘッジ策

サラリーマンやフリーランスなど、職業にかかわらず長期失業や収入の減少は、返済トラブルの直接的な原因となる恐れがあります。リスクヘッジ策としては、雇用保険などの公的支援のみに頼るのではなく、個人的に収入保障保険に加入しておくことをお勧めします。

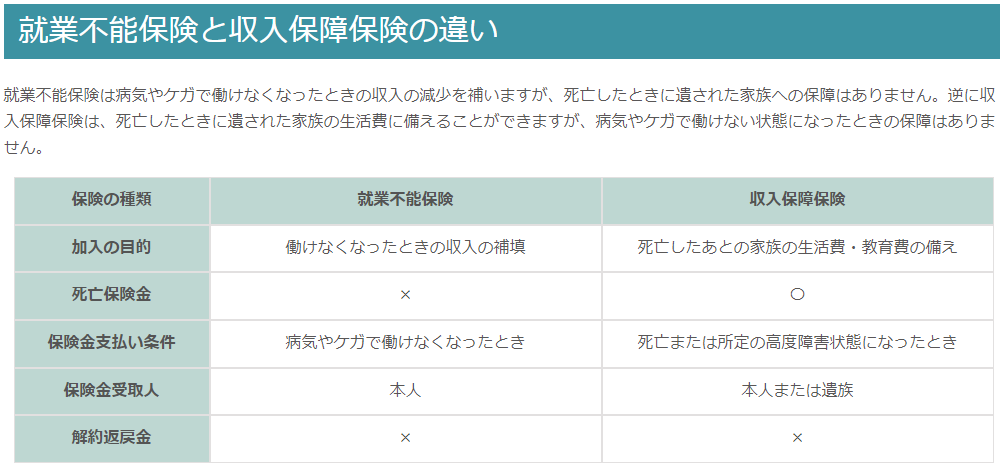

就業不能保険や収入保障保険は、万が一の失業や病気の際に、一定期間、生活に最低限必要な資金を保障してくれます。これにより、固定費としての住宅ローン返済を続けるうえでの一定の余裕を生むことができます。また、万一の時のために、定期的に貯蓄を行い、非常時の緊急資金を準備しておくことも重要です。

さらに、副業を持つことで収入源を多角化することも一つのヘッジ手段です。複数の収入源を持つことで、ひとつの収入が途絶えたとしても他でカバーすることが可能となり、経済的な安定を保つことに繋がります。

住宅ローン審査のポイントと申請のコツ

自分の住まいを持つことは多くの人の夢ですが、その夢を実現するためには住宅ローンの審査を通過しなければなりません。では、どのようにして審査を有利に進め、申請のコツを抑えることができるのでしょうか。ここでは、審査に影響を与えるポイントと、スムーズな申請プロセスのためのコツを詳しくご紹介します。

審査が通りやすい収入の条件

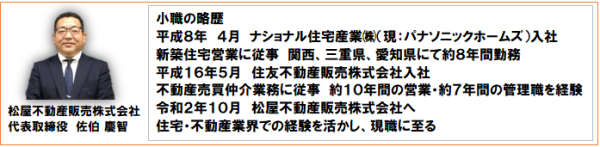

審査を有利に進めるためには、安定した収入があることが重要です。金融機関は申込者の返済能力を厳しくチェックします。収入が安定しており、その上で長期間にわたり継続している場合は、審査通過の可能性が高まります。一般的に、以下の点が考慮されます。

- 勤続年数

勤務している会社での勤務年数が長いほど、収入の安定性は高く評価されます。

- 年収

年収が高いほど、融資可能額も大きくなりますが、その分だけ安定した収入のある証明が求められます。

- 職種、業種

安定しているとされる職種や業種(公務員や医師・弁護士など)に就いている場合、それが有利に作用することがあります。

これらの条件を満たしていれば、審査に通る確率は格段に上がります。また、副業収入や配偶者の収入も有効に作用するため、それらの情報も含めて申告しましょう。

必要書類と事前準備の大切さ

住宅ローンの申請には多くの書類が必要となります。書類が不足していると審査が遅れる原因となるため、事前にしっかりと準備することが大切です。重要な書類としては、以下のものがあります。

- 収入証明書

源泉徴収票や確定申告書など

- 勤務先の情報を証明する書類

健康保険証や源泉徴収票、在職証明書など

- 身分を証明する書類

運転免許証、パスポートなど

これらの書類は審査において非常に重要な役割を担っているので、間違いがないように注意深くチェックしましょう。また、物件情報に関する書類も整える必要があります。事前に金融機関から必要書類のリストをもらい、余裕を持って収集することがポイントです。

金融機関との交渉術

金融機関との交渉は、住宅ローンの条件を左右する非常に重要なプロセスです。ここでのプロセスが、金利や返済期間などの条件をより有利にするかもしれません。交渉時には以下の点に注意しましょう。

- 複数の金融機関を比較する

一つの金融機関に限定せず、複数の機関の条件を比較しましょう。

- 自己資金の明確化

自己資金の額をはっきりさせることで、金融機関との信頼関係を築きやすくなります。

特に2割以上の自己資金を出す事ができれば、審査で有利に働きます。

- 既存借入れの明確化

既存の借入がある場合、どこにどれだけの残高があるのかを理解しておきましょう。

既存借入れ自体がマイナスに働くことはありませんが、ご自身で十分に把握されていない場合はマイナスに働きます。もちろんその既存借入れは返済比率に組み込まれますので注意してください。

最後に、柔軟な姿勢を忘れずに、相手の立場を理解しながら交渉を進めることが望ましい結果につながります。

現実的な返済計画の例とシミュレーション

借金の返済計画を立てる際には、現実的な目線が不可欠です。経済状況や返済能力を把握した上で、具体的な計画を立てることが成功への第一歩となります。ここでは、実際に役立つ返済計画の例と、そのシミュレーション方法について詳しく説明していきます。

実際の返済計画サンプル

返済計画を立てる際には、まず月々の収入と支出を精密に計算することが大事です。たとえば、年収400万円で手取り月収が30万円の場合、家賃や光熱費などの固定費を除いた純粋な可処分所得を基に返済額を定めます。ここで、可処分所得が20万円とするならば、生活に支障が出ない範囲で返済額を設定します。この時、返済期間や金利も考慮に入れて、無理なく継続可能な計画を練ることが重要です。例として、月々5万円を20年間返済する計画を立てた場合、それが現実的かどうかを評価します。

返済シミュレーションツールの利用法

返済計画を立てる際に非常に役立つのが、オンラインの返済シミュレーションツールです。これを使えば、返済期間や金利などの異なるシナリオを試すことができます。まず、借入金額や想定する返済期間、金利を入力します。すると、毎月の返済額や総返済額が自動的に計算されます。こうして、さまざまな計画を比較し、最も現実的な返済計画を選択できます。また、返済期間を延長することで月々の負担を減らすなど、自身の生活状況に合わせた調整も可能です。

将来予測と返済計画の調整

返済計画は、将来の経済状況を予測し、定期的な見直しが必要です。例えば、収入の増加や減少、金利の変動などの経済的変動に合わせて計画を再検討することが賢明です。もし、計画通りに返済が進んでいない場合は、早急に計画の見直しを行い、一部繰り上げ返済を利用して、返済額の調整を行うことが大切です。将来にわたるローンの返済計画を立てることは難しいかもしれませんが、経済状況の変化に柔軟に対応し、計画を見直すことで、金融的な安定を保つことができるでしょう。

失敗しない住宅ローン返済計画:所得に基づく賢い選択:まとめ

本ガイド「失敗しない住宅ローン返済計画: 所得に基づく賢い選択」では、住宅ローンを選ぶ際の返済比率、所得と返済額の適切なバランス、そして注意すべきポイントについて詳しく解説しています。賢い住宅ローンの選択は、あなたの所得に合わせた返済計画から始まります。適切な返済比率を理解し、自身の所得と生活費のバランスを考慮しながら、無理のない返済額を設定することが重要です。また、ローン選択時の金利の影響や、変動金利と固定金利の選択肢、返済トラブルを避けるための具体的なアドバイスも提供しています。さらに、家計管理や節約テクニック、緊急時の貯金戦略まで、住宅ローンを成功させるための包括的な情報を網羅。このまとめを読めば、あなたは住宅ローンの返済計画を賢く立て、将来の財務安定を実現するための準備を整えることができるでしょう。