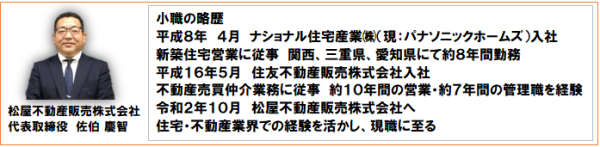

住宅ローン審査!厳しさの理由とそのワケ!そして対策について

不動産購入を考える際、多くの人が直面する最大のハードルの一つが、住宅ローンの審査です。その厳しさには明確な理由があり、審査に落ちないようにするためには、事前の適切な準備が不可欠です。では、なぜ住宅ローンの審査はこれほど厳しいのでしょうか?そして、その厳しさの「ワケ」とは何か、対策は具体的にどのように立てればよいのでしょうか?この記事では、不動産購入の夢を実現するために避けては通れない住宅ローン審査の厳しさの背後にある理由と、審査を無事に通過するための具体的な対策について深掘りします。読み進めることで、住宅ローン審査のプロセスをよりよく理解し、あなたが希望する不動産を購入するための準備が整うでしょう。住宅ローンの審査を成功させるためのポイントを押さえ、審査落ちを避けるための戦略を学んでいきましょう。

目次

住宅ローン審査の基本を知ろう

住宅を手に入れるには、多くの場合住宅ローンの利用が不可欠となります。しかし、住宅ローンの審査は簡単なものではありません。無事に審査を通過するためには、その基本的な仕組みを理解し、適切に備えることが求められます。適切な準備をすることで、住宅ローンをスムーズに利用する第一歩となるのです。

なぜ住宅ローン審査は厳しいのか

住宅ローンの審査が厳しく設けられているのには明確な理由があります。銀行や金融機関は、貸出した資金が確実に返済されるかを見極める必要があるためです。住宅ローンは高額で返済期間も長く、借り手の経済状況が変動しやすいことを銀行はリスクとして捉えます。そのため、信用情報の確認や、収入、勤務状況などを徹底的にチェックすることで、そのリスクを最小限に抑えようとするのです。

住宅ローンは長期にわたって返済していきます。その返済期間中に起こるかもしれないリスクをまず知って下さい。

審査基準の主要ポイント

住宅ローン審査における基準は多岐にわたりますが、その中でも特に重要なポイントをいくつか挙げてみましょう。まず、安定した収入があることが前提とされます。また、勤務先の業種や勤続年数、年収が審査に大きな影響を与えます。他にも、保有する資産や他の借入れの有無もチェックされます。これらの情報を総合的に判断し、返済能力があるかどうかが評価されるわけです。

審査前に確認すべき家計情報

審査に臨む前に、自分の家計状況をしっかりと把握しておくことは非常に大切です。まずは、自らの収入、貯金、そして負債(その他借入れ)の状況を詳細に確認しましょう。その上で、信用情報に誤りがないかをチェックし、必要であれば訂正する手続きを取ります。また、保有資産に関する証明書類を整理し、自己資産を明確にすることも重要です。これらの情報をきちんと整えておくことで、審査に対して自信を持って臨むことができるでしょう。

そもそも金融機関がなぜ住宅ローン審査をするのか?

【絶対に返します!】これは借金をする人の常套句であります。私も知人等に頼まれて、お金を貸した経験がありますが、回収できていないお金が数十万円あります。もちろん貸す時に『回収できないだろうな』と思って貸しているので、それはそれでいいのですが、住宅ローンはそうはいきません。金融機関は、事業として住宅ローンをやっているので、ちゃんと返してくれる人に貸したい訳です。それも短期でなく長期で貸し出しをするわけですから、融資申込人の人物や勤務先、年収に過去の返済履歴や購入する物件の担保評価など様々な角度から審査をしていくことになります。

長期の借入という事を理解する

住宅ローンを借りる方の多くは、30年や35年の長期間での返済を希望されます。その間、皆さまは、健康でかつ勤務先も健全で何のアクシデントもなく、経済・家計も景気の浮き沈みなく過ごしていけるでしょうか?

もちろん、その様な方もいらっしゃるとは思いますが、私のコトで言えば、この30年間で転職を2回、病気もしました。また、今年51歳になり、今後は両親の介護という問題が出てくることでしょう。これは異常な事ではなく、ごく普通に暮らしていても、起こり得る現実なのです。

そして、現在物価は上昇し、安いものを探すのが難しい位に、あらゆるものが値上がりしています。私だけの意見ではいけませんので、消費者の皆さんがどう思っているかと言うと、総務省経済社会総合研究所が任意で行なっているアンケート結果を見ても、【半年後の暮らし向きは?】の質問に対して、約60%超の方が、悪くなる(30.4%)・やや悪くなる(30.4%)とネガティブな回答をされています。なので、住宅ローンを検討されている皆様も、いま時点で何の問題が無くても、30年35年と言うスパンで考えると色んな事が起こる事を想定しておいて下さい。

引用元:総務省>経済社会総合研究所>消費者マインドについてのアンケート調査(試行)

消費者物価は22カ月連続で日銀目標2%水準を維持

引用元:総務省統計局>2020年基準 消費者物価指数 全国 2024年(令和6年)1月分(2024年2月27日公表)

既に住宅ローンを組んでいる方の現状

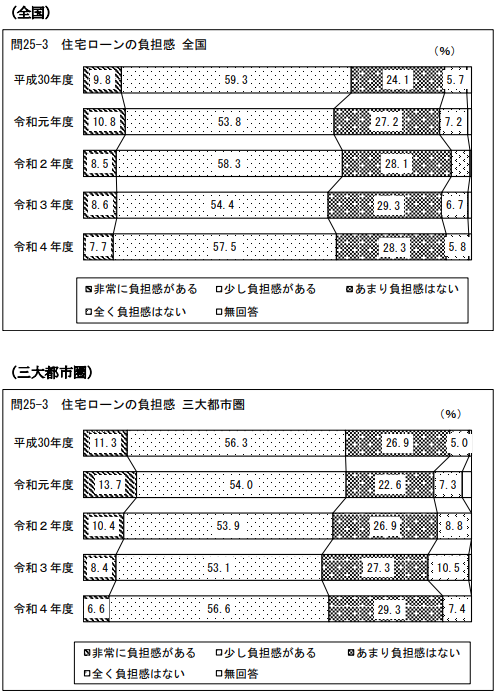

それでは、既に住宅ローンを借りて、ご返済中の諸先輩方の現状を見てみましょう。国土交通省が毎年発表している住宅市場動向調査報告書(令和4年度:令和5年3月発表)によると、現在住宅ローン返済中の6割超の方が、自らが組まれた住宅ローンに対して負担感がある(非常に負担感がある・少し負担感がある)と回答されています。

もう間も無く、令和5年度住宅市場動向調査報告書が発表されると思いますが、この住宅ローンの負担感は、物価高が背景にある事を考えると、増加するのではないかと思います。

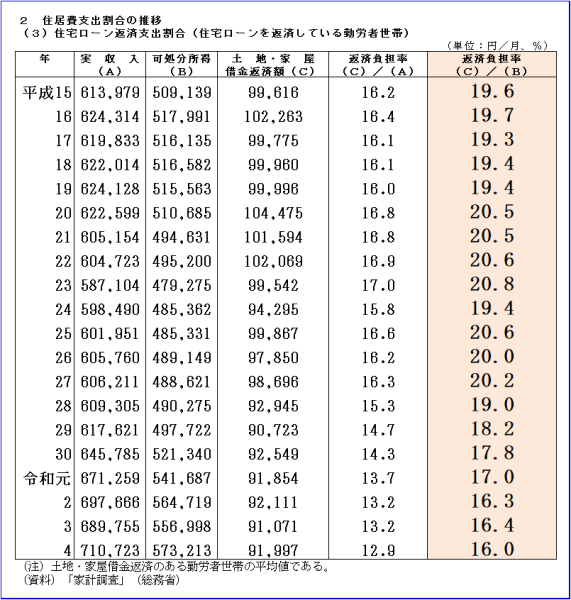

では、このように住宅ローンを返済している方々は、ご自身の年収が許すギリギリいっぱいまでの融資を受けているのでしょうか?下図は、住居費支出割合の推移における住宅ローン返済支出割合の表となりますが、直近の令和4年のデータを見ると、世帯年収は約700万円、返済額は約92,000円、返済負担率12.9%、可処分所得での返済負担率16.0%となっており、これ位の収入がある方でも、実生活においては、住宅ローンに対して負担を感じている事になります。

もちろんアンケートの回答者がずっと前に借入をされた方という事も考えられますが、この表の推移をみる限り、年々住宅ローンに対して【慎重】になっている事が伺えます。その理由としては、ご年収が平成20年以降右肩上がりであり、より収入が安定してから住宅ローンを組む事で、その負担を少しでも軽減(収入に対する)しようと考えた結果ではないかと思います。

引用元:国土交通省>令和5年度 住宅経済関連データ><6>住宅と家計経済>住宅ローン返済支出割合(住宅ローンを返済している勤労者世帯)

審査落ちを避けるための事前準備

金融機関の審査は計画的な準備が必要です。審査に落ちないためには、申込み前のしっかりとした事前準備が不可欠でしょう。必要書類の準備に加えて、いくつかのポイントに注意を払うことが大切です。自分の金融状況を整理・理解し、資金計画を立てることで、審査通過の可能性を高められます。

正しい金融情報の整理方法

金融情報を整理する際は、まず全銀行の取引明細やクレジットカードの使用状況を把握することが大事です。それらの情報から、収支のバランスを見直し、無駄な支出を削減することが重要となります。また、ローンや借入れの残高とそれに伴う支払い計画を明確にし、確実な返済能力をアピールする資料作りも求められます。

資料が整ったら、その情報を基に自分自身の財務状態を把握し、金融機関に提出する資料を整理していくのがよいでしょう。例えば、最近の収入の安定性や支出の傾向を分析するために、過去数ヶ月分の口座明細を用意しておくことが推奨されます。

自己資金の最適な金額はいくらか

自己資金の適正額については、個々の金融機関や借入れる目的によって異なりますが、もちろん全額借入という事も可能ですが、出来れば不動産の購入総額の20%~30%を自己資金として計画すると安全な傾向があります。しかし、自己資金が少ない場合でも、返済計画や収入状況が堅実であれば、金融機関の評価は高まります。

必要な自己資金を準備する上で、貯蓄の増やし方や資産の有効な活用方法を考えることも大切です。また、経済状況が変化した場合を考慮して、余裕を持った計画を立てることが望まれます。

収入に対する返済比率はどの位がベスト?

返済比率は何%が一番良いという事は、人により異なるので、実は断定できません。具体的には、審査を受ける方の年収がどのくらいあるのか、そして、いくら借りたいのか?また、住宅ローンの返済額が年収に占める割合はどの程度になのか、言い換えれば、住宅ローンの返済額と他のローンの返済額との合計が、年収の30%~40%といった基準以内であるのか否かなど考慮すべき事項はたくさんあります。

一般的な年収と返済比率の関係は・・・

住宅金融支援機構フラット35の場合は、年収400万円未満であれば30%、400万円以上あれば35%となっています。

また民間金融機関の住宅ローンは、年収100万円以上300万円未満の場合:20%以下 300万円以上450万円未満の場合:30%以下 450万円以上600万円未満の場合:35%以下 600万円以上の場合:40%以下など

各金融機関が返済比率の上限を設定しておりますので、詳細は希望する金融機関にお尋ねください。

![]()

出来れば返済比率を計算する時、年収ではなく可処分所得で計算しておくと安心です。

住宅ローン申請に最適な時期とは

ローンを申請するタイミングは非常に重要です。各金融機関がローン商品の金利を見直す時期や、市場環境による利率の変動など、様々な要因を考慮することが賢明でしょう。理想的な申請の時期を見極めるためには、経済情勢を観察しつつ、自身の返済能力も見極めることが求められます。また、ローンの種類によって、最適な申請時期は異なりますから、明確なタイミングを理解しておくことが重要となるでしょう。

金利変動と審査の関係を理解する

金利は市場の景気動向や中央銀行の政策金利に大きく影響されます。特に住宅ローンのように、大きな金額を長期にわたって借りる場合、ほんのわずかな利率の違いが、返済総額に大きな差を生むことになります。また利率が低下している時期は、ローン申請者が急増するため、審査がやや厳しくなる傾向があります。特に、フラット35は長期固定金利なので、適用金利がそのまま審査金利となりますので、固定金利が上昇基調にある局面では、審査が厳しくなります。

逆に、民間金融機関は変動金利を審査金利として採用している所が多く、変動金利の上昇は当面考えにくいので、審査は通りやすいでしょう。

年間を通じた申請のタイミング

現役世代で住宅金融公庫を知っている人も少なくなってきましたが、フラット35の前身である住宅金融公庫の融資の場合、申し込みは基本年4回だけでした。その受付期間内に申し込みをしないと3カ月先の申込みとなっていました。

現在、住宅金融公庫は住宅金融支援機構となり、通年での受付となっています。よって、ベストなタイミングというのは特段有りません。但し、金利の下落があったタイミングや各種支援政策、キャンペーン金利が適用されるなど、有利な条件で借入が出来そうなタイミングが良いと思います。

子育て世帯や若者夫婦に該当する方は、コチラの融資を検討してみてください。

勤務年数と審査タイミングの重要性

ローンの審査において、申請者の勤務年数は重要な判断材料の一つです。特に、新しく勤務を始めたばかりの方や勤務年数が浅い方は、信用情報が乏しく、審査に悪影響を与えることがあります。そのため、勤務を始めてから一定の期間が経過し、一貫した収入を証明できるようになってから申請することが望まれます。実際に多くの金融機関では、一年以上の勤務実績があることを好ましく評価します。勤務年数に自信がある場合は、それを活かしやすい時期に申請を考えることが賢明でしょう。

申請書類の正確な準備方法

申請書類を準備する際には、その正確さが求められることが多々あります。間違いのない書類を揃えることは、申請がスムーズに進むための必須条件です。書類の一つ一つに注意を払い、必要事項が正しく記載されているかを確認することが重要になります。

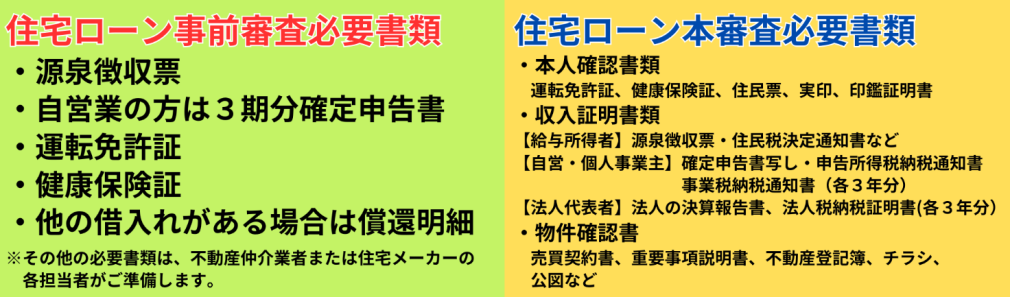

必要書類チェックリスト

申請に必要な書類は、事前にチェックリストを作成し、漏れなく準備を進めることが大切です。まずは、申請先の指示に従い、要求される書類一覧を確認します。それらをリストアップし、一つ一つチェックを付けながら進めていくと安心です。例えば、所得証明書(決算書)や住民票など、個人やご職業によって提出する書類が異なる場合もありますから、各自の状況に合わせたチェックリストを作成しましょう。

具体的な住宅ローン審査通過の作戦

審査をクリアするためには、きちんとした戦略が肝心です。そのためには、金利タイプをどうするか?返済期間を長めに取るか?自身の状況を正確に把握することが大切です。選ぶローンタイプによっても、審査のポイントは変わってくるため、自分に適したローン選びが重要になります。また、連帯債務を検討する際にも、その人の信用情報や収入が審査に及ぼす影響を考慮する必要があります。また、購入物件の担保の価値を高める点についても戦略を練ることが審査成功への道となります。

住宅ローンに関する考え方や作戦については、過去のコラムでも色々と書いていますので、そちらもご覧ください。

住宅ローンの種類と最適な選択肢

住宅ローンには多種多様なタイプがあります。金利タイプで言えば、変動金利と固定金利、その折衷案として、半分変動金利・半分固定金利とするモノもあります。返済期間も最長50年まであり、その組み合わせを考えれば、何十種類にも及びます。また、金融機関各行において推奨する商品が異なりますので、どれが一番良いのか?自分にとって最適な住宅ローンはどれなのか?判断するのは難しいと思います。また、日銀のマイナス金利解除がいよいよ迫ってきており、借入を起こす人々にとって、なかなか悩ましい状況下にあると思います。

そんな中、私がおすすめする住宅ローンは、まだ【変動金利一択】だと思っています。日銀がマイナス金利を解除するのが4月にも行われると巷では噂されています(3月15日時点で18日・19日に開かれる金融政策決定会合で日銀がマイナス金利の解除を決める見通しが強まりました)が、ここで影響が出てくるのは固定金利タイプの住宅ローンです。もう既にフラット35などの長期固定の住宅ローン金利は上昇基調にあるのも、マイナス金利解除や日銀の政策や考えを考慮したためです。

ですが、変動金利は短期プライムレートに連動しており、そもそも固定金利と連動する軸が違います。「短期プライムレート」とは、金融機関が優良企業向けの短期貸出(1年未満の期間の貸出)に適用する最優遇金利のことを指します。では、この短期プライムレートが上昇する事はないのかというと、現状考えにくく、まだ先になると思っています。

(短プラを上昇させると企業の利払いや借入のコスト増につながるので、政策的に慎重になるはずです)

そもそもマイナス金利を解除したからと言って、そのままずっと右肩上がりで上がっていくのではなく、ゼロ金利政策に戻るという事であり、マイナス金利政策自体が経済の合理性を欠く方策であるから、ここは正常な判断だと思います。

ちょっと余談ではありますが、このマイナス金利政策は、現状世界中を見渡しても【日本】しか行っていません。どこの国もインフレ・物価高対策のために利上げを行っています。そう考えると、利上げをせずに、物価高をある程度抑制出来ている日本はスゴイ国だと思います。

これらの理由から、まだ当面は住宅ローンの変動金利選択で良いと思っています。但し、景気の『気』は気持ちの『気』という言葉もあり、ある金融機関が『気』を先読みして、金利を上げてくるかもしれないので、その辺りは注意深く見ていきたいと思います。

なぜ?変動金利をすすめるのかは、過去のコラムに詳しく書いておりますので、そちらを参照してください。

引用元:日本銀行>長・短期プライムレート(主要行)の推移 2001年以降

引用元:一般社団法人 全国銀行協会>教えて!くらしと銀行>Q.現在借りている変動金利がアップしないか、不安です

連帯債務の選び方とその効果

連帯債務を選ぶ場合、その人の信用度が借入全体の審査結果に大きな影響を与えます。連帯債務者は自身の収入だけではなく、信用情報が良好である必要があります。一方で連帯債務者の収入が高いと、返済能力が上がると判断され、より多くのローンを組むことができる可能性があります。しかし、万が一の就労不能時には連帯債務者にも責任が及ぶため、信頼できる人(配偶者や親)を選ぶことが不可欠です。また、収入の安定している連帯債務者は審査においても好印象を与えるため、慎重に選ぶことが求められます。

ローン担保価値を高めるアドバイス

担保となる資産の価値を高めることで、ローンの審査において有利に働くことがあります。逆に、担保価値が極めて悪い不動産や財務状況が極めて悪い建築会社などは、融資申し込み人の評価とは関係なく、融資を断られる場合があります。

実例としては、年に1件あるかないか程度のお話ですが、新築を請負う会社を変えると審査に通ったという事があります。つまり金融機関は、その建築会社の財務状況が極めて悪い事を、前々から知っており、建築途中で倒産するかもしれないという懸念から、『その会社で家を建てるなら融資出来ません』という判断をして、融資承認をしないケースが出て来ていると判断できます。実際には、その会社が危ないから貸せないとハッキリ言う事はなく、『総合的な判断』などの言葉を使って、暗に『建築会社を変えてください』と言ってくることもあります。

住宅ローン審査落ち後の挽回策

金融機関の審査に落ちてしまった場合でも、まだ希望を捨てる必要はありません。この先進めるべき挽回策には様々な道があります。自らの状況を振り返り、改善策を講じれば、次回の審査に向けて資金調達の確率を高めることができるのです。大切なのは、落胆することなく、前向きな対策を早急に講じることでしょう。

審査落ちの後でもできる対策

金融機関の審査に落ちた後でも、多くの対策を講じることが可能です。まず、審査落ちの理由を明確にすることから始めましょう。審査基準には必要な信用情報や収入状況が含まれますので、これらの点が原因である場合、それらを改善することが必要となります。たとえば、クレジットカードの利用を見直したり、収入の安定性を向上させたりする努力をしましょう。

また、携帯電話料金の滞納が住宅ローン審査に悪影響を及ぼす事例が増えています。この理由は、スマートフォンの端末代金の分割払いがクレジット契約とみなされ、滞納するとローン支払いの滞納と同じ扱いになるからです。支払いが3カ月以上遅れると、事故扱い(ブラックリスト)として登録され、これが住宅ローン審査に通らない一因となります。ただし、携帯電話料金だけでなく、他の分割支払いやクレジットカードの支払い滞納も同様に影響します。

しかし、滞納経験があっても対策を講じれば、再審査の結果、審査に通ることもあります。このようなうっかり滞納がある方は、金融機関に相談することをお勧めします。

身に覚えのない(忘れてしまっている)未払いなどがある場合は、ご自身の信用情報を確認しましょう。

![]()

https://www.cic.co.jp/mydata/index.html

異なる金融機関への申請戦略

一回目の審査落ちに続き、異なる金融機関への申請を検討することは一つの戦略です。金融機関ごとに審査基準や特色が異なるため、ひとつの機関に断られたからといって他も同様とは限りません。異なる機関をリサーチし、自身の借入内容や資金要望に合致した機関を見つけ出すことが大切です。

通常、何の問題のない給与所得者であれば、住宅ローンの審査をお願いする金融機関は1つで良いとおもいます。ですが、近年特に厳しめに見られていると思われる(感覚であり、金融機関に言われたわけではありません)方々は、自営業者の方とシングルマザーの方になります。表面上何の問題もないと思われる年収や勤務先、財務状況であっても、なぜか『総合的判断』という回答理由で、融資を断られるケースがあります。

このような方々と少しお借入れがある方々については、ご面倒ではありますが、融資申し込み先(事前審査含む)を3つくらい選んで頂き、審査する事をおすすめします。

不動産購入と住宅ローンの成功例

不動産を購入する際には、多くの方が住宅ローンを利用します。購入後の新生活を楽しむためにも、ローン審査の成功は非常に重要です。今回紹介するのは、住宅ローンの審査に成功し、理想の家を手に入れた人々の成功例です。彼らの体験談を通じて、皆さんの住宅購入への道のりを、少しでもスムーズなものにするヒントを探りたいと思います。

審査成功者の体験談

住宅ローンの審査を成功させた方々は、共通していくつかのポイントを意識していました。審査を通過した一人、Aさんの事例によると、事前にクレジット履歴をクリーンに保つことが重要でした。具体的には、クレジットカードの利用を適切にし、過去のローンをしっかりと返済する努力をしたそうです。また、安定した収入を証明するために、転職せずに同じ会社で長期勤務を続けたとも述べています。さらに、ローン申し込みの前には、貯金をコツコツと増やし、自己資金の額をできるだけ多くすることを心掛けました。これらの努力が実を結び、少し心配していた住宅ローン審査にも無事通過して、新居を手にすることが出来ました。

成功者が実践した具体的なステップ

ローンの審査成功者が実践したステップには、以下のものがあります。まず、早い段階から住宅ローンに関して知識をつけ、自分の状況に合ったローンプランを選定します。その上で、頭金をいかにして貯めるか、月々の返済プランをどう組むかなど、詳細な計画を立てていきました。重要なのは、自ら積極的に情報を集め、専門家の意見を参考にしながら、最適な計画を練ることにあります。ローン審査を円滑に行うためには、細かな準備と計画が必須となります。

不動産選びとローン選びの秘訣

不動産選びとローン選びにおける秘訣は、自分のライフスタイルと将来の計画を明確にすることです。何を重視するかによって、物件の選び方は変わりますし、ローンの種類や条件も異なるためです。例えば子育てを考えているなら、学校区や環境の良い場所を選ぶのが重要になります。加えて、ローンは返済期間や金利が生活に大きな影響を与えるため、自分の収入や支出に合わせて適切なものを選ぶ必要があります。最終的には、納得のいく選択をするために、多様なキャンペーンや特典がある金融機関を比較検討し、最善のパートナーを見つけることが秘訣です。

住宅ローン審査!厳しさの理由とそのワケ!そして対策について:まとめ

不動産購入の際に避けて通れないのが、住宅ローンの審査プロセスです。この審査の厳しさは、多くの夢を持つ購入希望者にとって大きな挑戦となります。しかし、この審査の厳しさには、金融機関が貸出リスクを管理するための明確な理由があります。信用情報の確認、収入と勤務状況の検証など、借り手の返済能力を徹底的にチェックすることで、金融機関はリスクを最小限に抑えようとします。審査に落ちないようにするためには、適切な準備が不可欠です。具体的には、財務状況の把握、クレジットスコアの改善、適切な書類の準備などが挙げられます。また、金融機関との良好な関係構築も重要であり、申請者の返済能力を適切にアピールすることがカギとなります。本文では、住宅ローン審査を成功させるための具体的な戦略と、審査落ちを避けるための準備方法を解説しています。これらの情報を事前に理解し、適切に準備を行うことで、不動産購入の夢を実現する可能性を高めることができます。