住宅ローンの繰り上げ返済、やらない方が良い?真実はいかに?

住宅ローンの繰り上げ返済を検討中の皆さまへ。繰り上げ返済をやらない方が良い理由と、賢い家計管理のコツを専門家として詳しく解説します。将来の金利節約を超える価値を、今こそ確認しましょう。

目次

住宅ローン繰り上げ返済の基本理解

住宅ローンの繰り上げ返済は、既存のローン契約で定められた返済計画に追加して、元金(元本)を前倒しで返済することを指します。この手続きを通じて、借入総額に対する利息の支払いを減らし、返済期間を短縮することが可能になります。繰り上げ返済は、毎月の返済額とは別に、一定のまとまった額を返済する方法として実施されます。

繰り上げ返済には大きく分けて二つの方法があります。一つ目は「一部繰り上げ返済」で、これはローンの一部分を選んで返済する方法です。二つ目は「全額繰り上げ返済」で、これは残っているローンの全額を一度に返済し、ローンを完済する方法です。繰り上げ返済を行う際は、ローン契約を結んだ金融機関に対して、返済予定日の一定期間前までに連絡をする必要があります。

繰り上げ返済の効果は大きく、返済期間の短縮により支払う利息の総額を減らすことができます。返済はすべて元本に充てられるため、将来支払うべき利息が減少し、結果として総返済額が減ることになります。

しかし、繰り上げ返済を行うかどうかの判断は、個々の経済状況や将来の資金計画によって異なります。手元資金の確保が必要な場合や、より高いリターンを期待できる他の投資機会がある場合は、繰り上げ返済を控えることも検討すべきです。

繰り上げ返済のメカニズム

繰り上げ返済は、住宅ローンの元金を計画よりも早く返済する方法です。このプロセスを通じて、借り手は将来の利息支払いを減らし、ローンの総返済額を削減することができます。繰り上げ返済には、主に「期間短縮型」と「返済額軽減型」の二つの方法があります。

- 期間短縮型

繰り上げ返済によってローンの返済期間を短縮する方法です。このタイプの繰り上げ返済を行うと、毎月の返済額は変わらずに、ローンを完済するまでの期間が短くなります。その結果、支払う利息の総額が減少します。

- 返済額軽減型

繰り上げ返済後の毎月の返済額を減少させる方法です。この方法では、返済期間は変わらないものの、毎月の返済負担が軽くなります。返済額軽減型は、将来的に経済的な余裕を持ちたい借り手に適しています。

繰り上げ返済を行う際には、返済する金額が直接元金に充てられ、その分の利息が減少するため、結果として総返済額が減少します。ただし、繰り上げ返済によって住宅ローン控除などの税額控除の恩恵が減少する可能性があるため、繰り上げ返済を行う前には、その影響を十分に検討することが重要です。

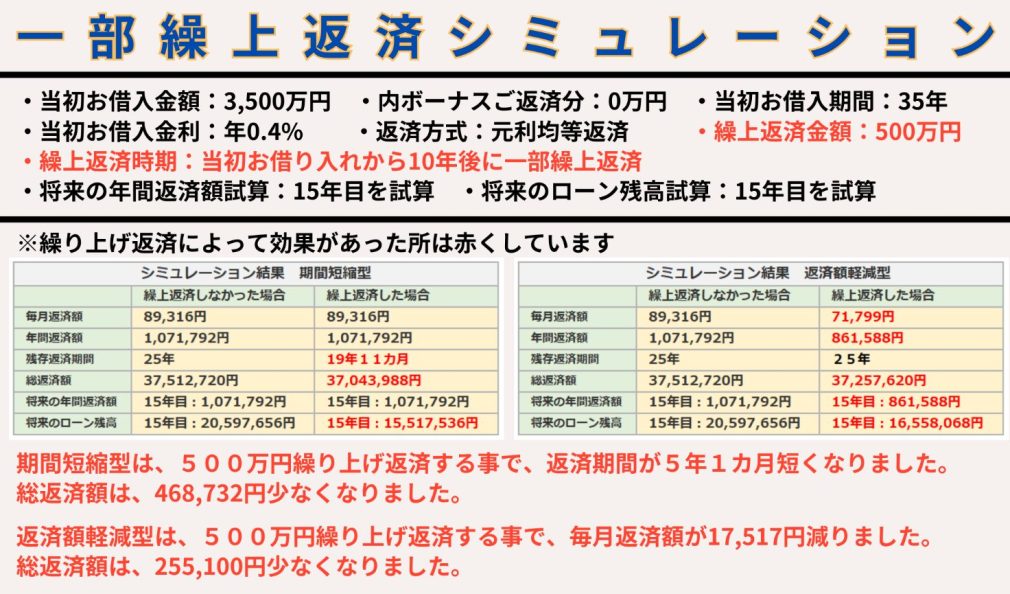

三井住友銀行のホームページにて一部繰上返済シミュレーションが用意されています。

こちらのシミュレーターを使って、繰り上げ返済をした時のシミュレーション結果は以下の通りです。

現在の金利に合わせてシミュレーションしているので、効果事体は薄目に出ています。もっと金利が高ければ、効果は更に良くなります。500万円を繰り上げ返済することで、期間短縮型は5年1カ月期間を短くすることが出来ています。返済額軽減型の効果は、月々の返済額が17,517円減らす事が出来ています。

総返済額で比べると、期間短縮型を選んだ方が、わずかではありますが213,632円得をする形となります。

一般的なメリットとデメリット

繰り上げ返済を決定する前に、これらのメリットとデメリットを総合的に考慮し、自身の家計状況や将来計画に最適な選択を行うことが重要です。必要に応じて、ファイナンシャルプランナーや住宅ローンアドバイザー、金融機関などに相談することをお勧めします。

なぜ繰り上げ返済を行わない方が良いのか

繰り上げ返済は、一見、住宅ローンを効率的に管理する方法として魅力的に思えます。しかし、繰り上げ返済を行わない方が良い場合もあります。以下は、繰り上げ返済を避けるべき理由をいくつか紹介します。

- 流動性の確保

繰り上げ返済によって手元の現金が減少し、流動性が低下する可能性があります。緊急時や予期せぬ出費が生じた場合に、十分な資金を確保しておくことが困難になる恐れがあります。

- 投資機会の損失

利用可能な資金を繰り上げ返済に充てることで、高いリターンを期待できる他の投資機会を逃すリスクがあります。特に、住宅ローンの金利が低い場合、その資金をより高い収益を生む投資に回した方が、長期的に見て財産を増やすことができる可能性があります。

- 税制上の恩恵の減少

住宅ローン控除で還付を受けている期間内においては、住宅ローン残高を一気に減らしてしまうため、年末の借入金残高×0.7%(2021年以前控除率は1.0%)で計算すると還付金額が減少します。

- 金融的柔軟性の低下

繰り上げ返済後に残る住宅ローンの残高が少なくなると、将来的にローンの再構築や借り換えを行う際の選択肢が限られることがあります。金融機関は、ローンの残高に応じて異なる金利や条件を提供するため、柔軟性が低下する可能性があります。

結論

繰り上げ返済は、住宅ローンの総返済額を減らす効果がある一方で、流動性の低下、投資機会の損失、税制上の恩恵の減少、金融的柔軟性の低下など、考慮すべきデメリットも存在します。繰り上げ返済を検討する際には、これらの点を総合的に考え、自身の財務状況や将来計画に合った最適な選択をすることが重要です。

初期の利息支払いの重要性

住宅ローンを組む際、多くの借り手は返済プランの全体像よりも、月々の返済額に焦点を当てがちです。しかし、ローンの初期段階での利息支払いの重要性を理解することは、長期的な財務計画において極めて重要です。

住宅ローン初期の利息・金利の重要性は下記コラムに詳しく書いておりますので、そちらをご確認ください。

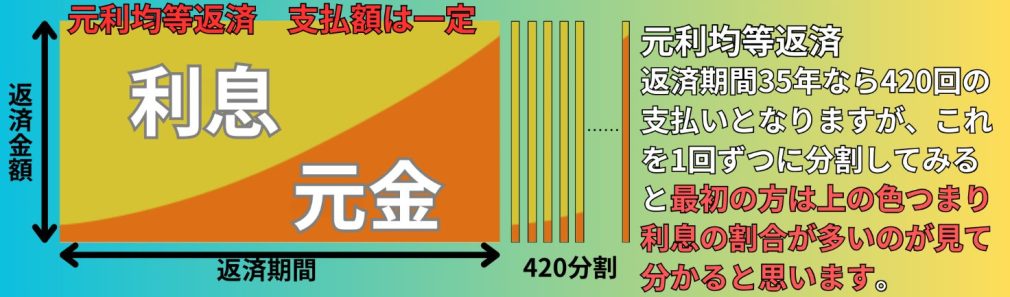

- 利息支払いの構造

住宅ローンの返済は、初期の段階では利息の支払いが大部分を占め、時間が経過するにつれて元本の返済比率が高くなります。このため、ローンを組む際は、初期の利息支払いが総返済額に大きく影響することを認識する必要があります。

- 初期返済の効果

初期段階での追加返済や繰り上げ返済は、利息の支払い総額を大幅に削減することができます。早期の段階で返済を進めることにより、支払うべき利息額が減少し、長期的に見て経済的な負担を軽減することが可能になります。

- 総返済額への影響

初期の利息支払いに注目し、適切に管理することで、住宅ローンの総返済額を効果的に抑えることができます。これは、特に長期にわたってローンを返済する計画のある借り手にとって、大きなメリットとなります。

結論

住宅ローンの初期段階での利息支払いの重要性を理解し、適切な返済戦略を立てることは、ローン全体のコストを抑え、将来的な財政的な自由を確保する上で重要です。借り手は、初期の利息支払いに焦点を当て、長期的な視点でローン管理の計画を立てるべきです。

資金配分の戦略的アプローチ

資金配分は、資産運用における最も重要な戦略の一つです。このアプローチは、リスクとリターンのバランスを最適化し、投資をおこなう方の目標に合わせて資産を配置することを目指します。効果的な資金配分には、市場環境の変化に応じて柔軟に対応する戦略的な思考が求められます。

- 戦略的資金配分の重要性

戦略的資金配分は、投資ポートフォリオのリスクを分散し、市場の変動に対する耐性を高めることを目的としています。これにより、市場の不確実性の中でも投資家の資産を守り、長期的な成長を目指すことが可能になります。

- 資金配分の戦略的アプローチ

資金配分の戦略的アプローチには、以下のような方法があります。

- 50/50-債券/株式ポートフォリオ

リスクとリターンのバランスを取りながら、安定した成長を目指す。

仙台銀行の下記ページで詳しく説明してくれていますので、そちらをご確認ください。

- ライフサイクル投資

投資家の年齢やリスク許容度に応じて、資産配分を調整する。

大和アセットマネジメント株式会社の下記ページでご確認ください。

- メリルリンチクロック

経済サイクルに基づいて、投資対象を変更する。

メリルリンチクロックについては、下記ページをご確認ください。

- 戦略的および戦術的配分

長期的な目標に基づいて資産を配分しつつ、短期的な市場の機会を捉えるために柔軟にポートフォリオを調整する。

結論

資金配分の戦略的アプローチは、投資家が市場の変動に対してより良い位置に立つための鍵となります。これにより、リスクを管理しつつ、長期的な目標達成に向けた資産の成長を促すことができます。投資家は、自身の目標に合った戦略的資金配分アプローチを選択し、定期的な見直しを行うことが重要です。

公的機関のデータを用いた解説

- 住宅金融支援機構の繰上返済ガイド

住宅金融支援機構は、繰り上げ返済に関する包括的なガイドを提供しています。これには、融資金の全部または一部を繰り上げて返済することのメリット、総返済額の削減や完済時期の早期化などが含まれます。このガイドは、住宅ローン利用者が繰り上げ返済の検討を行う際の基本となります。

フラット35における繰り上げ返済については、下記記事をご参照ください。

- 全国銀行協会による繰り上げ返済の効果的な方法

全国銀行協会は、繰り上げ返済を効果的に行うためのアドバイスを提供しています。これには、返済額が大きいほど、また時期が早いほど効果が高いという点や、支払利息を減らす「期間短縮型」と毎月の支払いを軽減する「返済額軽減型」の選択肢に関する情報が含まれます。

(一社)全国銀行協会の繰り上げ返済の記事は、下記ページをご参照ください。

公的機関が提供するデータとガイドラインを活用することで、住宅ローン利用者は繰り上げ返済の検討や住宅ローン管理の際に、より賢明な判断を行うことができます。これらの情報を基に、自身の財務状況と将来計画を照らし合わせながら、最適な住宅ローン戦略を立てることが重要です。

住宅ローン控除と繰り上げ返済の影響

住宅ローンを利用している方々にとって、繰り上げ返済は財務計画の重要な要素です。しかし、その効果を最大限に活用するためには、住宅ローン控除という税制上の優遇措置を理解することが不可欠です。ここでは、住宅ローン控除と繰り上げ返済がお互いにどのように影響を与え合うのかを公的機関のデータに基づいて解説します。

住宅ローン控除とは、住宅ローンの年末残高に対して一定期間、所得税から控除を受けることができる制度です。この控除は、住宅ローンを利用して新居を購入または建築した場合に適用されます。控除額は、住宅ローンの年末残高に応じて変動し、最大で年間31.5万円(2024年以降で認定長期優良住宅を購入し入居)の税金が控除される可能性があります。

一方で、繰り上げ返済は、計画されたスケジュールよりも早く住宅ローンの一部または全部を返済する行為を指します。これにより、総返済額の減少や返済期間の短縮が可能となり、長期にわたる利息支払いの負担を軽減できます。

繰り上げ返済を行うことで、確かに利息負担を減らすことができますが、住宅ローン控除の適用額が減少する可能性があります。特に、控除期間内に大きな額の繰り上げ返済を行うと、その年の控除額が減少し、結果として税制上の恩恵を十分に受けられない場合があります。

このように、住宅ローン控除と繰り上げ返済は、それぞれが持つメリットを最大限に享受するためには、互いの影響を理解し、バランス良く利用することが重要です。具体的な計画を立てる際には、金利や返済期間、控除の適用期間など、複数の要因を考慮に入れる必要があります。そのため、専門家に相談するか、最新の公的機関のデータを参照することをお勧めします。

統計に基づく長期的視点

住宅ローンの管理において長期的視点を持つことは、家計の健全性を保つ上で非常に重要です。公的機関が提供する統計データは、この長期的な視点を養うために役立つ情報源となり得ます。ここでは、統計に基づく長期的視点について解説します。

国土交通省による「民間住宅ローンの実態に関する調査」は、住宅ローンの供給状況や利用者の実態を明らかにしています。このような調査結果は、住宅ローン市場の動向を理解し、借入れから返済までの計画を立てる際の参考となります。例えば、平均的な借入額や返済期間、金利の推移などを知ることで、自身のローン計画が市場の標準に沿っているかどうかを確認できます。

引用元:国土交通省 令和4年度 民間住宅ローンの実態に関する調査結果報告書

また、住宅ローンに関連する統計データは、将来的な金利変動や経済情勢の変化に対する備えにも役立ちます。例えば、金融機関や政府系金融機関が発行する住宅ローン担保証券(RMBS)の動向は、住宅ローンの金利に直接影響を与える可能性があります。このような情報に精通しておくことで、金利の低い時期に繰り上げ返済を行うなど、より賢いローン管理が可能となります。

長期的視点で住宅ローンを管理するためには、現在の経済状況だけでなく、将来の市場動向や政策変更にも注意を払う必要があります。公的機関が提供する統計データを活用することで、より情報に基づいた意思決定が可能となり、住宅ローンの負担を適切に管理しつつ、家計の安定を図ることができます。

住宅ローンを考える際には、短期的な利便性だけでなく、長期的な視野でのリスク管理や資金計画の重要性を忘れずに、公的機関の提供する統計データを参考にすることをお勧めします。これにより、将来にわたって家計を健全に保つための賢い選択が可能となります。

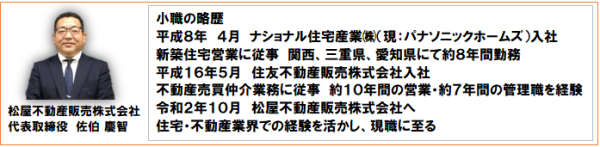

佐伯慶智の結論:繰上げ返済

佐伯慶智が松屋不動産販売株式会社の代表としてお答えします。住宅ローンにおける繰り上げ返済は、家計の負担を軽減し、将来の金融リスクを管理する賢明な選択肢となり得ます。繰り上げ返済により、総返済額を減らし、返済期間を短縮することが可能になり、これによって利息負担を大幅に削減できます。

ですが、ここまで述べてきた通り以下の事に留意いただきたく思います。

- 繰り上げ返済をするのは、住宅ローン控除が終わる13年経過後(2021年以前の方は10年)にして下さい

- 団体信用生命保険があるので、繰り上げ返済を優先するより手持ち資金の確保と資金の流動性の確保を優先

- 繰り上げ返済をするなら、団体信用生命保険のないその他の借入(車のローンなど)を優先して返した方がよい

- 特に、自営業の方、会社経営者の方は、繰り上げ返済より手元資金を厚くする方がよい

団体信用生命保険(団信)に関する詳しい説明は、過去のコラムに書いていますので、そちらをご確認ください。

今のところ、住宅ローンは非常に低い金利となっています。有店舗の住宅ローンでも金利は0.40%、ネット銀行だと更に低金利で住宅ローンを組む事が出来ます。であるならば、年利0.40%の住宅ローンを繰り上げ返済して、住宅ローン控除の控除率0.70%を減少させるのは、単純計算してももったいないと思います。

繰り上げ返済のタイミングとその戦略

繰り上げ返済は、住宅ローンをより早く、または効率的に返済するための有効な手段です。しかし、その実行には適切なタイミングと戦略が必要となります。本記事では、繰り上げ返済の最適なタイミングとその戦略について解説します。

繰り上げ返済の最適なタイミング

- 住宅ローン控除の利用後

住宅ローン控除の適用期間が終了した後は、控除の恩恵を受けられないため、このタイミングで繰り上げ返済を行うと良いでしょう。

- 金利の低い時期

金利が特に低い時期に繰り上げ返済を行うと、将来の金利上昇による返済負担の増加を避けることができます。

- 収入が増加した時

ボーナスの支給や昇給などで収入が増加した時は、その一部を繰り上げ返済に充てることが賢明です。

繰り上げ返済の戦略

- 長期計画の重要性

繰り上げ返済を行う前に、将来の収入見込みや支出計画を考慮し、長期的な家計計画に基づいて戦略を立てることが重要です。

- 返済方法の選択

繰り上げ返済には「期間短縮型」と「返済額軽減型」の二つの方法があります。自身の経済状況に応じて最適な方法を選択することが肝心です。単純に総返済額を減らすのであれば、「期間短縮型」の方が有利。

- 無理のない範囲で

繰り上げ返済は、家計に無理がない範囲で行うべきです。金融機関によっては、繰り上げ返済手数料がかかる事もありますので注意。また、将来の不測の事態に備えた貯蓄も忘れずに。

繰り上げ返済のタイミングと戦略を適切に選択することで、住宅ローンの負担を軽減し、家計の健全性を保つことができます。個々の経済状況や将来計画をよく考慮し、賢い繰り上げ返済を実行しましょう。