フラット35子育てプラスと金利戦略:住宅ローンの賢い選択

フラット35子育てプラスを最大限活用し、金利戦略で住宅ローン負担を大幅軽減。2024年からの新ポイント制度で、皆さまの夢を現実に。住宅購入のチャンスを掴む秘訣を解説します!

目次

はじめに:住宅ローンの重要性

不動産売買仲介のプロフェッショナルとして、家族の住宅購入における最良の選択を提案します。それは、フラット35子育てプラスと5年後・10年後を見据えた金利戦略を組み合わせることです。このアプローチは、特に子育て世帯にとって有益です。なぜなら、フラット35子育てプラスは金利を最大1.0%引き下げる可能性を提供し、これにより長期的な金融負担が軽減されるからです。

具体的な例を挙げると、2024年2月から導入された新しいポイント制度により、子どもの数に応じて、さらに金利が削減されます。たとえば、子どもが二人いる世帯の場合、フラット35子育てプラスの金利削減と通常の金利引き下げを合わせることで、その経済的メリットは大きくなります。

この結果は、家族の将来を考えるうえで非常に重要です。フラット35子育てプラスという制度と、賢い金利戦略を組み合わせることで、家族の夢であるマイホームの購入が、より現実的で手が届きやすいものになります。

~令和5年度補正予算における制度拡充~

2024年2月13日スタート!

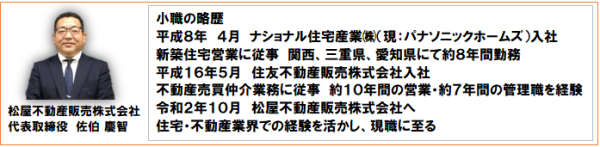

佐伯慶智の視点:住宅ローンの基本理解

住宅ローンを正しく理解することは、不動産購入の成功に不可欠です。松屋不動産販売株式会社の代表取締役として、私、佐伯慶智は、お客様に正しい知識を提供することを重視しています。住宅ローンは、多くの家族にとって大きな経済的負担が伴います。したがって、適切な返済計画を立てることが重要です。

借入初期段階での利息支払いが大きいことを理解(元利均等返済)し、長期的な負担を減らすためには【最初の10年】をいかに低金利で借りるかがとても有効手段となります。なので、金利の選択は重要で、固定金利か変動金利かによって、返済額が大きく変わることがあります。また、ローンを組む際の注意点として、返済プランを十分に理解し、無理のない計画を立てることが肝要です。

この記事を先に見て頂くとより深く理解が出来ると思います。

住宅ローンを上手に活用することで、理想の家を手に入れる夢を実現することができます。適切なアドバイスとサポートが、その夢を現実に変える鍵となります。

松屋不動産販売株式会社の視点から見た住宅市場の動向

松屋不動産販売株式会社として、私たちは現在の住宅市場におけるいくつかの重要な動向を把握しています。2024年の住宅市場は、金利の動向、新築・中古物件の供給・需要バランス、地域の開発計画など、複数の要因に影響を受けています。

住宅ローン金利の動きは、市場に大きな影響を与えています。例えば、金利が低い時期は、住宅ローンの負担が軽減され、購入者にとって有利な状況が生まれます。また、地域によっては、新しい開発計画や市場の最新動向が、売却戦略やタイミングに影響を与えることもあります。

当社は、これらの市場動向を正確に読み解き、お客様に最適な不動産売買のアドバイスを提供しています。不動産市場は常に変化しているため、最新の情報をもとに適切な判断を行うことが重要です。

フラット35子育てプラスの概要

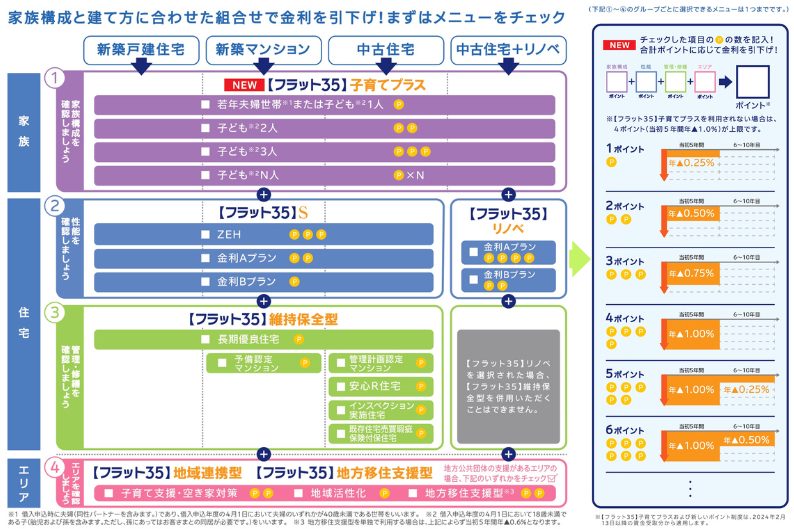

「フラット35子育てプラス」は、子育て世帯を支援するための住宅ローン制度です。2024年2月からスタートしたこの制度は、子どもの人数や住宅の性能などに応じて金利を引き下げる新しいポイント制度を導入しています。

具体的には、子どもの人数に応じて金利引き下げポイントが加算され、従来の最大年▲0.5%の金利引下げ幅が最大年▲1.0%に拡充されました。この制度は、既存の金利引き下げメニューと併用可能であり、子育て世帯にとって住宅購入時の負担軽減に大きく貢献します。

さらに、省エネ住宅補助金などとの組み合わせも可能で、子育て世帯がより住みやすい環境を手に入れやすくなっています。このように、フラット35子育てプラスは子育て世帯の住宅ローン選択において、重要な選択肢の一つとなっています。

詳しくはコチラをご参照ください。

フラット35子育てプラスとは何か?

フラット35子育てプラスは、子育て世帯を対象とした住宅ローン支援制度です。2024年2月から実施され、子どもの人数や住宅の性能に応じて金利引き下げの特典が提供されます。具体的には、子ども一人につき、金利が一定期間引き下げられるというものです。

※若者夫婦でお子様一人の場合は2ポイントではなく『1ポイント』なので注意して下さい。

この制度の目的は、子育て世帯の住宅購入時の経済的負担を軽減することです。金利引下げ幅は最大年▲1.0%に拡充されています。これにより、家族構成や住宅の条件に応じて、より多くの家庭が恩恵を受けることができます。

さらに、フラット35子育てプラスは、自治体の支援策や省エネ住宅補助金との併用も可能であり、子育て世帯が手頃な価格で快適な住宅を手に入れるための大きな助けとなっています。

日本経済新聞記事引用:フラット35、子供の人数で金利引き下げへ

金利の特徴と利点

フラット35子育てプラスの金利制度は、子育て世帯に対して特に有利な特徴と利点を持っています。この制度の主な特徴は、子どもの人数に応じて金利が引き下げられることです。具体的には、子ども一人につき0.25%、金利が最大で年1.0%引き下げられるという点が挙げられます。

※お子様が5人の場合は1.25%の金利引き下げではなく、当初5年間▲1.0%と6年目から10年目までが▲0.25%となります。

この金利の引き下げは、住宅ローンの総返済額に大きな影響を及ぼします。子育て世帯にとっては、この制度を活用することで、住宅ローンの月々の返済額が軽減され、家計に余裕が生まれます。

加えて、この制度は全国一律で適用されるため、地域による差異がなく、子育て世帯がどこに住んでいても同様のメリットを享受できる点も大きな利点です。このように、フラット35子育てプラスは、子育て世帯の住宅購入を経済的にサポートするための強力なツールと言えます。

対象者と利用条件

フラット35子育てプラスの対象者と利用条件は、主に子育て世帯に焦点を当てたものです。この制度を利用できるのは、子どもがいる家庭、または若年夫婦世帯であり、子育てを行っていることが基本条件となります。

具体的な条件としては、以下のポイントが挙げられます。

子どもの人数に応じた金利引き下げ:制度は、子どもの人数に応じて金利を引き下げます。借入申込時に子どもがいることが必要条件であり、子どもの人数が多ければ多いほど、金利の引き下げ幅が大きくなります。

- 住宅の性能条件

住宅の性能、特に省エネ性能なども金利引き下げのポイントに影響を及ぼす可能性があります。これにより、環境に優しい住宅を建てるインセンティブも提供されます。

- 全国一律の適用

この制度は全国どこでも利用可能で、地域による差異はありません。そのため、日本国内に居住するすべての対象世帯がこの制度を利用することができます。

これらの条件を満たす家庭は、フラット35子育てプラスを通じて、住宅ローンの金利負担を大幅に軽減することができ、経済的な余裕を持って子育てに専念することが可能になります。

具体的事例でのシミュレーション

夫婦(共に35歳)と18歳未満の子供二人のご家庭で松屋地所の新築建売住宅『REXCRAS(レックスクラス)』を購入した場合でシミュレーションしてみましょう。

結論から先に申し上げますと合計【5ポイント】となります。その内訳は・・・

【2ポイント】夫婦と18歳未満のお子様が2人

【2ポイント】REXCRASは耐震等級3なので金利Aプラン

【1ポイント】長期優良住宅の認定を全棟取得している

合計【5ポイント】となり、当初5年間は▲1.0%、6~10年目▲0.25%となります。

これを令和6年2月実行金利に当てはめてみますと、フラット35S金利Aプランの実行金利は1.820%となるので、

当初5年間 0.820%(金利▲1.00%)

6~10年目 1.570%(金利▲0.25%)

11年目以降 1.820%(金利優遇は無くなります)となります。

3,000万円の物件をフラット35Sにて物件価格の9割融資(2,700万円)35年返済を受けた場合

当初5年間 0.820%(金利▲1.00%) 月々73,973円(ボーナス払い無)

6~10年目 1.570%(金利▲0.25%) 月々82,245円(ボーナス払い無)

11年目以降 1.820%(金利優遇無し) 月々84,675円(ボーナス払い無)

上記となります。

REXCRASについては、過去のコラムをご参照ください。

金利戦略の重要性

金利戦略は、住宅ローンを取り巻く経済環境において極めて重要です。金利は、住宅ローンの総返済額に大きな影響を及ぼすため、その変動を理解し、適切な戦略を立てることが求められます。

- 金利比較の重要性

住宅ローンを選択する際、異なる金融機関の金利を比較することは、返済計画におけるコスト削減に直結します。金利が低いほど、返済額は減少し、長期的な財務的負担が軽減されます。

- 市場動向の理解

金利は経済状況に大きく影響されるため、市場の動向を理解することが不可欠です。金利の変動は、不動産市場にも影響を与え、購入タイミングの判断材料となります。

- 金利予測とリスク管理

金利の将来的な動きを予測し、それに基づいて返済計画を立てることは、リスクを軽減し、より安定した資金計画を実現する上で重要です。また、金利上昇に備えたリスク管理も、金融安定性の確保に寄与します。

以上の点から、金利戦略は住宅ローンを取り扱う際に不可欠な要素であり、個々の財務状況に合わせた適切な戦略を立てることが、住宅購入者の経済的安定と成功に大きく貢献します。

金利戦略の基本

金利戦略の基本は、金利の動きとその影響を理解し、賢い投資や借入の選択を行うことにあります。金利は経済活動における重要な要素であり、その変動はさまざまな金融商品や市場に直接影響を及ぼします。

- 金利とは

金利は、お金を借りる際に支払うコストのことで、貸し手にとっての収益源でもあります。金利の高低は、市場の供給と需要、中央銀行の政策、経済の健全性などによって決まります。

- 金利の影響

金利の上昇は、借り入れコストの増加を意味し、消費者や企業にとっては支出の増加を招きます。一方で、金利の低下は、借り入れのコストを減少させ、投資や消費を促進することがあります。

- 金利戦略の適用

個人投資家や企業は、金利の変動を考慮に入れた投資戦略を立てる必要があります。これには、金利変動のリスクを軽減し、リターンを最大化するための方法が含まれます。

金利戦略は、リスクを管理し、投資や借入の意思決定においてより良い選択をするための基本的なフレームワークを提供します。この戦略を理解し適用することで、金融市場における不確実性に効果的に対応することが可能になります。

低金利環境とその影響

低金利環境とその影響

低金利環境は、金融市場や経済活動全般に多大な影響を及ぼします。主に以下の点でその影響が顕著です。

- 地域金融機関への影響

低金利環境は、地域金融機関の収益に影響を与えることがあります。特に、貸出利率が低下することにより、これらの機関の利益が減少する可能性があります。

- マイナス金利の波及効果

マイナス金利政策は、短期金利が継続的にマイナスになる現象を生じさせ、金融市場や中央銀行の操作に影響を与えることがあります。これは、金融政策における新たな課題となっています。

- 投資リターンへの影響

低金利は、債券投資などの期待リターンを低水準に押し下げることがあります。金利低下により、従来の投資戦略を見直す必要が生じる可能性があります。

- 金融機関のリスク管理

金利上昇に耐え得る損失吸収力の維持や適切なリスク管理が金融機関にとって重要になります。金利環境の変化は、貸し出しや預金などにも影響を及ぼすため、金融機関はこれらの変動を意識して運用戦略を考慮する必要があります。

低金利環境は、金融機関、投資家、消費者にさまざまな影響を及ぼすため、その変動を適切に理解し、対応する戦略を立てることが重要です。

長期金利の上昇の影響

長期金利の上昇の影響

長期金利の上昇は経済に多面的な影響を及ぼし、特に住宅ローンや企業の借入れに重要な影響を与えます。

- 住宅ローンへの影響

長期金利の上昇は、住宅ローンの固定金利に直接影響を与えます。金利が上がると、住宅ローンの返済額が増加し、家計に大きな負担をもたらす可能性があります。

- 企業の借入れコスト

金利の上昇は、企業の借入れコストを増加させます。これにより企業の資本コストが高まり、投資や事業展開に慎重な姿勢を強いることになります。

- 経済への影響

長期金利の上昇は、資産価格や株価にも影響を与えることがあります。金利が上がると、投資のリターンが下がるため、株価が下落し、市場に不安定性をもたらすことがあります。

- インフレとの関連

金利上昇は、インフレ懸念の高まりによって引き起こされることが多く、これが経済全体に及ぼす影響は多岐にわたります。

これらの影響から、長期金利の上昇は、個人の家計、企業経営、そして国全体の経済政策において重要な要素となります。

読売新聞オンライン記事引用

金利上昇で株価や物価どうなる?家計への影響は?資産運用で防衛を

フラット35子育てプラスと金利戦略の組み合わせ

フラット35子育てプラスという制度は、金利戦略と組み合わせることで、家計にとって大きなメリットをもたらします。

- 金利引下げの特典

フラット35子育てプラスは、子どもの人数に応じて住宅ローンの金利を引き下げます。例えば、子どもが3人いる場合、それだけで、最大で年0.75%の金利引き下げが適用されます。

- 他の金利引下げメニューとの併用

この制度は、フラット35Sなどの他の金利引下げメニューとの併用が可能です。これにより、さらに金利を低減することができ、長期的な住宅ローンの負担を減らすことが可能です。

- 家計の負担軽減

子育てプラスの適用により、家計の負担は大きく軽減されます。特に、子育て中の家庭にとっては、教育費などの他の支出が増えるため、住宅ローンの負担を減らすことは重要です。

- 将来の金利変動リスクへの備え

金利戦略の一環として、フラット35子育てプラスを利用することで、将来の金利変動リスクに備えることができます。固定金利の適用により、金利上昇時の返済額の増加を防ぐことが可能です。

このように、フラット35子育てプラスを金利戦略に組み込むことで、子育て世帯はより安定した資金計画を立てることができます。

フラット35子育てプラスを利用する際の金利戦略

フラット35子育てプラスを活用する際、効果的な金利戦略を立てることが重要です。

- 金利引き下げの最大化

子育てプラスは、子どもの人数に応じて最大年1.0%まで金利を引き下げます。子どもが多いほど、より大きな金利優遇を受けることができます。

- 他の住宅ローンメニューとの組み合わせ

フラット35の他の金利引下げメニューとの併用が可能です。例えば、フラット35Sと組み合わせることで、さらに低い金利を実現できる可能性があります。

- 返済計画の見直し

金利引下げを活用することで、月々の返済額が軽減されます。これを機に、返済計画の見直しや繰り上げ返済の検討を行うことが賢明です。

- 将来の金利変動への対応

金利の将来的な上昇を見越して、固定金利の選択や返済期間の調整を行うことも重要です。金利が上昇した場合の返済負担の増加を避けるための戦略を立てましょう。

フラット35子育てプラスを利用する際は、これらの点を考慮に入れた金利戦略を慎重に立てることが、家計の安定と住宅ローンの効率的な管理につながります。

長期固定金利と変動金利の比較

住宅ローンを選ぶ際、長期固定金利と変動金利のどちらを選ぶかは重要な決定です。以下に、それぞれの金利タイプの特徴とメリット・デメリットを比較します。

- 長期固定金利の特徴

金利が固定されているため、返済額が一定で計画的な返済が可能です。代表的なものとしてフラット35があります。

金利上昇のリスクを回避できますが、一般的に変動金利に比べて金利が高く設定されています。

- 変動金利の特徴

金利が市場の動向に応じて変動するため、低金利時は返済額が少なくなります。

しかし、金利上昇時には返済額が増加するリスクがあります。

- 返済初期の利息負担

固定金利は初期の利息負担が大きい一方で、変動金利は利息負担が小さく、元金の返済が進みやすい傾向があります。

- リスク管理

長期固定金利は金利リスクを避けるための安全な選択ですが、変動金利は低金利のメリットを享受できる可能性があります。変動金利を選ぶ場合は、将来の金利上昇に備えたリスク管理が必要です。

最終的には、個々の家計状況、金利の見通し、リスク許容度に応じて、適切な金利タイプを選択することが重要です。

金利変動リスクの管理

金利変動リスクの管理は、特に住宅ローンなどの長期金融商品を扱う際に重要です。以下に、金利変動リスクを管理するための主要なポイントを述べます。

- リスクの理解

金利変動リスクとは、金利の変動によって資産価値が変動する可能性を指します。

変動金利での返済は、金融政策の影響を受け、金利上昇によって返済額が増加するリスクがあります。

- 適切な金利タイプの選択

変動金利と固定金利の選択は、個々のリスク許容度や将来の金利動向の予測に基づいて慎重に行うべきです。

固定金利は金利上昇のリスクを回避できますが、初期の利息負担が大きい場合があります。

- リスクマネジメントの重要性

金利変動リスクを適切に管理するためには、金利上昇局面に備えた総合的なリスク管理戦略が必要です。

金融機関においては、統合的なストレステストやリスク管理体制の確立が求められます。

金利変動リスクの適切な管理は、金融市場の変動性に対応するための重要な要素であり、個人投資家から金融機関まで幅広い関係者に影響を及ぼします。

まとめと佐伯慶智のアドバイス

佐伯慶智、松屋不動産販売株式会社の代表として、この記事を通じて共有した重要なポイントをまとめ、購入者へのアドバイスを提供します。

- 市場動向の理解

愛知県や静岡県西部の中古戸建市場には特有の動向があります。これらを理解することが、適正な購入判断に不可欠です。また、新築住宅についても一時期の資材高騰(第3次ウッドショック)は落ち着いて来ましたので、これから供給されていく物件については、徐々に価格も落ち着いて来るものと思われます。

詳細については、過去のコラムで詳しく述べていますので、そちらをご確認ください。

- 購入プロセスの透明性

不動産購入は複雑なプロセスです。当社は、購入プロセスをできるだけ透明かつ分かりやすく説明することに努めています。このコラムにおいて全ては書き切れないので、是非、店舗にご予約の上、ご来店頂ければ、当社営業が最初から丁寧に説明をさせて頂きます。

- 住宅ローン選択の重要性

住宅ローン選択は、個人の財務状況と将来計画に基づいて慎重に行うべきです。変動金利と固定金利の選択にはそれぞれメリットとデメリットがあります。

- 専門家の意見の活用

不動産購入においては、経験豊富な専門家の意見を活用することが重要です。私たちはお客様一人ひとりのニーズに合わせたアドバイスを提供します。

- 総合的なサポート

『家デパ』ブランドが浸透してきた我々、松屋不動産販売株式会社は、不動産購入の際にワンストップサービスを提供し、全てのステップでお客様をサポートします。

最後に、不動産購入は一生に一度の大きな決断です。当社は、お客様が安心して最適な選択をできるよう全力でサポートします。

住宅ローン選択時の重要ポイント

住宅ローンを選ぶ際には、以下の重要なポイントを考慮する必要があります。

- 金利の種類

金利には「変動金利」と「固定金利」があり、それぞれにメリットとデメリットが存在します。変動金利は低いが、金利上昇のリスクがあります。固定金利は安定しているが、比較的高めの金利設定が一般的です。

- 返済プランの検討

個人の収入や支出、将来の計画に基づいて、返済プランを慎重に検討することが重要です。返済期間や返済額によって、トータルの支払い額が大きく異なります。

- 団体信用生命保険(団信)の検討

団信は住宅ローンのリスクをカバーする重要な要素です。万一の時の保証内容や条件を確認し、適切な保険を選ぶことが重要です。がん特約、全疾病保障など様々な商品があります。

- 金融機関の選択

住宅ローンを提供する金融機関は多岐にわたります。手数料、サービス内容、金利条件などを比較し、自分にとって最適な金融機関を選ぶことが肝心です。

- 将来の金利動向の予測

金利は市場環境に左右され、時間とともに変動します。現在の金利動向と将来の予測を考慮に入れて、適切なローンタイプを選択することが望ましいです。

これらのポイントを基に、自身の経済状況や将来計画に合った住宅ローン選択を行うことが重要です。

松屋不動産販売株式会社からのサポート

松屋不動産販売株式会社は、不動産の売買に関する幅広いサポートを提供しています。以下のポイントで、お客様の不動産取引をサポートしています。(売買ですので、購入も売却もサポートします)

- 包括的な分析

お客様の不動産を360度あらゆる角度から分析し、最適な売却方法を提案します。これには、物件の立地、状態、市場価値などが含まれます。

- 専門的なアドバイス

経験豊富なスタッフが、不動産売却における専門的なアドバイスを提供します。これには、市場動向の理解、価格設定、販売戦略などが含まれます。

- 一貫したサポート体制

不動産の売却から購入まで、一貫したサポートを提供します。これには、物件探しから売却後の手続きまで、トータルな支援が含まれます。

- 豊富な実績と信頼性

長年の実績と、静岡県西部および愛知県全域での豊富な取引経験により、信頼性の高いサービスを提供します。

- 包括的な売却サポート

お客様のニーズに合わせた売却戦略を立案し、最適な売却結果を目指します。これには、市場分析、価格交渉、契約プロセスのサポートなどが含まれます。

松屋不動産販売株式会社の提供するこれらのサービスは、お客様の不動産取引を成功に導くための強力なサポートとなります。

新築住宅購入を少しためらっている方にアドバイス

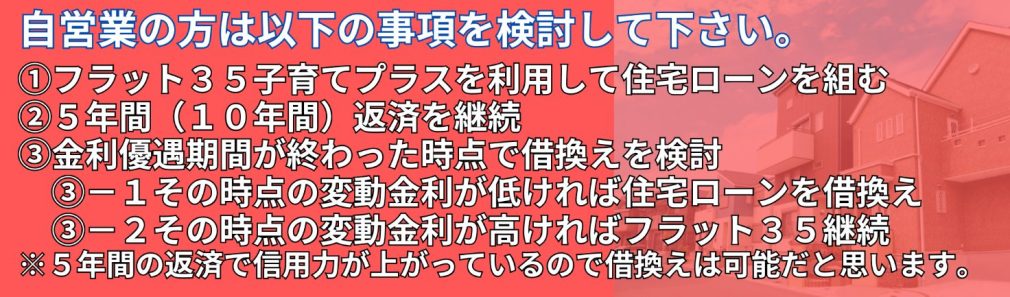

実は、ここでのアドバイスが、私が一番言いたかったことになります。昨今長期金利が上昇基調にあります。フラット35の利用者もガクッと減りました。ですが、自営業の方、属性に弱含みのある方などフラット35を利用せざるを得ない方もいらっしゃるのも事実であります。そこで、私からのアドバイスとなりますが、是非、フラット35を利用して新築住宅の購入に一歩踏み出して欲しいのです。今まで説明してきた『フラット35子育てプラス』を利用することで、当初5年間(10年間)の金利を抑えて、元金の返済額を多くして、5年後(10年後)に借換えを検討して下さい。5年間(10年間)の返済で、皆様の信用力は上がっていますので、おそらく民間金融機関への借換えはスムーズに出来るとおもいます。もちろん『フラット35の金利より1%程度低い金利で借換えが出来る』ならの話しとなります。

あと、今なら【子育てエコホーム支援事業】の補助金(最大100万円)がありますので、さらにお得に新築住宅を購入することが出来るチャンスです。是非、家デパ各店舗にご来店の上、新築住宅の購入をご検討ください。

子育てエコホーム支援事業については、過去のコラムに詳しく記載しておりますので、下記をご参照ください。

フラット35子育てプラスと金利戦略:住宅ローンの賢い選択:まとめ

この記事では、「フラット35子育てプラス」と「金利戦略」の重要性に焦点を当て、これらが住宅ローンに与える影響について詳しく解説しました。子育て世帯に対する金利優遇を提供する「フラット35子育てプラス」は、家族の数に応じて金利が最大1.0%まで引き下げられるという、非常に有益な制度です。これにより、住宅ローンの返済負担が大幅に軽減され、家族の経済的安定に寄与します。

一方で、金利戦略に関しては、住宅ローンを選ぶ際に重要な要素である金利タイプ(変動金利と固定金利)の違いと、それぞれのメリット・デメリットを詳細に説明しました。金利の選択は、家計の長期的な安定に大きく影響するため、慎重な検討が必要です。特に、金利の市場動向への理解と将来の経済状況の予測が重要であることを強調しました。

住宅ローンを検討する際には、これらの情報を活用して、より良い選択を行うことができます。子育て世帯にとって「フラット35子育てプラス」のような制度を利用することは、住宅ローンの負担を大幅に軽減し、家族の未来に投資する絶好の機会となります。また、金利の選択に関しては、個々の経済状況や将来の見通しを考慮し、適切な戦略を立てることが求められます。