タグ

税金

投稿日:2024/11/15

不動産取得・保有・売却に関わる非居住者の税務について解説します

非居住者が日本国内で不動産を取得・保有・売却する際には、不動産税務の複雑な手続きを理解しておくことが不可欠です。本記事では、非居住者に適用される不動産取得や売却に関わる国内源泉所得の詳細から、賃貸収入に対する税金の課税方法、確定申告の手続きまでを徹底解説します。具体的な手続きや申告の流れをわかりやすく説明し、税金に関する不安を軽減するためのベストな対策を紹介します。税務手続きで迷わないための具体的なアドバイスを提供することで、安心して不動産取引を進められる知識を得ることができます。この記事を読むことで、複雑な税務手続きの理解が深まり、不動産を有効に活用するための重要なポイントを習得できます。

非居住者とは?税務上の居住者との違いと基本概念

非居住者とは、税務上において日本国内に住所や居所がない個人のことを指します。居住者と非居住者の区分は、日本での税務の取り扱いに大きな影響を及ぼし、それによって課税の対象となる所得や税務申告の手続きが異なります。特に、不動産取得や売却など、日本国内での不動産に関わる取引において、この区分がどのように作用するかを正確に理解することが重要です。本章では、居住者と非居住者の違い、そして非居住者の税務上の取り扱いについて基本的な概念を詳しく解説します。

居住者と非居住者の違いを分かりやすく解説

居住者とは、生活の本拠を日本国内に持つ個人を指します。具体的には、1年以上継続して国内に住所を有しているか、またはそれに準じた居所を持っている場合が居住者に該当します。一方、非居住者は、国内に住所も居所もなく、また日本に滞在する期間が1年未満である個人です。税務上、居住者と非居住者の区別は重要であり、例えば居住者は国内外すべての所得に対して課税されるのに対し、非居住者は日本国内で得た所得(国内源泉所得)のみが課税対象となります。この違いを理解することで、どの所得が課税されるのか、どのように申告を行うべきかが明確になります。

非居住者の判定基準:住所と居所の違いとは?

非居住者の判定基準には「住所」と「居所」という二つの概念があります。

住所

- 生活の拠点であり、主たる生活の場を指します。

- 長期間にわたって生活の基盤となる場所。

- 例: 海外赴任中の個人が日本に家族を残している場合、その家族の生活拠点が「住所」とみなされる可能性があります。

居所

- 住所ほど定住性が強くなく、一時的に生活している場所を指します。

- 短期間の滞在や仮の生活拠点。

- 例: 短期間の出張で一時的に滞在する場所は「居所」として扱われます。

この住所と居所の違いが、税務上の非居住者かどうかを判定する際の大きなポイントとなります。

非永住者とは?非居住者との区別と税務上の影響

非居住者とは異なるカテゴリーとして「非永住者」が存在します。非永住者とは、過去10年間のうち5年以内しか日本に住所や居所がなかった個人であり、日本に永住する意思がない者を指します。非永住者の税務上の取り扱いは、居住者とは異なり、日本国内の所得とともに、国内で支払われた国外所得に対してのみ課税されます。つまり、国外で発生した所得については日本国内での課税対象外となります。これに対して、非居住者は日本国内で発生した所得(国内源泉所得)のみが課税対象です。このように、非永住者と非居住者では税務の範囲が異なり、それぞれの状況に応じた適切な税務対策が必要です。

|

区分 |

国内の所得 |

国外の所得 |

|

居住者(非永住者以外) |

所得税(国税)が課税される |

所得税が課税される |

|

非居住者 |

国内源泉所得に所得税がかかる |

— |

|

非永住者 |

国内源泉所得に所得税がかかる |

国外源泉所得で、国内で支払われたもの・国内に送金されたものに所得税がかかる |

非居住者に適用される不動産税務の基本

非居住者が日本国内で不動産を取得、保有、または売却する場合には、その税務上の取り扱いについて理解しておくことが重要です。非居住者に適用される税務は、国内源泉所得に基づいて計算され、所得の種類や状況に応じて異なる税制が適用されます。本章では、非居住者に関わる主要な不動産税務について、その基本的な内容を詳しく解説します。

国内源泉所得とは?非居住者に関わる所得の種類

国内源泉所得とは、日本国内で発生する所得のことであり、非居住者に対して課税される主要な対象となります。不動産に関連する国内源泉所得には、賃貸収入や不動産の売却益などが含まれます。具体的には、国内にある土地や建物を賃貸した際の賃貸収入、もしくはそれらを売却した際の譲渡所得が国内源泉所得として課税の対象となります。また、国内の事業活動に伴う収益も含まれる場合があります。非居住者として日本国内で発生する所得がどのように分類されるかを理解することで、適切な税務対応を行うことが可能になります。

非居住者が負担する税金の種類とその内容

非居住者が日本国内で不動産を取得、保有、または売却する際には、いくつかの税金が課されます。具体的には、不動産取得税、固定資産税、都市計画税、そして不動産売却時には譲渡所得税が該当します。不動産取得税は、非居住者が国内の不動産を取得した際に発生する税金で、通常は不動産の評価額に対して一定の税率が適用されます。また、保有中には固定資産税と都市計画税が毎年課されます。これらの税金は、その不動産の所在地の自治体により課税されます。不動産を売却した場合、売却によって得た利益に対して譲渡所得税が課税されるため、その計算方法についても正確に把握しておくことが求められます。

非居住者における税務上の注意点:租税条約の影響

非居住者として日本国内で不動産を所有したり、収入を得たりする場合、租税条約が適用されることがあります。租税条約とは、日本と他国との間で結ばれた協定であり、二重課税を防止するために税務上の取り扱いを調整するものです。租税条約により、一部の所得については源泉徴収税率が軽減されたり、課税が免除されたりする場合があります。例えば、ある国との間で結ばれた租税条約に基づき、賃貸収入に対する源泉徴収税率が通常よりも低く設定されていることがあります。このように、租税条約が非居住者の税務にどのような影響を及ぼすのかを理解し、適用可能な条約を活用することで、税務上の負担を軽減することが可能です。

非居住者が不動産を取得する際の税務手続き

非居住者が日本国内で不動産を取得する場合、その手続きには特定の税務関連の手順を踏む必要があります。適切な手続きを行うことで、後々の税務トラブルを防ぎ、スムーズに不動産を運用することが可能です。本章では、不動産取得税、登録免許税、納税管理人の選任、特例措置など、非居住者が不動産を取得する際に必要となる税務手続きを詳細に解説します。

不動産取得税の計算方法と納付の流れ

不動産取得税は、非居住者が日本国内で不動産を取得した際に発生する税金です。この税金は、取得した不動産の評価額に基づき、通常4%の税率が適用されます。たとえば、評価額が5,000万円の不動産を取得した場合、不動産取得税は200万円となります。不動産取得税の納付は、通常、不動産を取得してから一定期間内(通常は取得日から約6か月以内)に都道府県税事務所に納める必要があります。納税通知書は取得後に送付されますが、手続きを円滑に進めるためには、納税期日を守り、事前に必要な資金を準備しておくことが重要です。

不動産取得税の減税措置や納付については、こちらの記事をご覧ください。

登録免許税と印紙税について:必要な手続きと注意点

不動産を取得する際には、登録免許税と印紙税も重要な税務手続きの一環となります。登録免許税は、不動産の所有権を移転する際に必要な登記手続きを行うために課される税金で、原則は不動産の評価額の2%が税率として適用されます。また、不動産取得に関連する売買契約書には印紙税が課されます。契約書に貼付する印紙の金額は、契約金額によって異なりますが、不動産取引の場合には一般的に1万円から数万円程度が必要となります。これらの税金は、正確に計算し、必要な手続きを完了することで、不動産の取得に伴う法的な権利が正式に認められます。特に非居住者の場合、これらの手続きは専門家のサポートを受けることで円滑に進めることが推奨

されます。

登録免許税・印紙税については、こちらの記事をご覧ください。

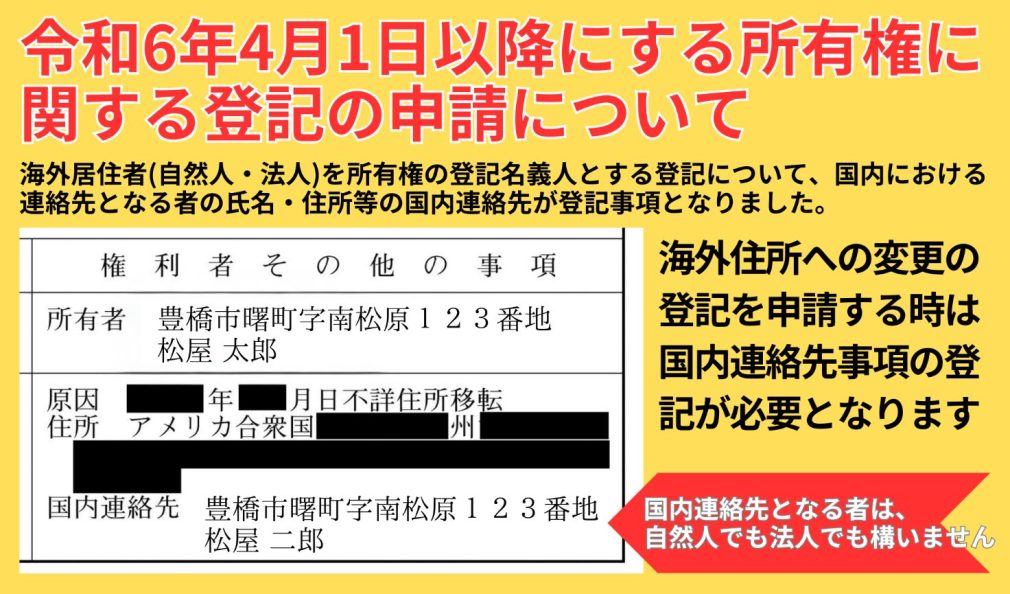

納税管理人の選任方法とその重要な役割

非居住者が日本国内で不動産を取得する際には、納税管理人の選任が必要です。納税管理人とは、非居住者に代わって日本国内で発生する税金の申告や納付を行う人物のことを指し、日本に住所を持つ者が選任されます。納税管理人を選任することで、非居住者は日本国外に居住しながらも適切に税務手続きを行うことができます。納税管理人の選任方法としては、所定の「所得税の納税管理人の届出書」を税務署に提出する必要があります。この届出を行うことで、納税管理人は正式に税務上の手続き権限を持ち、非居住者が不動産取得後の税務手続きをスムーズに行うことが可能となります。

非居住者が知っておくべき特例措置と適用条件

非居住者が日本国内で不動産を取得する際には、特例措置の適用について十分な注意が必要です。特に、不動産取得税に関する控除については、対象となる住宅の条件や居住状況によって適用可否が異なります。

例えば、耐震基準に適合した中古住宅を購入する際の不動産取得税の1,200万円控除は、「居住する」ことが条件とされています。そのため、非居住者はこの特例を利用することができません。この要件は、耐震性を持つ住宅に実際に住むことで安全を確保することを目的としています。

一方、新築住宅を取得する場合には、非居住者であっても1,200万円控除の適用が可能です。この特例は、住宅の耐震基準を満たしていることを前提に、居住の有無にかかわらず適用されるため、非居住者にも大きな節税メリットを提供しています。したがって、特例の適用については住宅の種類によって大きく異なることを理解しておく必要があります。

また、特例措置の適用を受けるためには、申請手続きや必要書類の準備が求められます。このプロセスは複雑になることが多く、不動産の種類や状況に応じた正確な手続きが必要です。適用可能な特例措置を正しく見極めるためには、専門家である税理士や不動産仲介業者に相談し、適切なアドバイスを得ることが重要です。

非居住者にとって、不動産取得に伴う税務上の特例措置を適用することは、取得コストを削減し、長期的な税務負担を軽減するうえで大きな助けとなります。そのため、特例の適用条件を事前に十分に確認し、必要に応じて専門家のサポートを活用して手続きを進めることが、効果的な資産形成につながります。

非居住者が不動産を保有する場合の税務対応

非居住者が日本国内で不動産を保有する際には、毎年課税される税金とその納付手続きについて適切に理解しておく必要があります。不動産の保有には固定資産税や都市計画税が課され、これらは保有期間中に毎年支払う必要がある税金です。また、非居住者の場合は納税管理人を選任し、日本国内での納税手続きを確実に行うことが求められます。本章では、非居住者が不動産を保有する際に支払うべき税金の詳細と、それらを円滑に納付するための方法について解説します。

固定資産税と都市計画税:非居住者が支払う税金の詳細

非居住者が日本国内で不動産を保有している場合、固定資産税と都市計画税を毎年支払う必要があります。固定資産税は、不動産の評価額に基づき、市区町村が課税する税金であり、通常は評価額の1.4%が適用されます。ただし、市区町村によっては、特定の地域や物件に対して税率が異なる場合もあります。都市計画税は、都市計画区域内にある不動産に対して課される税金で、通常は評価額の0.3%です。これらの税金は、保有期間中に毎年発生し、その納付は不動産の所在地の自治体から送付される納税通知書に基づいて行われます。

固定資産税・都市計画税については、こちらの記事をご覧ください。

納税管理人を通じた納税方法:手続きの流れと実務的注意点

非居住者が日本国内で不動産を保有する際には、納税管理人を選任することが重要です。納税管理人とは、非居住者に代わって日本国内での税金の納付を行う人物のことです。納税管理人を選任することで、非居住者が直接日本にいなくても、固定資産税や都市計画税などの納付を円滑に行うことが可能(納税してもらう事)になります。納税管理人の選任手続きは、所轄の税務署に「所得税の納税管理人届出書」を提出することで行います。適切な納税管理人を選ぶことで、納付漏れや税務上のトラブルを未然に防ぐことができます。

固定資産税の減免措置:非居住者が受けられる特例について

固定資産税には、特定の条件を満たすことで減免措置が適用される場合があります。例えば、災害により不動産が損壊した場合や、特定の社会的な理由により評価額が大幅に下がった場合には、自治体の判断で固定資産税が減免されることがあります。非居住者であっても、このような減免措置を受ける資格がありますが、その適用には所轄の自治体への申請が必要です。また、減免措置を受けるためには、必要書類を揃えて提出し、自治体の審査を通過する必要があるため、事前に詳しい条件を確認しておくことが推奨されます。

非居住者が賃貸収入を得る場合の不動産税務

非居住者が日本国内で不動産を賃貸し、収入を得る場合には、所得税の課税対象となります。賃貸収入は国内源泉所得として扱われ、非居住者であっても日本国内で課税されます。さらに、賃貸収入に対しては源泉徴収義務が生じる場合があり、これらの手続きを正確に理解し適切に行うことが重要です。本章では、非居住者が賃貸収入を得る際の税務上の対応について詳しく解説します。

賃貸収入に対する所得税の課税方法とその計算

非居住者が得る賃貸収入は、日本国内で発生する所得であるため、国内源泉所得として所得税の課税対象となります。所得税の計算は、まず賃貸収入から必要経費(例えば、不動産の維持費、修繕費、管理費など)を差し引いて、不動産所得を算出します。この不動産所得に対して、一定の税率が適用されます。所得税の税率は、所得の金額によって異なり、所得が高くなるほど高い税率が適用される累進課税制度が採用されています。また、賃貸物件に関連する経費は適切に記録し、必要な控除を受けることが重要です。

賃貸物件の源泉徴収義務:手続きと実務ポイント

非居住者が賃貸物件を所有し、賃貸収入を得る場合、賃借人が法人であるか、事業を行う個人である場合には源泉徴収義務が生じます。具体的には、賃借人は賃料の支払い時に20.42%の税額を源泉徴収し、その金額を税務署に納付する必要があります。この源泉徴収は、非居住者が日本で税金を納めるための仕組みであり、納税管理人を通じて適切に管理されることが求められます。賃借人が個人であり、かつ事業を行っていない場合には、源泉徴収義務は発生しませんが、収入に対する所得税の申告義務は非居住者側にあります。

|

賃借人 |

個人 |

個人 |

法人 |

|

賃貸の用途 |

個人及び親族の居住用 |

個人及び親族の居住用以外の用途 |

用途は問わない |

|

源泉徴収税 |

不要 |

必要 |

必要 |

この源泉徴収が面倒(例:法人が契約、社宅として従業員を住まわせる場合、その契約者である法人が源泉徴収して税金を納付)で入居者が埋まらない事も考えられますので、その場合は【サブリース契約】がおすすめです。

サブリース契約は貸主とサブリース会社が契約を締結し、サブリース会社が入居者を募集する契約形態です。 サブリース契約の場合は、貸主から一括で借りて又貸し(マスターリース契約)するサブリース会社が借主の代わりに源泉徴収するため、個別での源泉徴収が必要ありません。

確定申告の必要性:非居住者としての申告方法と期限

非居住者が賃貸収入を得ている場合、毎年の確定申告が必要です。確定申告を行うことで、源泉徴収された税額の過不足を調整し、正確な税額を納めることが可能となります。確定申告の期限は通常、翌年の3月15日までです。申告にあたっては、賃貸収入の全額、経費、そして源泉徴収された税額を正確に記載する必要があります。また、納税管理人を通じて申告を行うことが一般的であり、申告手続きが円滑に進むように、必要な書類を早めに準備しておくことが重要です。

賃貸収入を管理するための納税管理人の選び方

非居住者が賃貸収入を得る場合、納税管理人を選任することで、税務手続きを円滑に進めることができます。納税管理人は、日本国内に住所を持つ個人または法人で、非居住者に代わって税金の納付や申告を行います。信頼できる納税管理人を選ぶことが重要であり、税理士などの専門家に依頼することで、税務に関するトラブルを避けることが可能です。また、納税管理人の選任には、所轄の税務署に「所得税の納税管理人届出書」を提出する必要があり、これにより納税管理人は正式に税務上の代理人としての役割を果たします。

非居住者が不動産を売却した場合の税務手続き

非居住者が日本国内の不動産を売却した場合、売却益に対して譲渡所得税が課されます。譲渡所得税の計算方法や適用税率、さらに3,000万円控除などの特例の適用可否について理解することが重要です。また、非居住者であることにより、売却時には源泉徴収が必要となる場合があります。本章では、非居住者が不動産を売却する際の税務手続きについて詳細に解説します。

譲渡所得税の計算方法と適用税率:長期・短期の違い

譲渡所得税は、不動産を売却して得た利益(譲渡所得)に対して課される税金です。譲渡所得の計算は、売却価格から取得費(購入価格や購入時の諸費用)および譲渡費用(仲介手数料など)を差し引いて求められます。また、不動産の保有期間に応じて適用される税率が異なります。保有期間が5年以下の場合は短期譲渡所得とされ、39.63%の税率が適用されます。一方、5年を超える場合は長期譲渡所得となり、20.315%の税率が適用されます。非居住者にとっても、この長期・短期の区分は税額に大きな影響を与えるため、売却時期の選定が重要です。

売却時の源泉徴収の適用条件とその手続き方法

非居住者が日本国内の不動産を売却する際、買主は売却代金の10.21%を源泉徴収し、税務署に納付する義務があります。これは、非居住者が日本国内で得た譲渡所得に対する税金を確実に徴収するための措置です。源泉徴収の手続きは、売却代金の支払い時に行われ、買主が非居住者に代わって税金を納付することになります。このため、売却契約を締結する際には、買主との間で源泉徴収に関する取り決めを明確にしておくことが重要です。また、源泉徴収された税額については、後日確定申告を行うことで精算されることになります。

なお、譲渡対価が1億円以下で、買受人個人が居住する場合やその親族が居住するために購入した場合には、源泉徴収がされません。

譲渡所得の確定申告方法:申告の流れと必要な書類

不動産を売却した非居住者は、譲渡所得に対する確定申告を行う必要があります。確定申告では、売却価格、取得費、譲渡費用、源泉徴収された税額などを正確に記載し、税務署に提出します。確定申告の期限は通常、売却した年の翌年3月15日までです。申告には、不動産売買契約書、仲介手数料の領収書、源泉徴収票などの関連書類が必要となります。確定申告を通じて、源泉徴収された税額の過不足が精算されるため、適切な書類を準備し、期限内に申告を行うことが重要です。

3,000万円控除の適用可否:非居住者の場合の注意点

居住用財産を売却する場合、譲渡所得から最高3,000万円を控除できる特例がありますが、非居住者であっても適用できる場合があります。この特例は、居住しなくなってから3年目の12月31日までに売却した場合に適用されるため、非居住者であっても、居住をやめて期間内に売却する場合は、3,000万円控除を利用することが可能です。そのため、売却時期を計画する際には、この期間を考慮することが重要です。売却時期の選定や、居住者としてのステータスを維持するかどうかについて、事前に慎重に検討し、適切なタイミングで売却を行うことで、譲渡所得税の負担を軽減することができます。特に非居住者の税務手続きは複雑になりがちですので、税理士などの専門家に相談することも推奨されます。

3000万円特別控除に関しては、こちらの記事をご覧ください。

知って得する「3,000万円特別控除」の適用例と利用にあたっての注意点

非居住者の税務に関する具体的な注意点

非居住者として日本で不動産を保有・取引する際には、特に注意すべき税務上の要点がいくつか存在します。租税条約の適用可否、恒久的施設(PE)に関する取り扱い、さらには専門家への相談といった要素が、税務の負担を軽減し、適切な申告を行うためには重要です。本章では、非居住者が特に注意すべき具体的な税務上のポイントについて解説します。

租税条約が与える影響:適用可能な条約とその内容

非居住者が日本で不動産収入を得る場合、租税条約が税務に与える大きな影響を理解することが重要です。租税条約は、日本と他国の間で締結されており、二重課税の回避や、源泉徴収税率の軽減を目的としています。例えば、賃貸収入や不動産売却益に対する課税が租税条約によって軽減される場合があり、その結果として納税負担を減らすことが可能です。適用可能な条約が存在するかどうかは、居住国と日本との間の条約を確認し、税理士などの専門家に相談して適切に手続きを行うことが推奨されます。

恒久的施設(PE)の有無による課税の違いと判定基準

恒久的施設(Permanent Establishment, PE)の有無は、非居住者の税務負担を大きく左右します。恒久的施設とは、日本国内における事業拠点(支店、工場、事務所など)を指し、これを持つ非居住者は日本国内での収益に対して総合課税されることがあります。一方、恒久的施設を有さない場合、収益に対する課税は限定的であり、特に賃貸収入などの源泉所得に対する課税にとどまります。恒久的施設が存在するかどうかは、その活動の実質的な内容や継続性などに基づいて判断されるため、事業規模や取引内容によって異なるため、専門家の意見を求めることが重要です。

専門家への相談の重要性:税理士の役割と選び方

非居住者として日本で税務手続きを行う際、税理士などの専門家への相談は不可欠です。税理士は、税務申告や節税対策、租税条約の適用に関する助言を提供してくれるため、非居住者にとって心強いサポート役となります。特に、不動産の取得・保有・売却に伴う税務手続きは複雑であるため、専門家の助けを借りることで、適切な申告と節税対策が可能になります。税理士を選ぶ際には、国際税務の知識を有すること、非居住者の税務に精通していることを確認し、信頼できる専門家を選ぶことが重要です。

海外赴任時における税務対策:事前準備と手続き

海外赴任をする際には、日本での税務手続きを適切に行うための事前準備が必要です。例えば、不動産を保有したまま海外に転勤する場合、その不動産から得られる賃貸収入に対する税務処理を適切に行うために、納税管理人を選任する必要があります。また、賃貸収入以外にも、日本国内に源泉所得がある場合は、確定申告が求められることがあるため、出国前に必要な書類や手続きを整えておくことが推奨されます。事前に適切な準備を行うことで、赴任後の税務リスクを大幅に軽減することが可能です。

非居住者として不動産税務を理解するためのポイント

非居住者として日本国内での不動産税務を理解し、適切に対応することは、不動産運用の成功に直結します。不動産取得から保有、売却までの各段階で求められる税務手続きと、税務相談サービスの活用方法について把握することが重要です。本章では、非居住者が不動産税務を理解するために押さえておくべきポイントを紹介します。

非居住者として知っておくべき税務の基礎

非居住者として日本国内で不動産を取得、保有、売却する際には、いくつかの税務上の基礎知識を理解しておく必要があります。具体的には、不動産取得時に課される不動産取得税、保有期間中に発生する固定資産税や都市計画税、そして売却時に発生する譲渡所得税などがあります。これらの税金は、非居住者であっても適用されるため、事前にその内容と計算方法について理解しておくことが重要です。また、租税条約や特例措置の活用についても把握することで、税務負担を減らすことが可能です。

不動産取得から売却までの税務の流れ

不動産の取得から売却に至るまでには、各段階で税務手続きが発生します。不動産を取得する際には不動産取得税や登録免許税が課され、保有中は固定資産税と都市計画税が毎年発生します。さらに、不動産を売却する際には譲渡所得税が課され、売却益の計算や源泉徴収が必要となります。これらの税務手続きをスムーズに進めるためには、それぞれの段階で必要な申告や納税の流れを理解し、適切なタイミングで対応することが重要です。特に、非居住者として申告期限を守ることは、追加のペナルティを避けるためにも非常に大切です。

非居住者向けの税務相談サービスの活用方法

非居住者が日本国内で不動産を運用する際には、税務相談サービスを活用することが非常に有効です。税務相談サービスは、国際税務に詳しい税理士や専門の税務コンサルタントが提供しており、非居住者の特有の税務問題に対応しています。これらのサービスを活用することで、租税条約の適用や適切な申告手続き、さらには節税対策について専門的なアドバイスを受けることができます。また、オンラインでの相談にも対応している場合が多く、海外からでも手軽に利用できる点も利便性が高いです。

非居住者の不動産税務等に関する参照URL

引用元:国税庁 No.1923 海外勤務と納税管理人の選任又は解任

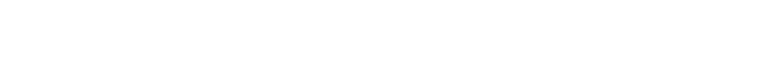

引用元:法務省 令和6年4月1日以降にする所有権に関する登記の申請について>海外居住者の登記申請について

引用元:国税庁 非居住者・外国法人が日本国内にある不動産を取引した際の税金について

引用元:国税庁 No.2880非居住者等に不動産の賃借料を支払ったとき

引用元:国税庁 No.2883恒久的施設(PE)(令和元年分以後)