タグ

税金減税

投稿日:2024/10/26

借地・貸家建付地の評価方法と特例活用で相続税を節約する方法とは?

相続財産の評価において、借地や貸家建付地の正確な評価は、相続税対策に大きな影響を与えます。借地権の評価や貸家建付地の活用方法を理解し、さらに小規模宅地等の特例や改正民法に基づいた最新の評価方法を知ることで、相続税の大幅な節約が可能です。不動産評価の基本を押さえ、特例を最大限に活用するための具体的なポイントを解説します。家屋の評価も含めた相続税対策を今すぐ確認し、最適な節税プランを立てましょう!

なお、本記事は3部構成の第2部となります。第1部である【相続財産の評価①】を先にご覧ください。

相続財産の評価とは?借地や貸家建付地の具体的な評価方法

相続財産の評価は、相続税の計算において非常に重要です。特に「借地」や「貸家建付地」といった不動産は、評価方法が複雑で、正確に評価することで相続税の大幅な節約が可能になります。これらの不動産は自用地(所有者が自由に利用できる土地)と異なる評価基準が適用され、特例を活用することで相続税を軽減できます。

相続財産の中でも、借地や貸家建付地は「小規模宅地等の特例」などの影響を強く受けます。これらの制度を活用することで、相続税の負担を大幅に軽減することができるため、評価の方法を正確に理解することが大切です。具体的な計算方法や節税のためのポイントを、以下で詳しく解説します。

相続財産の基本:借地と貸家建付地の違い

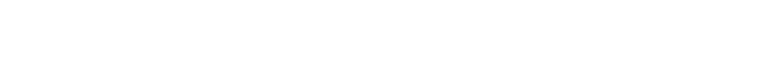

相続財産における「借地」と「貸家建付地」は、評価方法に大きな違いがあります。まず、借地とは、地主から土地を借りて建物を所有する権利のことです。この借地権は、相続財産としての価値があり、土地自体の所有権ではありませんが、借りる権利(借地権)が財産として評価されます。逆に、貸宅地は、自分の土地の上に土地を借りた人が所有する家が建っている状態です。

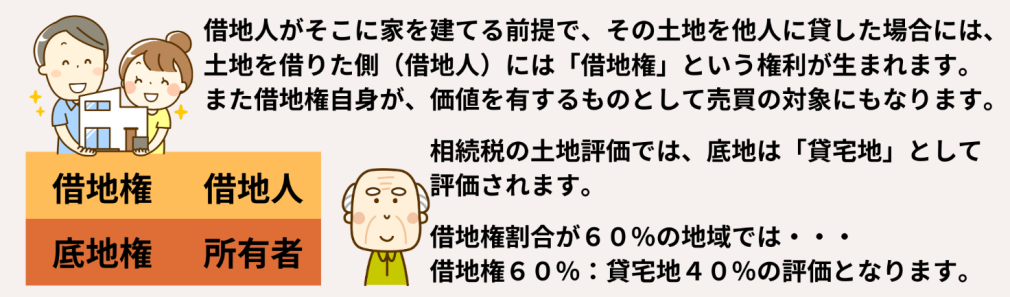

一方で、貸家建付地とは、所有者が貸家を建てて他人に貸し出している土地のことを指します。この場合、貸家建付地の評価は、自用地と異なり、土地を自由に利用できない制限があるため、相続時の評価額は低くなります。

特に、借地権や借家権を持つ第三者が土地や建物を利用している場合、その分だけ相続税の評価額が下がるのです。

このように、借地、貸宅地と貸家建付地は、評価方法が異なり、それぞれ特有の計算が必要です。次に、借地権の評価方法とその注意点を見ていきましょう。

借地権の評価と相続税:評価額の決定方法と注意点

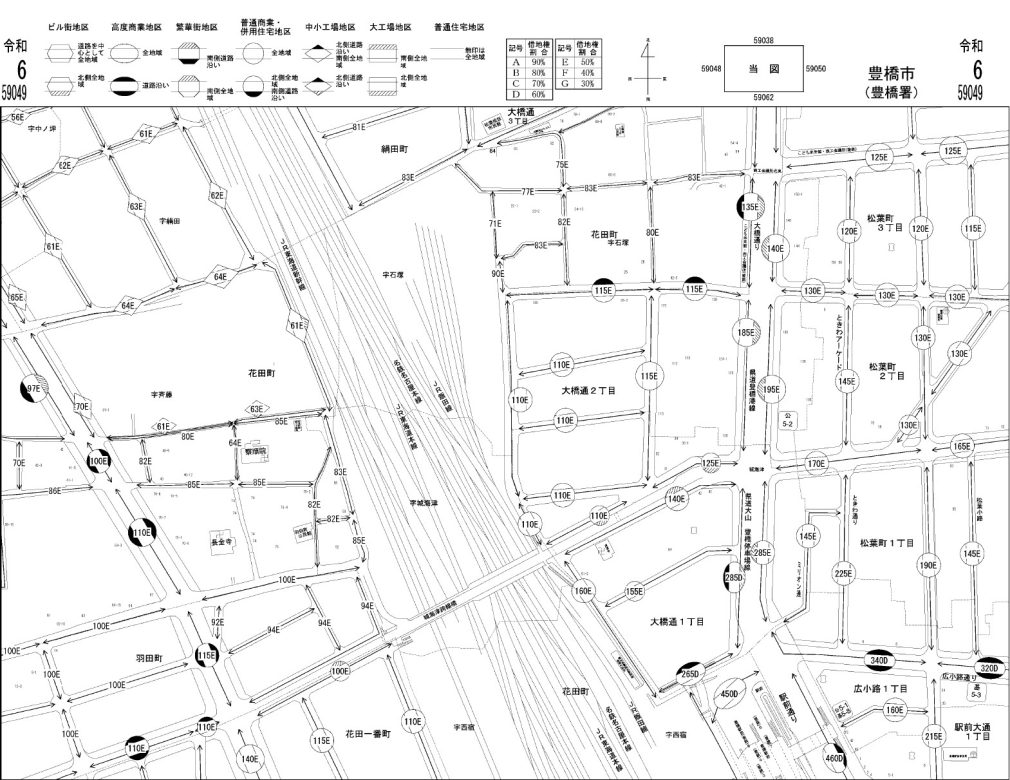

借地権は、土地自体を所有していないものの、その土地を使用できる権利があるため、相続財産として評価されます。この借地権の評価額は、まずその土地が自用地(更地)であるとした場合の評価額に「借地権割合」を掛けることで算出されます。借地権割合は、地域ごとに異なり、たとえば都心部では60%から70%程度です。

評価の際には、借地権の持つ法的な保証に注意が必要です。借地権は法律によって保護されており、たとえ借地期間が満了しても、地主側に正当な理由がない限り更新されます。

借地借家法では、借地契約の最初の契約期間が30年で、その後の更新では20年、さらに次の更新からは10年単位での更新が可能です。

更新には、契約の合意更新、自動更新、法定更新の3つの方法があります。法定更新は特に重要で、契約の期間満了後でも当事者間での合意がない場合でも、借地契約は法定更新されることがあります。

新借地借家法では、堅固・非堅固建物の区別はなくなり、最初の更新は20年から始まります。その後の更新は10年単位となりますが、旧借地法の規定とは異なり、更新のたびに10年での制限があります。

また、借地権の評価をする場合の注意点として、借地権割合を確認し、評価額が過大にならないようにすることが重要です。たとえば、借地権割合が60%の地域で自用地評価額が1億円の場合、借地権の評価額は1億円×60%=6,000万円となります。

逆に、貸宅地として土地を所有している底地権者(所有者)は、上記の借地権割合で残った部分1億円―6,000万円=4,000万円が貸宅地の評価額となります。

このように、地域の借地権割合を確認し、適切に評価することが、相続税対策において非常に重要です。

但し、借地権も貸宅地(底地権)も実際の売買となると、各々の評価額以下になる事が多くあります。借地権の売買、底地の売買も第三者へ売却するときは【安くなる傾向にある】という事を予め知っておく必要があります。

それは、完全なる所有権でない事、借地権の場合は更新拒絶をされるかもしれない事、貸宅地(底地権)の場合は土地がなかなか返還されない事などが理由です。

借地の更新拒絶における正当事由例

- 地主が使用を必要としている時

- 土地の賃貸借契約を締結した際の状況と現在の状況が明らかに違っているとき

- 地主が借地人に対して代替地や立ち退き料の支払いをした場合

貸家建付地とは?自用地との違いと評価のポイント

貸家建付地は、所有者が建物を貸しているため、土地の評価額が低くなる特徴を持っています。通常の自用地と異なり、貸家建付地では第三者がその土地を利用しているため、土地の利用に制限が生じます。この制限があることで、相続税の評価額が低くなります。

貸家建付地の評価では、次の計算式が適用されます

この計算式における「借地権割合」や「借家権割合」は、地域ごとに異なります。一般的に、借地権割合は30%から90%、借家権割合は全国一律で30%とされています。また、貸家の一部が空室であれば、その部分については賃貸割合が反映されないため、評価額が高くなる可能性があります。

賃貸割合とは?

「賃貸割合」は、貸家の各独立部分(構造上区分された数個の部分の各部分をいいます。)がある場合に、その各独立部分の賃貸状況に基づいて次の算式により計算した割合をいいます。

![]()

たとえば、借地権割合が60%、借家権割合が30%の地域で、更地の評価額が1億円、アパートの6部屋(同面積)のうち2部屋が空室の場合、評価額は以下のように計算されます

※全室入居者がいる方が評価は下がります。

このように、貸家建付地の評価は賃貸割合によっても大きく変動します。また、賃貸業務が継続している場合、物件の一時的な空室でも貸家建付地として評価され、節税の効果が期待できます。正確な評価を行うことで、相続税の負担を大幅に軽減することが可能です。

借地の評価方法と相続税の計算におけるポイント

相続財産としての借地は、その評価額が相続税に大きく影響します。借地権の評価方法や地域ごとの借地権割合を理解することで、相続税を正確に計算することが可能です。さらに、借地権の評価には「借地権割合」という特有の要素が関わり、これを適切に理解して活用することで、相続税を軽減することができます。

借地権の評価は地域差や契約条件によっても異なるため、正確な評価を行うためには、専門家の助言を受けることが推奨されます。次に、借地権の具体的な評価方法やトラブルの解決方法について詳しく解説します。

借地権割合を使った借地の評価方法:地域ごとの違いとは?

借地の評価は、土地の自用地としての評価額に「借地権割合」を掛けて行われます。この借地権割合は、地域や土地の用途によって異なるため、相続時には地域ごとの違いを把握することが重要です。

たとえば、都心部の住宅地では借地権割合が60%から70%程度、地方の住宅地では30%から50%程度となっています。これにより、同じ評価額の土地でも、借地権割合によって相続税の負担が大きく変わることがあります。

具体例として、土地の自用地評価額が1億円、借地権割合が60%の地域の場合、借地権の評価額は以下のように計算されます。

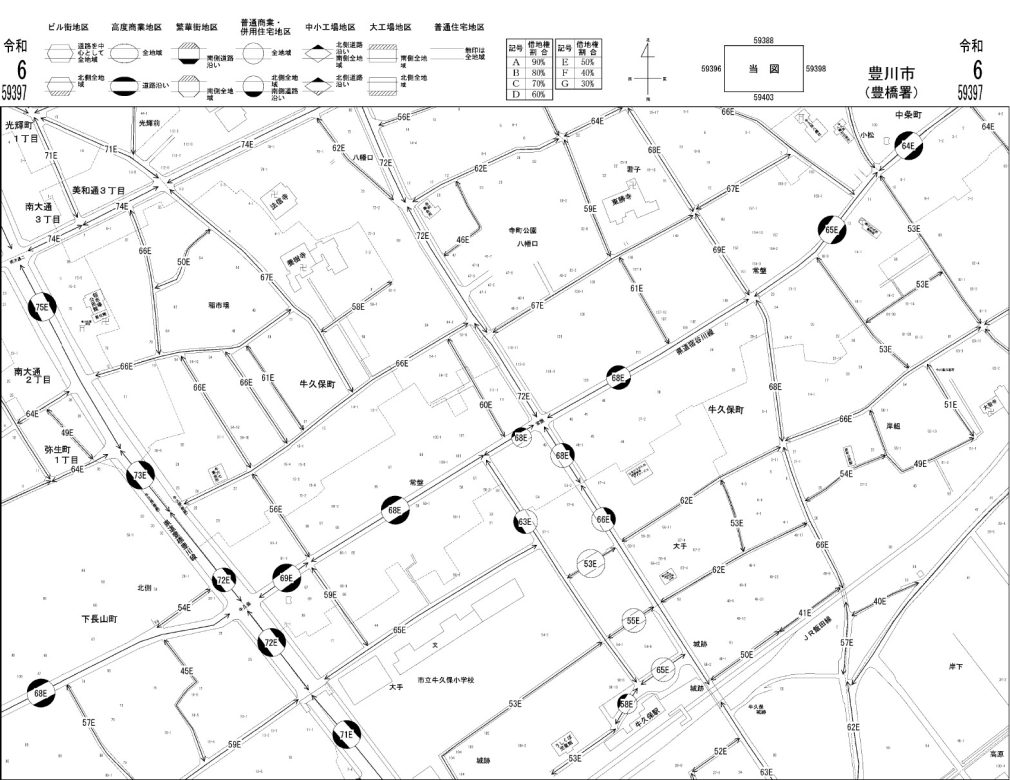

地域によって借地権割合が異なるため、適切に路線価図や評価倍率表を確認し、正確な評価を行うことが重要です。また、商業地域や住宅地域で異なる借地権割合が適用されることもあるため、評価時にはその点を考慮する必要があります。

借地権評価のトラブル事例とその対策

借地権の評価に関するトラブルは、相続時にしばしば発生します。たとえば、地主と相続人の間で借地権の更新に関する意見が対立し、地代の増額や契約更新に関する交渉が難航するケースが多く見られます。

あるケースでは、借地権を相続した相続人が借地を売却しようとした際、地主が借地権売買の承諾を渋り、売却を阻止しようとした事例があります。このような場合、地主とのトラブルが深刻化し、相続人が不利益を被ることがあるため、事前に契約条件を確認し、地主との良好な関係を維持することが重要です。

トラブルを避けるための対策としては、まず相続前に借地権の契約内容を再確認し、特に更新条件や地代の取り決めについて明確にしておくことが重要です。また、トラブルが発生した場合には、弁護士や不動産専門家の助言を受けることで、法的なサポートを受けながら適切に対応することが推奨されます。

貸家建付地の評価に関する特例と税制優遇策

貸家建付地の評価額は、自用地と比べて低く評価されることが多く、相続税を軽減するための大きなポイントとなります。相続財産の中でも、貸家建付地は「小規模宅地等の特例」をはじめとした税制優遇策を適用することで、相続税の評価額を大幅に下げることが可能です。

この特例を正しく活用することで、賃貸経営を行っている相続人は、相続税を大きく節約することができます。具体的な軽減策や、評価額を下げるための手法について次項で詳しく解説します。賢く制度を活用することで、相続税の負担を大幅に減らすことが可能です。

貸家建付地の評価額を下げるための特例とは?

貸家建付地の評価額を大幅に下げるためには、小規模宅地等の特例が非常に有効です。この特例では、200㎡までの貸家建付地に対して評価額が50%減額されます。賃貸経営をしている土地の評価が大幅に減額されるため、相続税を削減できる大きな節税策として利用されています。

※小規模宅地等の特例の概要

個人が、相続や遺贈によって取得した財産のうち、その相続開始の直前において被相続人または被相続人と生計を一にしていた被相続人の親族(「被相続人等」といいます。)の事業の用または居住の用に供されていた宅地等(土地または土地の上に存する権利をいいます。以下同じです。)のうち一定のものがある場合には、その宅地等のうち一定の面積までの部分(「小規模宅地等」といいます。)については、相続税の課税価格に算入すべき価額の計算上、下記の「減額される割合等」の表に掲げる区分ごとにそれぞれに掲げる割合を減額します。

1.特定事業用宅地等

2.特定同族会社事業用宅地等

3.特定居住用宅地等

4.貸付事業用宅地等

|

用途 |

上限面積 |

軽減割合 |

|

|

事業用 |

事業用(居住以外) |

400㎡ |

80% |

|

不動産貸付用 |

200㎡ |

50% |

|

|

居住用(配偶者以外) |

居住用 |

330㎡ |

80% |

詳細は、国税庁 No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)のページをご確認ください。

たとえば、評価額が1億円の貸家建付地があった場合、この特例を利用すると、自用地で1億円の評価額が5,000万円にまで減額されます。この減額により、相続税の負担が大幅に軽くなるのです。

小規模宅地等の特例の適用条件としては、被相続人がその土地を一定期間賃貸経営として利用していること等が求められます。この条件を満たすことで、賃貸経営者は大幅な節税を実現できます。特に、賃貸用の土地が広い場合や、複数の物件を所有している場合には、この特例を積極的に活用することが推奨されます。

特例を利用した評価額の軽減例:アパートの空室を考慮したケース

賃貸経営をしている物件の一部が空室である場合、その空室分が評価額に反映されることもあります。アパートやマンションの一部の部屋が賃貸されていない場合、その空室分は賃貸割合に影響し、結果として評価額がさらに下がることになります。

たとえば、アパート6室のうち2室が空室の場合、賃貸割合は「4室 ÷ 6室 = 66.7%」となります。ここで、次の計算式を用いて評価額が算出されます。

仮に、自用地の評価額が1億円、借地権割合が60%、借家権割合が30%の場合、次のように計算されます。

空室があることによって評価額が下がり、相続税の負担が軽減されます。特に賃貸割合が高ければ高いほど、相続税額の軽減効果は大きくなるため、相続人は空室状況も含めて評価額を正確に把握することが重要です。

賃貸割合と借地権割合:貸家建付地の評価における具体例

貸家建付地の評価において、賃貸割合と借地権割合の2つが大きな役割を果たします。これらは貸家建付地の評価額に直接影響し、相続税の額を大きく左右します。

例えば、次の条件で評価を行った場合を考えてみましょう。

- 自用地の評価額:1億円

- 借地権割合:60%

- 借家権割合:30%

- 賃貸割合:80%(アパートのうち80%が賃貸されている)

この場合の評価額は、次の計算式で求められます。

この計算式によって、相続税の対象となる貸家建付地の評価額が大幅に低くなることがわかります。特に賃貸割合が高ければ、評価額はより低くなり、相続税の節税効果が高まります。したがって、賃貸経営を継続している相続人は、賃貸割合を高めることで、相続税の負担を大幅に減らすことが可能です。

賃貸割合や借地権割合を正確に把握し、相続時に適用することで、相続税対策として非常に効果的です。このような計算方法を理解し、具体的な事例をもとに正しい相続税対策を行うことが求められます。

小規模宅地等の特例を活用して相続税を節約する方法

小規模宅地等の特例は、相続税の負担を大幅に軽減するために非常に重要な制度です。特に、被相続人が所有していた土地や賃貸物件の評価額を最大80%まで減額できるため、不動産を相続する際には大きな節税効果が期待できます。この特例を活用することで、相続税の評価額が大幅に引き下げられ、結果として相続税額が大きく削減される可能性があります。

特例を適用するためには、特定の条件を満たす必要がありますが、その条件をクリアすることで多くの相続人がこの恩恵を受けられます。次に、この特例の詳細と具体的な活用方法について詳しく見ていきます。

小規模宅地等の特例とは?条件と適用範囲

小規模宅地等の特例は、相続税の対象となる宅地等の評価額を大幅に減額できる制度で、主に3つのタイプの宅地に適用されます。それぞれに適用範囲と減額割合が異なります。

- 居住用宅地等

相続人が被相続人と同居していた場合や、配偶者が相続する場合、330㎡までの土地に対して最大80%の評価減が適用されます。

- 特定事業用宅地等

被相続人が営んでいた事業に使用していた土地に対して、400㎡までの土地に最大80%の評価減が適用されます。これにより、事業を引き継ぐ相続人は、大幅な節税効果を得られます。

- 貸付事業用宅地等

賃貸経営をしていた宅地に対しては、200㎡まで最大50%の評価減が適用されます。これは、賃貸経営者がその土地を自由に使用できないため、評価額が低くなることを反映しています。

このように、居住用、事業用、賃貸用に分かれて適用され、それぞれの条件を満たすことで相続税の大幅な節約が可能となります。

特例の具体例:賃貸住宅に適用された場合の相続税対策

賃貸住宅に対して小規模宅地等の特例を適用することで、相続税を大きく軽減することができます。以下はその具体的な例です。

例えば、被相続人が200㎡の賃貸用アパートを所有しており、その評価額が1億円の場合、この特例を適用することで50%の評価減が適用されます。

これにより、相続税の評価額は5,000万円に減額され、相続税額が大幅に軽減されます。さらに、この賃貸住宅に空室がある場合、その空室割合に応じて評価額はさらに引き下げられます。

例えば、6室のうち2室が空室であれば、賃貸割合は「4室 ÷ 6室 = 66.7%」となります。この割合を用いて計算すると、さらに評価額が減少し、相続税負担が軽くなります。

このように、賃貸物件に特例を適用することで、空室率なども考慮され、賃貸経営者にとって非常に有効な相続税対策となります。賃貸物件を持つ相続人は、事前に空室状況を把握し、正確な評価額の算定を行うことが大切です。

借地や貸家建付地にも適用される?特例の利用条件をチェック

借地や貸家建付地も、特定の条件を満たせば小規模宅地等の特例の適用対象となります。借地権を持つ場合や貸家建付地の場合でも、評価額の減額を受けることができますが、いくつかの特別な条件を満たす必要があります。

まず、借地権については、相続人がその土地を継続して使用し、事業や居住目的で利用していることが条件となります。また、貸家建付地の場合は、賃貸経営が継続されていることが要件となります。例えば、相続後も賃貸事業が続けられ、賃貸割合が高い場合には、特例を適用することで評価額がさらに下がり、相続税負担を減らすことができます。

ただし、特例の適用には以下のような留意点があります。

- 相続人が実際にその土地を使用しているかどうかが確認されるため、適用前に賃貸契約や事業継続の証拠を準備する必要があります。

- 賃貸物件であっても、空室が長期間続いている場合や賃貸経営が行われていない場合には、特例の適用が難しいケースもあるため、注意が必要です。

このように、借地や貸家建付地に対しても特例を活用することで、相続税を大幅に節約できる可能性があります。適用条件や制限を確認し、正しい手続きを踏んで特例を利用することが重要です。

改正民法が相続財産評価に与える影響

2020年の民法改正は、相続財産の評価に大きな変化をもたらしました。特に、配偶者居住権の新設により、相続時の不動産評価と相続税の計算方法が複雑化しています。この改正によって、配偶者が居住する権利が保護されつつも、相続財産の評価が細分化されることになりました。

改正民法により、従来の不動産評価方法ではカバーできなかった配偶者の生活保障が強化される一方で、相続税の計算がより柔軟かつ公平に行われるようになりました。次に、改正の具体的な内容について詳しく見ていきましょう。

配偶者居住権とは?改正民法による評価方法の変更点

配偶者居住権は、被相続人が死亡した後、配偶者がその住居に引き続き住み続けることを保証する権利です。改正民法により新設されたこの権利は、配偶者が相続する財産が少ない場合でも、居住の確保ができるため、生活の安定が図られます。

具体的に、配偶者居住権の評価方法は次のように行われます。

- 配偶者居住権の価値=建物の時価×(残存耐用年数-存続年数)/残存耐用年数×民法で定められた複利現価率

- 居住建物の所有権の価値=建物の時価-配偶者居住権の価値

例えば、建物の時価が5,000万円、残存耐用年数が30年、配偶者が20年間住む場合、配偶者居住権の評価額は次のように計算されます。

この計算式に基づいて、配偶者居住権の価値が算出され、その金額が相続財産として評価されます。一方で、建物の所有権自体の価値も別途評価されるため、相続税の負担が柔軟に分配されることになります。こうして、配偶者は生活の場を確保しつつ、相続税の負担を適切に軽減できるようになりました。

改正民法で変更された相続財産評価の計算方法

改正民法により、相続財産の評価方法が大きく変更されました。特に、従来は単一の所有権として評価されていた不動産が、配偶者居住権の導入により「居住権」と「所有権」に分けて評価されるようになり、計算がより複雑になりました。

具体的な変更点は以下の通りです。

- 配偶者居住権が設定された不動産の評価

配偶者居住権が設定された不動産は、その建物自体の価値と、配偶者が住む権利の価値を分けて計算します。例えば、建物の時価が5,000万円、配偶者居住権の価値が2,000万円と評価された場合、残りの3,000万円が所有権として相続税の対象となります。このように、居住権と所有権を分離することで、相続税の計算が細分化され、相続人間での公平な分配が可能になります。

- 敷地の評価方法

建物だけでなく、敷地に関しても、配偶者居住権が設定されている場合、その権利に基づいて土地の利用価値を分離評価します。敷地の時価から配偶者居住権による利用価値が差し引かれるため、土地全体の評価額が低くなり、相続税の負担が軽減される場合があります。

例えば、敷地の評価額が1億円、配偶者居住権による利用価値が3,000万円とされた場合、残りの7,000万円が相続税の対象となる所有権部分の評価額として扱われます。この評価方法によって、相続税額の計算がより正確かつ柔軟に行われます。

改正民法に基づく新たな評価方法は、特に高額な不動産を所有する相続人にとって重要な意味を持ちます。従来よりも公平な評価が可能になった一方で、計算が複雑化しているため、正確な評価を行うためには専門家の助言を受けることが不可欠です。

配偶者居住権の活用によって、相続税の負担を軽減しつつ、配偶者の生活を保障する手段として、改正民法は非常に有効です。相続税対策を進める際には、早めに対策を講じ、専門家と共に正確な計算を行うことが、スムーズな相続手続きと節税につながります。

家屋の評価方法:固定資産税評価額をもとにした計算の基本

家屋の評価方法は、固定資産税評価額を基にして行われるのが一般的です。この評価額は、各市町村が家屋に対して固定資産税を課すために設定した金額であり、相続税の計算にも使用されます。通常、固定資産税評価額は市場価格よりも低めに設定されているため、相続税の計算においては有利に働くことが多いです。

家屋の相続税評価は、その家屋の用途(自宅か賃貸か)によって異なるため、評価方法の違いを理解し、正確な評価を行うことが重要です。特に賃貸住宅の場合、借家権割合や賃貸割合が加味されるため、通常の自宅よりも相続税評価額が低くなります。次に、固定資産税評価額の確認方法と、自宅と賃貸住宅の評価方法の違いについて詳しく説明します。

家屋の相続税評価:固定資産税評価額の確認方法とは?

家屋の相続税評価額は、まず固定資産税評価額を基準として決定されます。固定資産税評価額は、毎年市町村から送付される「固定資産税の納税通知書」に記載されており、この通知書で確認するのが最も簡単です。

固定資産税評価額を確認するための手順は次の通りです。

- 固定資産税の納税通知書を確認

通知書に記載された金額が固定資産税評価額です。この評価額が、家屋の相続税評価額を算出する基準となります。

- 市町村の役場で確認

納税通知書を紛失した場合や評価額が不明な場合は、市町村の固定資産税担当部署に問い合わせることで確認が可能です。

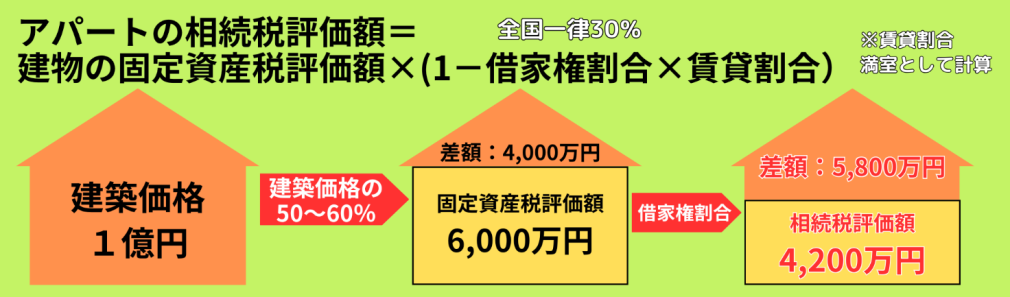

また、家屋の固定資産税評価額は、新築時の建物価格の50%~60%が目安とされています。築年数や建物の構造によっては、この割合が変動することもありますが、基本的には市場価格よりも低めに設定されることが多いです。

例えば、新築時の建物価格が4,000万円の場合、固定資産税評価額はその50%である2,000万円程度となることが一般的です。この固定資産税評価額を基に、相続税の計算が行われます。

賃貸住宅の家屋評価額:貸家と自宅の評価方法の違い

賃貸住宅と自宅では、相続税評価額に大きな違いがあります。特に賃貸住宅の場合、所有者が自由に使用できないため、その制約を反映して評価額が低く抑えられることが多いです。以下に、自宅と賃貸住宅の評価方法の違いを具体的に説明します。

自宅の評価方法

自宅(居住用不動産)の評価額は、固定資産税評価額をそのまま使用します。

建築価格1億円としても、固定資産税評価額は50%から60%となるので、固定資産税評価額は6,000万円となります。

賃貸住宅の評価方法

賃貸住宅の評価額は、固定資産税評価額を基にして計算しますが、借家権割合と賃貸割合を考慮して評価額が引き下げられます。これにより、賃貸住宅は自宅に比べて相続税評価額が低くなる傾向があります。

計算式は次の通りです

例えば、建築価格1億円として、固定資産税評価額が6,000万円、借家権割合が30%、賃貸割合が100%(満室)の場合、次のように計算されます。

このように、賃貸住宅は借家権割合や賃貸割合によって評価額が大きく下がり、相続税の負担も軽減されます。

マンションの相続税評価の引上げ

2024年の税制改正により、マンションの相続税評価額が大きく引き上げられることとなりました。この改正は、これまで固定資産税評価額が実勢価格に対して低めに設定されていたため、相続税額が実際の資産価値を反映していないという問題に対処するためのものです。新しい評価ルールでは、マンションの評価額が実勢価格の6割程度に引き上げられるよう調整されています。

これにより、特に都市部や人気エリアにあるマンション、また高層階の住戸など、相場が高い物件においては、従来よりも大幅に評価額が引き上げられることが予想されます。この引き上げにより、相続税の負担が増えることになるため、事前の対策が非常に重要です。

評価額引上げの背景

マンションの相続税評価額が引き上げられる理由は、固定資産税評価額と実勢価格の乖離が大きかったことにあります。特に、都市部や高層マンションでは、固定資産税評価額が市場価格の半分程度で評価されており、相続税の負担が低く抑えられていました。これが不公平だと指摘され、今回の改正が行われました。

新ルールでは、マンションの総階数や所在階、敷地利用権の面積、築年数などを加味して、固定資産税評価額よりも実勢価格に近づける措置が取られます。具体的には、マンションの評価額を市場価格の約6割まで引き上げることで、相続税負担がより現実的な額になるように調整されます。

具体的な影響:評価額引上げの事例

マンションの相続税評価額が引き上げられた場合、どの程度の影響が出るかを具体的な例で見てみましょう。

例えば、築10年、総階数30階建てのマンションの20階部分を所有しているとします。このマンションの市場価格が1億円だと仮定すると、従来の固定資産税評価額ではその約50%である5,000万円が相続税の対象額となっていました。

しかし、新ルールが適用されると、評価額は市場価格の60%である6,000万円となり、1,000万円の評価引き上げが発生します。これにより、相続税額も大幅に増える可能性があります。

評価額引上げ前:5,000万円

評価額引上げ後:6,000万円

このように、マンションの評価額が引き上げられることで、相続税負担が大幅に増加することになります。特に、高額なマンションや高層階の住戸は、この改正によって相続税の計算が大きく変わるため、事前の計画が不可欠です。

節税対策としてのポイント

マンションの相続税評価額が引き上げられることに備えて、事前に節税対策を講じることが重要です。以下のような対策を検討することで、相続税の負担を軽減することが可能です。

- 小規模宅地等の特例を活用: マンションも居住用不動産として、一定の条件を満たせば小規模宅地等の特例を適用できます。この特例を利用すれば、相続税評価額を最大80%まで減額することができ、評価額引上げの影響を大幅に緩和することができます。特に、相続人がそのマンションに住み続ける場合は、この特例の適用を積極的に検討するべきです。

- 早めの生前贈与: 評価額が上がる前に、生前贈与を行うことで、相続財産を減らし、相続税負担を軽減することが可能です。マンションの価値が引き上げられる前に、家族間で贈与を進めることが効果的です。

- 専門家の助言を受ける: 税理士や不動産の専門家に相談し、最新の税制改正に基づいた対策を講じることが大切です。特に、マンションの評価額引き上げは影響が大きいため、専門家と一緒に相続税対策を練ることが推奨されます。

マンションの相続税評価額の引き上げにより、特に都市部や高層マンションにおいて相続税負担が増加することが予想されます。事前に小規模宅地等の特例をはじめとした節税対策を講じることで、相続税の負担を軽減することが可能です。専門家と連携し、早めの対策を進めることが相続税負担を最小限に抑えるためのカギとなります。