タグ

税金

投稿日:2024/08/25

失敗しない居住用財産の買換え特例の活用法と条件を詳しく解説します

居住用財産の買換え特例は、マイホーム売却時に発生する譲渡所得税を大幅に軽減できる強力な節税ツールです。この特例を正しく理解し、適用することで、無駄な税金を避け、資産を最大限に保護することが可能です。本記事では、居住用財産の買換え特例の詳細な適用条件や、3000万円特別控除との違いを含めた具体的な活用方法を分かりやすく解説します。税金対策で悩むあなたの不安を解消し、最適な手続きをサポートします。今すぐ行動を起こし、この貴重な情報を活用して、最適な節税効果を得ましょう。

居住用財産の買換え特例の全体像

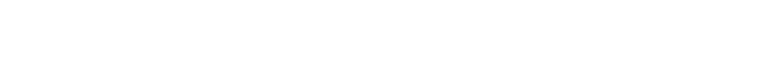

居住用財産の買換え特例は、不動産を売却する際に譲渡所得税を繰り延べることで、節税効果を得られる制度です。特に、マイホームの売却と同時に新しい住宅を購入する際に非常に有効です。この特例を利用することで、売却時に発生する税金を新しい住居に再投資するまでの間、支払いを保留にすることができます。

例えば、10年間所有した居住用不動産を売却し、その売却益を利用して新たな住宅を購入する場合、この特例を利用することで、売却益に対する税金を後回しにでき、資金繰りに余裕を持たせることができます。これにより、譲渡所得税をすぐに支払う必要がなくなるため、より大きな物件を購入する際にも資金面での負担が軽減されます。

次に、この特例が具体的にどのように機能するのか、メリットとデメリットを見ていきましょう。

買換え特例とは?メリットとデメリットを理解しよう

居住用財産の買換え特例は、譲渡所得税を一時的に繰り延べることで、売却益を次の住宅購入に充てることができる制度です。これにより、即時の税負担を軽減(譲渡益に対する課税を将来に繰り延べる)し、資金を再投資に回すことが可能です。

メリット

- 即時の節税効果

売却時点での譲渡所得税の支払いを繰り延べできるため、売却益をそのまま次の不動産購入に充てることができます。例えば、売却益が1,000万円の場合、この特例を適用することで、その1,000万円全額を新たな不動産に再投資できます。

- 資産形成の促進

資金繰りに余裕ができるため、より高額な不動産の購入が可能となり、資産形成を促進します。

- 柔軟な資金計画

税金の支払いを先送りすることで、長期的な資金計画を立てやすくなります。特に、売却益をすぐに次の不動産に再投資したい場合に有利です。

デメリット

- 将来的な課税リスク

繰り延べられた税金は、買換え先の住宅を売却する際に含めて課税されます。この際、住宅価格が大幅に上昇していると、予想以上の税負担が発生する可能性があります。

- 適用条件の厳格さ

所有期間や居住期間など、厳格な条件を満たさなければ特例の適用を受けられません。例えば、所有期間が9年11ヶ月の場合、この特例は適用されません。

- 併用不可の特例がある

3,000万円特別控除や軽減税率の特例とは併用できないため、どの特例を選択するか慎重に検討する必要があります。

適用のための基本条件と対象不動産

居住用財産の買換え特例を適用するためには、以下の基本条件を満たす必要があります。

基本条件

- 所有期間と居住期間

売却する不動産の所有期間が10年以上であり、居住期間も10年以上であることが必要です。例として、2000年1月に購入し、2021年12月に売却する場合、この条件を満たします。

- 売却期限

2025年12月31日までの居住用財産の譲渡であること。

- 売却金額の上限

売却代金が1億円以下であることが条件となります。これを超える場合、特例の適用は受けられません。

買換え先不動産の要件

- 国内に所在する不動産:この特例は日本国内にある不動産のみが対象です。例えば、東京都内にある自宅を売却する場合はこの特例の対象となりますが、海外の不動産は対象外です。

- 前年の1月1日から譲渡した年の翌年の12月31日までの間に買換えすること。

- 取得する個人が居住する土地及び家屋であること(借地権を含む)。

- 住宅家屋の床面積は50㎡以上、土地の面積は500㎡以下、住宅家屋が中古住宅の場合は、一定の耐火建築物以外のものである時には建築後年数が25年以内であるか、新耐震基準に適合するものであること。

- 耐火建築物に該当しないものである場合には、建築後年数が25年以内であるか、買換えで売る物件の売った年の年末までか、または税務署長の承認を得て買換え期限の延長をした場合のその期限までに、耐震基準に適合することが証明されたものであること。なお、2024年1月1日以後に建築確認を受ける住宅(登記簿上の建築日付が2024年6月30日以前のものは除く)などの場合には、一定の省エネ基準に適合する必要があります。

これらの条件を満たすことで、居住用財産の買換え特例を適用し、大幅な税制優遇を受けることができます。適用条件をしっかりと理解し、無駄なく特例を利用することが重要です。次の章では、この特例を実際に適用する際の手続きと具体的な方法について詳しく見ていきます。

居住用財産の買換え特例を適用するための条件

居住用財産の買換え特例を適用するためには、いくつかの厳格な条件を満たす必要があります。これらの条件は特例の適用を受けるための必須事項であり、適切に理解し、準備することで、最大の節税効果を得ることができます。このセクションでは、特例適用に必要な所有期間と居住期間、売却する不動産の条件と売却期限、さらに買換え先資産に関する要件について詳しく解説します。

所有期間と居住期間の要件

居住用財産の買換え特例を適用するための基本要件として、売却する不動産の所有期間と居住期間が挙げられます。

- 所有期間の要件

売却する不動産の所有期間が少なくとも10年以上である必要があります。この10年という期間は、購入日から売却年の1月1日までの期間を指します。例えば、2010年1月5日に購入し、2020年12月31日に売却する場合は、所有期間が10年を超えているため、条件を満たします。【購入後1月1日が最低10回到来すること】

- 居住期間の要件

加えて、居住期間も通算で10年以上であることが求められます。居住期間は、途中で一時的に転居していたとしても、通算して10年以上であれば問題ありません。例えば、2006年から2015年までの9年間居住し、その後、転勤となり別の所に住んでいたが転勤が解消されて、自宅に戻り不足している1年を過ごして合計で10年以上となった場合は、この特例の適用を受けることが可能です。

売却する不動産に必要な条件と期限

次に、居住用財産の買換え特例を適用するためには、売却する不動産に関していくつかの条件と期限を満たす必要があります。

不動産の条件

売却する不動産は日本国内に所在する必要があります。また、その不動産が居住用財産であることが求められます。これは、主に自宅として利用されていた不動産でなければならず、賃貸物件や別荘は対象外です。

さらに、売却代金が1億円以下であることも必須条件です。これを超える場合、特例の適用は受けられません。

売却期限

売却のタイミングにも厳格な制約があります。居住をやめた日から3年目の12月31日までに売却が完了している必要があります。例えば、2019年中に転居した場合、2022年12月31日までに売却を完了しなければなりません。この期限を過ぎると特例の適用ができなくなります。

また、家屋を取り壊した場合は、その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ることとなっています。(この辺りは、居住用財産の3,000万円特別控除と同じ)

買換え先資産に対する要件と購入時期の制約

最後に、買換え先の資産に関しても、特例を適用するためには一定の要件を満たす必要があります。

買換え先資産の要件

買換え先として購入する不動産は、居住用として利用されるものである必要があります。そのため、購入する住宅の床面積が50㎡以上であること、そして土地面積が500㎡以内であることが条件となります。さらに、中古住宅の場合は、建物が耐震基準を満たしていることが求められます。これにより、購入する不動産が安全で、かつ居住に適していることが保証されます。

購入時期の制約

購入時期にも制限があります。売却した不動産の前年から翌年の12月31日までに買換え先の不動産を購入する必要があります。例えば、2021年に不動産を売却した場合、2020年1月1日から2022年12月31日までの間に新たな不動産を購入する必要があります。

これらの条件を正確に把握し、適切に準備を進めることで、居住用財産の買換え特例を最大限に活用し、大幅な節税を実現することが可能です。特例の適用には厳格な条件がありますが、これらをクリアすることで、長期的な資産形成において大きなメリットを享受できるでしょう。

居住用財産の3,000万円特別控除との違いを理解する

居住用財産の買換え特例と3,000万円特別控除は、不動産売却時に利用できる代表的な税制優遇措置ですが、その適用方法や効果には大きな違いがあります。どちらも譲渡所得税を軽減するための制度ですが、選択する特例によって、税負担や資金計画に与える影響が異なります。この章では、3,000万円特別控除と軽減税率の特例について詳しく説明し、買換え特例との併用ができない理由を明らかにします。さらに、シミュレーションを通じて、どちらの特例を選ぶべきかを比較していきます。

3,000万円控除と買換え特例比較表

|

比較項目/特例の種類 |

3,000万円控除 |

買換え特例 |

|

所有期間 |

問わない |

10年超 |

|

居住期間 |

住む意思を持って生活の本拠として住むことが前提であれば、居住期間は問わない |

10年以上 |

|

特例内容 |

譲渡益から3,000万円を控除 |

買換えに際して譲渡益の課税を先送りする |

|

買換えた資産の売却時の取得価格 |

新たに取得した住宅の取得価格でOK |

買換えで新たに取得した住宅の取得価格が引き継ぐ |

|

買換えた住宅の所有期間の起算 |

新たに取得したとき |

新たに取得したとき |

|

買換えた住宅を翌年、翌々年で 売る際の譲渡所得税 |

新たに出た譲渡所得に対して短期譲渡所得がかかる |

引き継いだ取得価格を超える譲渡 所得に対して短期譲渡所得がかかる |

3,000万円特別控除と軽減税率の特例を知ろう

3,000万円特別控除は、マイホームを売却した際に、その譲渡所得から3,000万円を控除できるとても素晴らしい制度です。この特例を利用することで、譲渡所得が3,000万円以下であれば、課税されない(申告は必要)になります。具体的には、売却価格から取得費や譲渡費用を引いた額が譲渡所得となり、この譲渡所得からさらに3,000万円を控除できます。

具体例

例えば、売却価格が8,000万円、取得費が2,000万円、譲渡費用が500万円の場合

- 譲渡所得

8,000万円-(2,000万円+500万円)=5,500万円

- 控除後の譲渡所得

5,500万円-3,000万円=2,500万円

- 課税額

2,500万円×20.315%=約508万円

この計算からもわかるように、3,000万円の特別控除は譲渡所得を大幅に減少させ、結果として支払う税金を大きく削減します。

軽減税率の特例

所有期間が10年を超える場合、軽減税率の特例が適用されます。この特例を利用すると、譲渡所得が6,000万円以下の部分には10.21%、6,000万円を超える部分には15.315%の税率が適用されます。

例えば、先程のケースで3,000万円特別控除を利用して譲渡所得が2,500万円になった時、適用税率が通常の20.315%でしたが、14.21%(住民税含む)となるため、さらに節税効果が高まります。

- 課税額

2,500万円×20.315%=約508万円

軽減税率が適用されて、以下のようになります。

- 課税額

2,500万円×14.21%=約355万円

買換え特例との併用ができないケースとは?

居住用財産の買換え特例と3,000万円特別控除は、それぞれ単独で非常に有効な節税手段ですが、これらを同時に利用することはできません。理由は、これらの特例が同じ譲渡所得に対して適用されるものであり、二重に適用することができないからです。

併用不可の理由

3,000万円特別控除は譲渡所得を直接控除する仕組みであり、一方、買換え特例は譲渡益に対する課税を次に購入する不動産に繰り延べる仕組みです。これにより、どちらか一方を選択する必要があります。例えば、譲渡所得が5,000万円ある場合、3,000万円特別控除を適用すると、課税対象が2,000万円に減りますが、買換え特例を選択すると、税金の支払い自体を繰り延べることが可能です。

注意点

特に売却価格が高額で譲渡益が大きい場合、どちらの特例を選択するかは慎重に判断する必要があります。現時点での節税を優先するなら3,000万円特別控除を、資金繰りを重視し、今後の不動産投資を見据えるなら買換え特例を選ぶことが多いでしょう。

どちらを選ぶべきか?シミュレーションで比較

ここでは、具体的なシミュレーションを通じて、居住用財産の買換え特例と3,000万円特別控除のどちらを選ぶべきかを比較します。

例1

売却価格が8,000万円、取得費2,000万円、譲渡費用500万円の場合

- 3,000万円特別控除を適用した場合

譲渡所得

5,500万円

控除後の譲渡所得

2,500万円

税額(長期譲渡所得税20.315%)

約508万円

- 買換え特例を適用した場合

譲渡所得に対する課税が繰り延べされ、即時の税金支払いなし

例2

売却価格が1億2,000万円、取得費3,000万円、譲渡費用1,000万円の場合

- 3,000万円特別控除を適用した場合

譲渡所得

8,000万円

控除後の譲渡所得

5,000万円

税額(長期譲渡所得税20.315%)

約1,016万円

- 買換え特例を適用した場合

新たな不動産への再投資に資金を全額利用可能で、即時の税金支払いなし

例3

売却価格が6,000万円、取得費2,000万円、譲渡費用1,000万円の場合

- 3,000万円特別控除を適用した場合

譲渡所得

3,000万円

控除後の譲渡所得

0万円

税額(長期譲渡所得税20.315%)

0万円

- 買換え特例を適用した場合

新たな不動産への再投資に資金を全額利用可能で、即時の税金支払いなし

選択のポイント

どちらの特例を選ぶかは、現在の資金状況と今後の計画に大きく依存します。例えば、手元に資金を残したい場合は買換え特例が有利ですし、譲渡所得をできるだけ削減したい場合は3,000万円特別控除(※)が適しています。このシミュレーションを参考に、あなたの状況に最適な特例を選びましょう。専門家に相談することで、より精度の高い判断ができるはずです。

※買換えした物件を売却することなく、住み続ける事が確定している場合は、買換え特例を利用する方が良いでしょうが、世の中に【絶対】という事はありません。なので、将来買換えした物件を売却することも考えて、どちらを選択するかを考えてください。また、我々松屋不動産販売が営業エリアとしている『愛知県や静岡県西部』において、売却代金1億円となる自宅はなかなか有りません。多くの場合は譲渡所得が3,000万円未満ではないでしょうか?そう考えると。当該エリアにおいて、居住用財産の買換え特例を使う程の高額な買換えはレアケースであると思います。

居住用財産の買換え特例を適用するための具体的な手続き

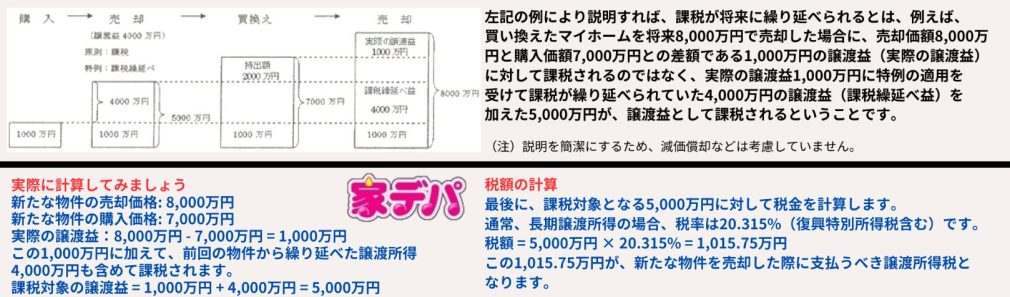

居住用財産の買換え特例を適用するためには、条件を満たすことだけでなく、正確な手続きを踏むことが不可欠です。この特例は大きな節税効果をもたらしますが、申請には詳細な準備が必要です。特に必要書類の準備や、正確な申告手続きが求められます。さらに、空き家や取り壊し後の不動産に関しては、通常の不動産取引とは異なる特別な注意点があります。本章では、手続きの具体的な流れをステップごとに解説し、特例を確実に適用するためのポイントを明らかにします。

必要書類とその準備方法

居住用財産の買換え特例を適用するためには、いくつかの重要な書類を準備する必要があります。これらの書類は、特例の適用条件を証明するために不可欠であり、全てを正確に揃えることが求められます。

必要書類の一覧とその役割

- 登記事項証明書

役割

売却した不動産の所有期間を証明します。この書類によって、所有期間が10年以上であることが確認されます。

取得方法

法務局で取得でき、オンライン申請も可能です。取得には数日かかることもあるため、早めに手配しましょう。

- 住民票の写し

役割

売却した不動産に実際に居住していたことを証明するための書類です。10年以上の居住期間が確認される必要があります。

取得方法

市区町村役所で取得可能です。これも早めに準備しましょう。

- 売買契約書の写し

役割

売却価格が1億円以下であることを証明します。この書類は、契約時に不動産業者から受け取ります。

注意点

売却価格の確認が重要です。条件を満たしているかを事前に確認しましょう。

- 譲渡費用の領収書

役割

仲介手数料や修繕費など、譲渡所得の計算に必要な費用を証明します。これにより、正確な譲渡所得を計算することができます。

取得方法

不動産会社や工事業者から取得した領収書は必ず保管しておきましょう。

- 買換え資産の取得に関する書類

役割

新たに購入した不動産が特例の条件を満たしていることを証明します。購入日や取得価格を正確に記録している書類が必要です。

注意点

特に耐震基準を満たしている中古住宅の場合、追加で証明書類が必要になることがあります。

書類準備のポイント

必要書類はすべて正確に揃え、内容をよく確認しておくことが重要です。不備があると手続きが滞り、特例の適用が遅れる可能性があります。特に、登記事項証明書や住民票の写しは取得に時間がかかることがあるため、早めの手続きが必要です。

申告手続きの流れ:ステップバイステップガイド

居住用財産の買換え特例を適用するための申告手続きには、いくつかのステップがあります。以下に、ステップバイステップでその流れを解説します。

STEP1:必要書類の収集

まずは、前述したすべての書類を揃えます。これにより、確定申告の準備が整います。書類に不備がないか、何度も確認することが重要です。

STEP2:確定申告書の作成

次に、確定申告書を作成します。ここでは、売却した不動産の譲渡所得、新たに購入した不動産に関する情報を正確に記入します。申告書には、特例の適用を申請するための書類を添付する必要があります。

- ポイント

確定申告書の作成に不安がある場合、税理士に依頼することをお勧めします。専門家の助言を受けることで、申告ミスを防ぎ、スムーズに進めることができます。

STEP3:税務署への提出

申告書が完成したら、管轄の税務署に提出します。提出期限は通常、売却した年の翌年の2月16日から3月15日までです。この期限を過ぎると特例の適用が認められないことがありますので、必ず期限内に提出しましょう。

STEP4:税額の確定と支払い

税務署に申告が受理されると、税額が確定します。買換え特例を利用する場合、課税は繰り延べられますが、その後の買換え先資産の売却時に一度に課税されることを考慮し、資金計画を立てておくことが重要です。

空き家や取り壊し後の譲渡に関する特別な注意点

居住用財産の買換え特例は、空き家や取り壊し後の不動産に対しても適用される場合がありますが、特に注意すべきポイントがあります。

空き家に関する特別な注意点

空き家になった居住用財産を売却する場合、特例を適用するためには、住まなくなってから3年目の12月31日までに売却が完了している必要があります。例えば、2019年中に住み替えを行った場合、2022年12月31日までに売却を完了させる必要があります。

- 具体例

例えば、引っ越し後に不動産市場が冷え込み、売却が遅れた場合、特例の適用期限を過ぎてしまうリスクがあります。こうしたリスクを避けるためにも、早めに売却活動を開始することが重要です。

取り壊し後の譲渡に関する注意点

取り壊し後の土地を売却する際には、特例適用には特定の条件を満たす必要があります。取り壊しを行った日から1年以内に譲渡契約が締結され、その期間内に土地が他の用途に使われていないことが重要です。

- 具体例

取り壊し後、暫定的に駐車場として利用した場合、その土地は居住用財産として認められず、特例の適用を受けられなくなります。このため、用途変更には細心の注意を払う必要があります。

これらの条件をしっかりと把握し、適切なタイミングで手続きを進めることで、居住用財産の買換え特例を確実に適用し、税負担を軽減することが可能です。

実際に居住用財産の買換え特例を利用した場合の例

居住用財産の買換え特例を適用する際、どのような効果が得られるかは、具体的な事例を通じて理解することが重要です。この特例を活用することで、どのように税負担を軽減し、資産運用を最適化できるのかを見ていきましょう。本章では、高額不動産の売却、新たな住居の購入、適用条件を満たさなかった場合のリスク、そして特例を利用しない場合との比較を含む3つのケーススタディを紹介します。

事例1:高額不動産を売却し、新たな住居を購入するケース

事例1は、東京都内で高額な不動産を売却し、その売却益を使って新たな住居を購入するケースです。

ケースの背景

- 売却不動産

東京都心の一戸建て

- 売却価格

1億5,000万円

- 取得費

6,000万円

- 譲渡費用

500万円

- 購入する新居

売却後、郊外に1億8,000万円の新居を購入

買換え特例の適用

このケースでは、売却に伴う譲渡所得は以下のように計算されます:

- 譲渡所得

1億5,000万円-(6,000万円+500万円)=8,500万円

通常であれば、この譲渡所得に対して20.315%の税率が適用され、約1,727万円の税金が発生します。しかし、買換え特例を適用することで、この税金は新たな住居を売却するまで繰り延べられます。これにより、今すぐに多額の税金を支払うことなく、次の不動産に再投資できる資金を確保できます。このように、資金繰りに余裕を持たせることができるのが、買換え特例の大きなメリットです。

このケースの教訓

このケースから学べるのは、高額不動産の売却時に買換え特例を適用することで、即時の税負担を軽減し、将来的な資産運用の選択肢を広げられる点です。特に、都市部での不動産取引においては、資産の移動がスムーズに行えることが重要です。

事例2:売却後に適用条件を満たさない場合の影響

事例2は、売却後に適用条件を満たさなかった場合の影響を検討するケースです。

ケースの背景

- 売却不動産:大阪市内のマンション

- 売却価格:4,000万円

- 取得費:2,500万円

- 譲渡費用:300万円

- 状況:売却後、新しい住居を1年以内に購入できなかった

条件を満たさなかった影響

このケースでは、以下のような問題が発生します:

- 譲渡所得

4,000万円-(2,500万円+300万円)=1,200万円

- 特例の不適用

1年以内に新しい住居を購入できなかったため、買換え特例が適用されず、譲渡所得に対する税金約244万円(1,200万円×20.315%)を即時に支払う必要が生じました。

リスクと対策

このケースは、買換え特例を利用する場合には計画通りに新居を購入しなければならないというリスクを示しています。計画が遅れたり、購入が困難になったり場合には、結果として予想外の税負担を抱えることになります。そのため、特例を利用する際には購入スケジュールを厳守し、適用条件をしっかり確認することが重要です。

※居住用財産買換えの特例を受けるため申告し、取得期間内に取得できなかった場合、災害等、その者の責めに帰せられないやむを得ない事情がある場合を除き3,000万円の特例控除および譲渡税の特例は受けられません。

事例3:買換え特例を利用しない場合との比較シミュレーション

事例3では、買換え特例を利用しない場合との比較シミュレーションを行い、どちらが有利かを検討します。

ケースの背景

- 売却不動産:名古屋市内のマンション

- 売却価格:5,000万円

- 取得費:3,000万円

- 譲渡費用:400万円

- 選択肢:3,000万円特別控除の適用を選択

シミュレーション結果

- 3,000万円特別控除を適用した場合:

譲渡所得

5,000万円-(3,000万円+400万円)=1,600万円

控除後の課税所得

1,600万円-3,000万円(控除)=0円

税額

0円

- 買換え特例を適用した場合:

譲渡所得

5,000万円-(3,000万円+400万円)=1,600万円

税額

繰り延べられ、即時支払いなし。新しい住居を売却するまで税金の支払いが先送りされる。

選択のポイント

このシミュレーションからわかるように、現時点での税負担を考えるとどちらも同じのように見えます。しかし、3,000万円特別控除は、この売却を完了した(申告は必要)時点で、譲渡所得をゼロに出来ます。

ですが、居住用財産の買換え特例を利用した場合は、譲渡益1,600万円を繰り延べしてしまうため、買換えした物件を売却することになった場合は、負担が大きくなります。

特例を利用する際の注意点とよくある質問

居住用財産の買換え特例は、不動産を売却する際の税負担を軽減する強力な制度ですが、その適用には慎重な準備と理解が必要です。この章では、申告時に見落としがちなミスを防ぐためのチェックリストと、よくある質問への詳細な回答を提供します。これにより、特例を確実に適用し、税制の恩恵を最大限に享受するためのサポートを行います。

申告の際のミスを避けるためのチェックリスト

申告手続きでのよくあるミスを避けるために、以下のチェックリストを使用して、各ステップを確認しましょう。

チェックリスト項目

- 所有期間と居住期間の確認

詳細

売却する不動産の所有期間が10年以上、かつその期間中に少なくとも10年間居住していることを確認します。これらは登記事項証明書や住民票で確認できます。売却する年の1月1日時点での所有期間を基準に計算する必要があります。

アクション

登記事項証明書と住民票を用意し、税理士に確認を依頼しましょう。

- 売却価格の確認

詳細

売却価格が1億円以下であることを確認しましょう。これを超えると特例が適用されません。売買契約書で確認できます。

アクション

売買契約書を手元に置き、価格が条件内であることを確認します。

- 購入期限の確認

詳細

新しい居住用不動産の購入が、売却した前年の1月1日から売却した翌年の12月31日までに行われていることを確認します。購入の際の契約日や登記日も確認が必要です。

アクション

契約日と登記日を確認し、期限内に手続きが完了しているかをチェックしましょう。

- 必要書類の準備

詳細

必要書類(登記事項証明書、住民票の写し、売買契約書、譲渡費用の領収書、買換え資産の取得書類)を揃えます。各書類の取得方法や内容の確認ポイントも押さえておきます。

アクション

書類が揃っているか確認し、不足があればすぐに取得を開始しましょう。

- 確定申告書の内容確認

詳細

確定申告書には、正確な譲渡所得や新居の購入情報を記入する必要があります。内容の誤りがないか、すべての添付書類が揃っているかを再確認しましょう。

アクション

税理士に申告書をチェックしてもらい、ミスがないか確認します。

- 税理士への相談

詳細

申告に不安がある場合は、税理士に相談しましょう。特に複雑な不動産取引や高額な取引が含まれる場合、専門家の意見を求めることで、ミスを防ぎ、適切な手続きを確実に行うことができます。

アクション

税理士への相談を早めに行い、書類の準備や申告内容を確認してもらいましょう。

よくある質問:買換え特例に関する疑問を解決

居住用財産の買換え特例に関して、よく寄せられる質問とその詳細な回答を以下にまとめました。これらの質問に対する理解を深めることで、特例の適用に対する不安を解消し、よりスムーズな手続きを進めることができます。

居住用財産の買換え特例に関する参照URL

引用元:国税庁 No.3355特定のマイホームを買い換えたときの特例

引用元:国税庁 No.3362居住用財産の買換えの特例を受けて買い換えた資産の取得価額とされる金額の計算

引用元>国税庁 No.3358売った金額より少ない金額でマイホームを買い換えたとき

引用元:国税庁 No.3305マイホームを売ったときの軽減税率の特例

当社ホームページでのお役立ち情報