タグ

税金

投稿日:2024/08/02

【必見】居住用財産売却時の手続きと税務対策について

居住用財産の売却は、多くの人にとって大きな決断です。この記事では、【必見】居住用財産売却時の手続きと税務対策について詳しく解説します。居住用財産の定義や税務上の重要性、具体例を始め、譲渡所得税に関する軽減措置も取り上げます。特に、3,000万円特別控除や軽減税率の特例について詳述し、所有期間の計算方法や特例適用の条件をわかりやすく説明します。また、単身赴任や災害時などの特別なケースでの居住用財産の取り扱いについても触れます。売却手続きや税金対策の具体的なポイントを理解し、最大限の控除を受ける方法を知ることができるでしょう。これを読めば、居住用財産の売却に関する全ての疑問が解消され、安心して手続きを進めることができます。知っておきたい重要な情報が満載のこの記事を、ぜひ最後までご覧ください。

居住用財産とは?基本的な定義と重要性

居住用財産とは、税務上で特に重要な不動産カテゴリーの一つです。これは、主として居住の用に供される住宅やその敷地を指し、税法上、さまざまな特例や控除の対象となります。これにより、居住用財産を売却する際に発生する譲渡所得税の負担を軽減することが可能です。この記事では、居住用財産の基本的な定義、税務上の重要性、そして具体例について詳しく解説していきます。

居住用財産の定義と対象

居住用財産とは、個人が主として居住の用に供している国内にある家屋とその敷地のことを指します。具体的には、以下の要件を満たすものが居住用財産として認められます。

- 主として居住の用に供している家屋とその敷地

居住用財産は、個人が日常的に生活している家屋とその敷地を指します。これには、一戸建て住宅、マンション、アパートなどが含まれます。

- 居住用財産としての利用期間

家屋を居住の用に供されなくなった日から、3年を経過する日の属する年の12月31日までに売却される必要があります。

- 特例適用の要件

個人が所有し、主に居住の用に供している財産であることが必要です。また、一定の期間内に譲渡されることが求められます 。

これらの要件を満たすことで、居住用財産として認められ、税務上の特例を受けることができます。

居住用財産が税務上重要な理由

居住用財産が税務上重要である理由は、さまざまな税制上の特例や控除が適用される点にあります。具体的には、以下のようなメリットがあります。

- 3,000万円の特別控除

居住用財産を売却した際に、譲渡所得から最高3,000万円までを控除できる特例があります。これにより、大幅な税負担軽減が期待できます 。

- 軽減税率の特例

居住用財産の所有期間が10年を超える場合、譲渡所得に対する税率が通常の約315%から14.21%に軽減されます 。

- 特定居住用財産の損益通算・繰越控除

居住用財産の譲渡損失が発生した場合、他の所得と相殺(損益通算)することができ、さらに翌年以降に繰り越して控除することも可能です。

|

各種特例 |

居住用財産の所有期間 |

|

軽減税率・買換え特例 |

10年超 |

|

居住用財産の買換えの場合の譲渡損失の損益通算・繰越控除の特例 特定居住用財産の損益通算・繰越控除の特例 |

5年超 |

|

居住用財産の3,000万円特別控除の特例 |

規定なし※ |

※特例を受ける事を目的とした一時的な居住や仮住まいなどは居住用財産として認められません。

これらの特例を活用することで、居住用財産の売却時に発生する税金の負担を大幅に軽減することができます。

居住用財産の具体例

居住用財産の具体例をいくつか挙げると、以下のようなものがあります。

- 一戸建て住宅

個人が日常的に住んでいる一戸建て住宅とその敷地

- マンション

個人が所有し、居住しているマンションの一室とその共有部分

- アパート

個人が住んでいるアパートの一室とその敷地(※居住用と事業用を区分する必要があります)

- 借地権

居住用として利用している土地の借地権も居住用財産として認められることがあります

例えば、家屋を取り壊した場合でも、取り壊した年の1月1日現在で特例の所有期間の要件を満たし、取り壊しから1年以内に譲渡の契約をし、かつ居住の用に供されなくなった日から同日以後3年を経過する日の属する年の12月31日までの間に譲渡されるものも居住用財産と認められます 。

これらの具体例を通じて、居住用財産の定義や対象範囲を明確に理解し、適切な税務対策を講じることができます。

居住用財産に適用される特例

居住用財産を売却する際には、税務上の特例を利用することで、譲渡所得税の負担を大幅に軽減することが可能です。以下に、代表的な3つの特例について簡潔に解説します。(詳しくは、各特例のページをご参照ください)

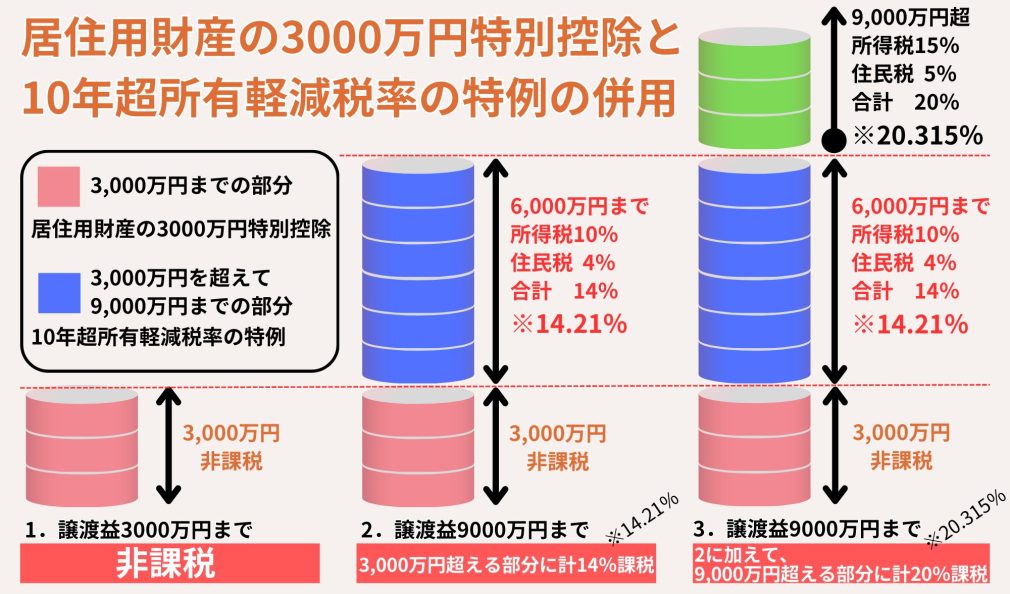

3,000万円特別控除の概要

3,000万円特別控除とは、居住用財産を売却した際に、その譲渡所得から最高3,000万円までを控除できる特例です。この特例の適用により、多くの売却益が非課税となります。この特例を利用するためには、以下の要件を満たす必要があります。

- 主として居住用に供されていること

売却する不動産が主として居住用であることが必要です。

- 所有期間に関係なく適用可能

所有期間に関わらず、この特例は適用されます。

- 申告手続き

特例を受けるためには、確定申告が必要です。申告の際には、譲渡所得の内訳書などの必要書類を添付する必要があります。

この特例を適用することで、譲渡所得から最高3,000万円が控除され、大幅な税負担軽減が期待できます。

軽減税率の特例

軽減税率の特例は、居住用財産の所有期間が10年を超える場合に適用される特例で、譲渡所得に対する税率が軽減されます。この特例の適用要件と効果は以下の通りです。

- 所有期間10年以上

売却する居住用財産の所有期間が10年以上であることが条件です。

- 税率の軽減

通常、譲渡所得に対する税率は約315%ですが、この特例を利用すると税率が14.21%に軽減されます。

- 申告手続き

この特例を利用するためには、確定申告が必要で、譲渡所得の内訳書などの必要書類を添付する必要があります。

軽減税率の特例を活用することで、譲渡所得に対する税負担を大幅に軽減することができます。

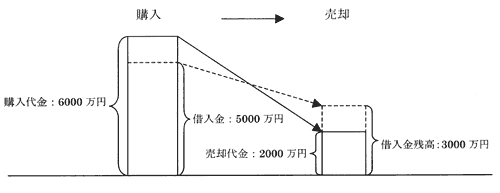

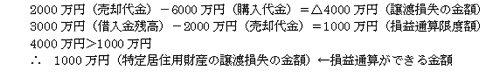

特定居住用財産の損益通算・繰越控除の特例

特定居住用財産の損益通算・繰越控除の特例は、居住用財産の譲渡によって損失が発生した場合に、その損失を他の所得と相殺(損益通算)し、さらに翌年以降に繰り越して控除することができる特例です。この特例の適用要件と効果は以下の通りです。

※説明を簡潔にするため、減価償却などは考慮していません

- 譲渡損失の発生

居住用財産の譲渡によって損失が発生していることが条件です。

- 損益通算

譲渡損失は、その年の他の所得(給与所得や事業所得など)と相殺することができます。

- 繰越控除

相殺しきれなかった損失は、翌年以降3年間にわたって繰り越して控除することが可能です。

- 住宅ローン残高

譲渡したマイホームの売買契約日の前日において、そのマイホームに係る償還期間10年以上の住宅ローンの残高があること。

この特例を利用することで、居住用財産の譲渡による損失を有効に活用し、税負担を軽減することができます。

居住用財産に関連する特別なケース

居住用財産の売却に関しては、通常のケースに加えて、特定の状況下で適用される特例があります。これには、単身赴任の場合や、一定の親族への売却、そして災害による家屋の滅失などが含まれます。これらの特別なケースにおいて、適用される特例の条件と手続きを理解することは非常に重要です。

単身赴任の場合の取り扱い

単身赴任の場合、本人が住んでいなくても居住用財産として特例が適用されることがあります。この場合の条件と手続きは以下の通りです。

特例適用の条件と手続き

- 配偶者や子どもが住んでいること

単身赴任中でも、配偶者や子どもが引き続きその家に住んでいる場合、その家は居住用財産として認められます。これにより、売却時に3,000万円特別控除などの特例が適用されます。

- 確定申告

特例を受けるためには確定申告が必要です。申告書には、譲渡所得の内訳書や本人確認書類などを添付する必要があります。

例えば、Aさんは東京に自宅を所有し、単身赴任で大阪に転勤しています。Aさんの家族は引き続き東京の自宅に住んでいるため、Aさんが東京の自宅を売却する際には、3,000万円特別控除を受けることができます。この特例により、単身赴任中に家を売却する場合でも、譲渡所得税の軽減措置を受けることが可能です。

一定の親族への売却と特例適用の可否

居住用財産を一定の親族に売却する場合、特例が適用されるかどうかは慎重に判断する必要があります。

適用される場合とされない場合

- 適用されない場合

親子や夫婦、同居している親族間での売却は、特例の適用が認められません。例えば、親子間や夫婦間の売買では、税務上の特例は適用されないことが一般的です。

- 適用される場合

兄弟姉妹や同居していない親族への売却であれば、特例が適用される場合があります。例えば、同居していない兄弟姉妹間の売買では、特例が適用される可能性があります。

※売却を決める前に必ず税務署等に確認をしましょう。

具体的な例として、Bさんが同居していない兄弟に家を売却する場合、その売却は居住用財産として認められ、3,000万円特別控除の特例が適用されたケースがあります。このように、売却相手が誰であるかによって特例適用の可否が変わるため、事前に確認することが重要です。

災害による家屋の滅失と特例適用

災害によって家屋が滅失した場合にも特例が適用されます。この場合の条件と手続きは以下の通りです。

災害特例の要件と手続き

- 災害による滅失

家屋が災害によって滅失した場合、その年の1月1日現在において特例の所有期間の要件を満たしていることが必要です。

- 譲渡のタイミング

災害の日から3年以内に譲渡される場合に限り、特例が適用されます。

- 必要書類

確定申告時に、災害証明書(罹災証明書)などの関連書類を添付する必要があります。

例えば、Cさんの家が地震で滅失し、Cさんは新しい家を購入しました。Cさんが滅失した家の敷地を売却する際、災害による滅失から3年以内であれば、特例が適用され、譲渡所得税の軽減措置を受けることができます。災害による家屋の滅失の場合でも、適切に手続きを行うことで特例を受けることができます。

【居住用財産】よくある質問とトラブルシューティング

居住用財産に関する税務処理には、多くの質問やトラブルが生じることがあります。ここでは、よくある質問とその対応方法について解説します。

申告忘れや申告期限後の対応

居住用財産を売却した際に申告を忘れた場合や、申告期限を過ぎてしまった場合でも、適切な対応を取ることで特例を受けることができます。

申告期限を過ぎた場合の対応方法

申告期限を過ぎてしまった場合でも、以下の方法で対応することが可能です。

- 期限後申告の実施

申告期限を過ぎた場合でも、期限後申告を行うことで、3,000万円特別控除を適用することができます。ただし、遅延によるペナルティが発生する場合があるため、早めに対応することが重要です。

- 修正申告や更生の請求

申告時に特例を適用し忘れた場合、修正申告や更生の請求を行うことができます。これにより、適用漏れを補うことが可能です。

例えば、Dさんは居住用財産を売却したが、申告を忘れてしまいました。後日、税務署に相談し、期限後申告を行うことで、3,000万円特別控除を適用することができました。

すでに期限内において、確定申告を行っていた場合(医療費控除や株取引で一定の利益が出た場合など)は、期限後に申告を行っても、この特例を適用することはできませんので注意が必要です。

名義共有の居住用財産売却時の控除適用

共有名義の居住用財産を売却する際には、特別な注意が必要です。

共有名義の場合の手続きと注意点

- 持分ごとの申告

共有名義の居住用財産を売却する場合、各共有者が自分の持分に応じて申告を行い、特例を適用することができます。例えば、EさんとFさんがそれぞれ50%ずつ所有している居住用財産を売却した場合、各々が自分の持分に対して3,000万円特別控除を申請できます。

- 必要書類の提出

確定申告時には、共有名義であることを証明する書類や、各共有者の持分に関する書類を添付する必要があります。これにより、各自の申告内容が正確に反映されます。

具体的な例として、GさんとHさんが共有していた家を売却する場合、各自が自分の持分に対して特例を申請し、譲渡所得税の軽減を受けることができます。

住宅ローン控除との最適選択

居住用財産の売却に際して、住宅ローン控除と3,000万円特別控除をどのように利用するか、または最適に選択するかについてのガイドです。

居住用財産の3,000万円特別控除と住宅ローン控除の選択

- 併用不可のケース

居住用財産の3,000万円特別控除と住宅ローン控除は基本的に併用することができません。住み替えを行う場合、どちらの特例を利用するか慎重に検討する必要があります。

- 選択基準

例えば、Iさんが新しい家を購入し、旧自宅を売却する場合、どちらの控除がより有利かを計算し、適用する控除を選択します。新しい住宅に対する住宅ローン控除を適用する方が有利な場合もあります。

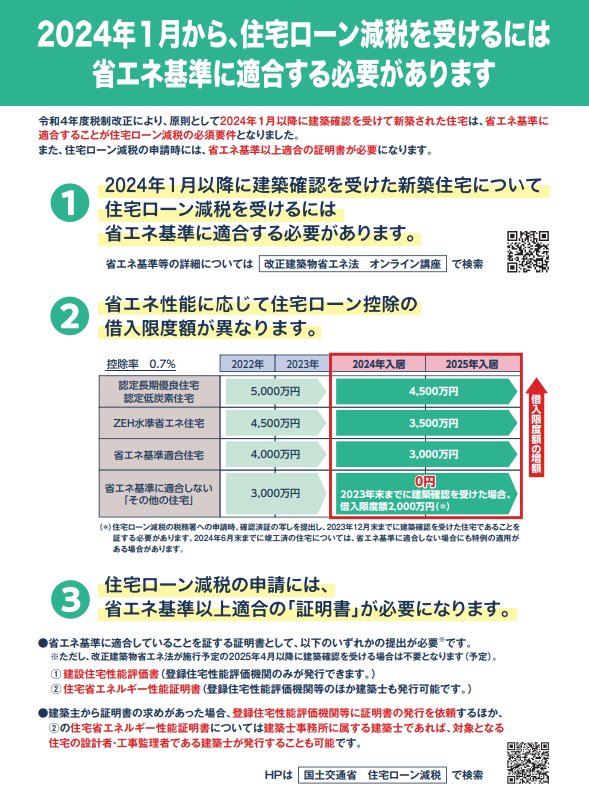

- 省エネ基準

長期で売れ残っている建売住宅を安く購入出来た場合などは、まず省エネ基準を満たしているかを確認して下さい。2024年(令和6年)・2025年(令和7年)に入居する場合は、この省エネ基準に適合しない『その他の住宅』に該当して、住宅ローン控除が適用されません(0円)。もし、住宅ローン控除が利用できないのであれば、居住用財産の3000万円特別控除を選択しましょう。

引用元:国土交通省>住宅ローン控除より一部抜粋

最適な控除方法の選択基準

- 税負担の比較

売却益が大きい場合は、3,000万円特別控除を選択する方が有利です。一方、新たに住宅ローンを組む場合は、住宅ローン控除の方が、長期的に節税効果が高いこともあります。

- シミュレーションの活用

具体的なシミュレーションを行い、どちらの控除が総合的に有利かを判断することが重要です。専門家のアドバイスを受けることで、最適な選択をすることができます。

引用元:イー・ローン>住宅ローンの控除(減税)シミュレーション

こちらのイー・ローンの住宅ローンの控除(減税)シミュレーションが令和6年税制改正にも対応しており、とても使いやすくおすすめです。是非、住宅ローン控除の自分の最大控除額を計算してみましょう。

不動産の所有期間と税率に関する参照URL

引用元:国税庁 通達措置法第35条《居住用財産の譲渡所得の特別控除》関係

引用元:国税庁 No.3302 マイホームを売ったときの特例

引用元:国税庁 No.3390 住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)

引用元:国税庁 No.3392 「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」の対象となる「譲渡資産」及び「特定譲渡」とは

引用元:国税庁 東日本大震災に関する税制上の追加措置について(譲渡所得税関係)

引用元:国税庁 確定申告が間違っていたとき・確定申告を忘れていたとき

引用元:国土交通省 住宅ローン減税