タグ

税金

投稿日:2024/06/10

登録免許税の全て:税額計算から特例適用まで徹底解説します

不動産を購入する際に必要となる登録免許税について、基本情報から詳しく説明します。本記事では、税額の計算方法、新築住宅や中古住宅の登録免許税の要件と軽減措置、さらに相続や贈与による所有権移転登記のポイントまで網羅しています。登録免許税の課税標準や固定資産税評価額についても解説しており、手続きがスムーズになるだけでなく、節税のヒントも得られます。リノベーション住宅に関する特例や適用条件についても触れているので、これから不動産登記を考えている方はぜひ参考にしてください。この記事を読めば、登録免許税に関する疑問が解消し、実際の手続きに役立つ情報が手に入ります。どうぞ最後までご覧ください。

登録免許税の基本情報

登録免許税は、不動産を購入した際に発生する重要な税金の一つです。この税金は、不動産の所有権を公式に登記するために必要となります。所有権の登記は、不動産を自分のものとして公的に認められるために必須の手続きです。この記事では、登録免許税の基本情報について詳しく解説します。

登録免許税とは?

登録免許税とは、不動産の所有権を公式に認めてもらうために必要な税金です。不動産を購入したり、所有者が変わったりする際に、その所有権を登記する必要があります。登記とは、法務局で不動産の所有者を公的に記録する手続きであり、これにより不動産の所有者が法的に保護されます。

登録免許税は、この所有権登記の際に課される税金であり、不動産の価値に基づいて税額が決まります。税額の算出には「課税標準額」と「税率」が用いられます。課税標準額は、不動産の固定資産税評価額や新築の場合には「新築建物価格認定基準価格表」に基づいて決定されます。

例えば、住宅や土地の所有権を取得した場合、その所有権を登記しなければならず、この登記のために登録免許税が課されます。また、住宅ローンを組む際にも抵当権の設定登記が必要となり、この際にも登録免許税が発生します。登記を行うことで、所有権や抵当権が法的に認められ、不動産取引が安全に行われるようになります。

税額の計算方法

登録免許税の税額は、課税標準額と税率を掛け合わせることで求められます。課税標準額とは、登記を行う際の対象物件の価額のことで、通常は固定資産税評価額が用いられます。この固定資産税評価額に、定められた税率を適用して税額が算出されます。以下に具体的な計算方法を示します。

例えば、固定資産税評価額が1,000万円の住宅の場合、税率が1000分の4であれば、税額は次のように計算されます。

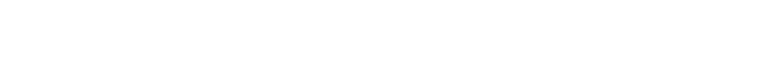

新築住宅の場合は、固定資産税評価額がまだ決まっていないことがあります。この場合、法務局が定める「新築建物価格認定基準価格表」に基づいて評価額が決定されます。例えば、2024年度の名古屋法務局管内の基準表では、木造の居宅で105,000円、鉄筋コンクリート造の共同住宅で163,000円などと定められています。

また、課税標準額は建物の種類や構造によっても異なります。具体的には、以下のような基準が用いられます。

| 種別 | 居宅 | 共同住宅 |

| 木造 | 105,000円 | 105,000円 |

| 軽量鉄骨造 | 116,000円 | 116,000円 |

| 鉄骨造 | 124,000円 | 124,000円 |

| 鉄筋コンクリート造 | 163,000円 | 163,000円 |

参考:名古屋法務局管内新築建物課税標準価格認定基準表(基準年度:令和6年度)※1平方メートル単価

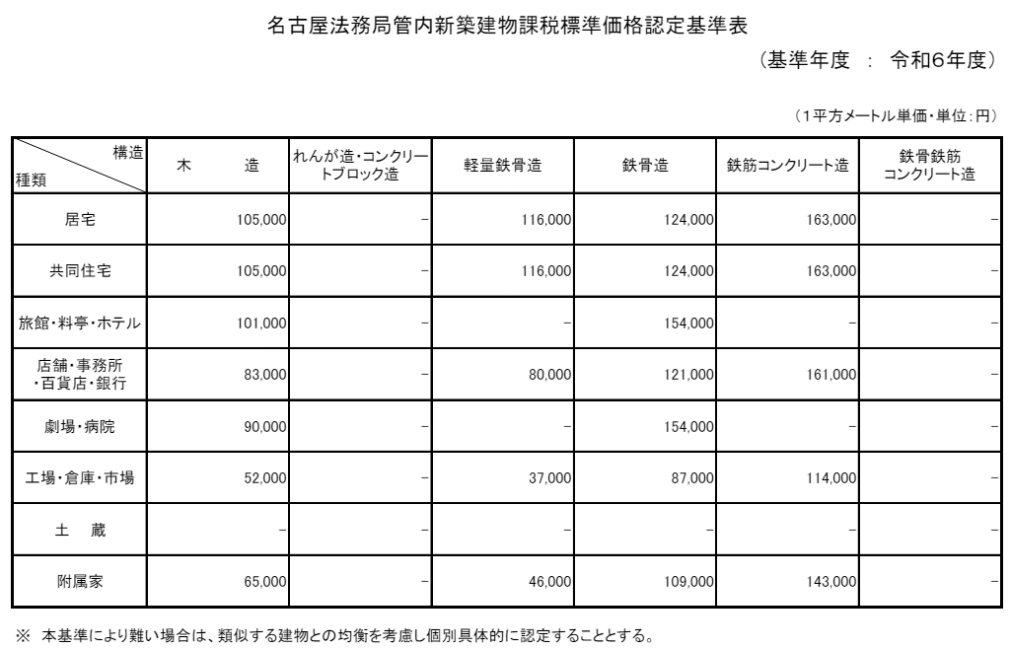

| 種別 | 居宅 | 共同住宅 |

| 木造 | 99,000円 | 95,000円 |

| 軽量鉄骨造 | 112,000円 | 112,000円 |

| 鉄骨造 | 119,000円 | 119,000円 |

| 鉄筋コンクリート造 | 143,000円 | 143,000円 |

参考:静岡地方法務局管内新築建物課税標準価格認定基準表(基準年度:令和6年度)※1平方メートル単価

これらの基準を基にして課税標準額が決まり、その上で税率を掛け合わせて税額が算出されます。このように、登録免許税の税額計算は、対象物件の評価額と税率によって決まるため、正確な評価額の把握が重要です。

参考資料:名古屋(静岡地方)法務局管内新築建物課税標準価格認定基準表より抜粋

登録免許税の課税標準

登録免許税の課税標準とは、登録免許税を計算する際の基準となる金額のことです。具体的には、登記を行う際の対象物件の価額が課税標準として用いられます。この課税標準額は、通常、不動産の固定資産税評価額が使用されます。固定資産税評価額は、市町村が毎年定めるものであり、その不動産の市場価値に基づいて算出されます。

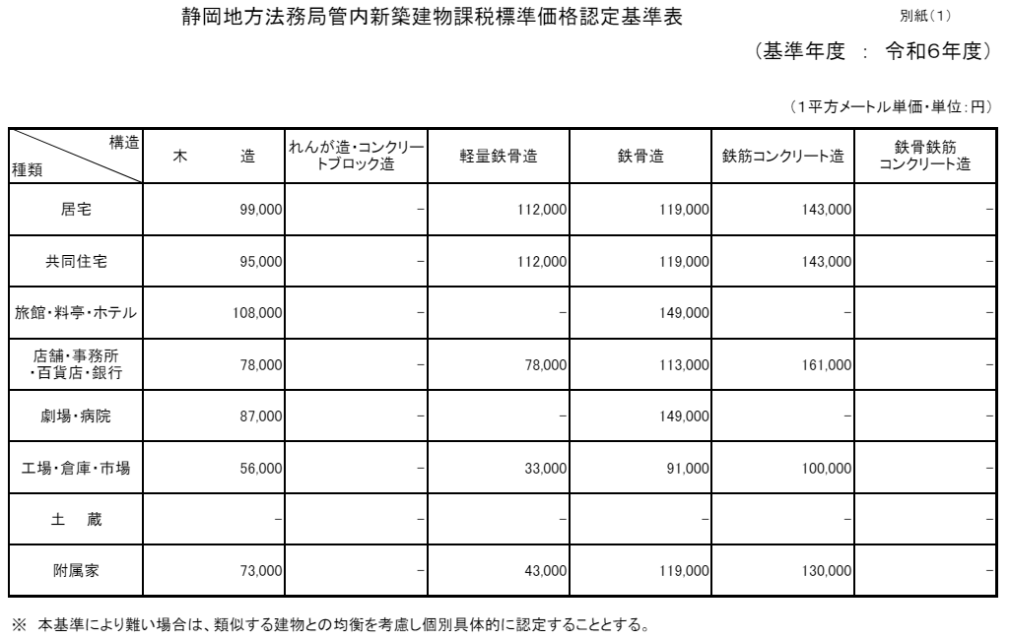

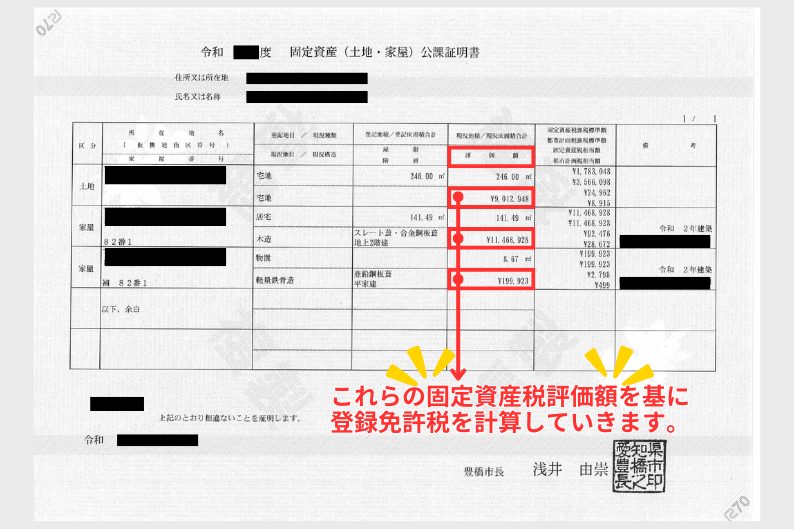

固定資産税評価額とは?

固定資産税評価額とは、不動産に対する固定資産税を計算するための基準となる評価額のことです。この評価額は、市町村が毎年実施する評価によって決定され、不動産の市場価値を基に算出されます。固定資産税評価額は、不動産の種類や構造、立地条件などによって異なり、評価の基準は地方自治体ごとに若干異なることがあります。

評価額の決定は、総務大臣が定めた基準『固定資産評価基準』に基づいて、ひとつずつの固定資産を評価し、価格を決定していきます。この評価額は、不動産の所有者が毎年支払う固定資産税の基礎となるだけでなく、登録免許税を計算する際の課税標準額としても使用されます。

引用元:総務省 固定資産のページより抜粋

このように、固定資産税評価額は、不動産に関するさまざまな税金の計算において重要な役割を果たしており、その正確な把握が必要です。なお、固定資産税評価額を調べるには、各自治体の固定資産税課などで【固定資産公課証明書】等を取得して確認します。

登録免許税の税率

登録免許税の税率は、不動産の登記の種類や目的によって異なります。一般的には、所有権の保存登記、所有権の移転登記、抵当権の設定登記などがあり、それぞれに異なる税率が適用されます。また、特定の要件を満たす場合には、軽減税率が適用されることもあります。

一般的な税率

不動産の所有権の保存登記や移転登記、抵当権の設定登記並びに土地の売買による所有権の移転登記にかかる一般的な税率は次の通りです。

- 建物などの所有権の保存登記

課税標準額の1000分の4

- 建物の購入による所有権の移転登記

課税標準額の1000分の20

- 住宅ローンなどの抵当権の設定登記

課税標準額の1000分の4

- 土地の売買による所有権の移転登記

課税標準額の1000分の20

これらの税率は、不動産の評価額に基づいて計算されるため、評価額が高いほど税額も高くなります。

マイホームの特例税率

住宅用家屋については、一定の条件を満たす場合に特例税率が適用され、税負担を軽減することができます。特例税率は次の通りです。

- 建物などの所有権の保存登記

課税標準額の1000分の1.5

- 建物の購入による所有権の移転登記

課税標準額の1000分の3

- 住宅ローンなどの抵当権の設定登記

課税標準額の1000分の1

- 土地の売買による所有権の移転登記

課税標準額の1000分の15

これらの特例税率は、2027年3月31日までの時限措置として適用されます。

この特例を受けるためには、住宅用家屋証明書の添付が必要です。

軽減措置の対象となる場合

以下の条件を満たす住宅は、軽減税率が適用される場合があります。

- 床面積

50㎡以上

- 新耐震基準

新耐震基準を満たしていること

- 取得時期

新築または取得から1年以内に登記すること

これらの条件を満たすことで、登録免許税の負担を大幅に軽減することができます。

登録免許税の税率は、適用される条件や登記の種類によって異なるため、正確な情報を確認することが重要です。

登録免許税の原則税率とマイホーム等の特例比較表

| 登記の原因 | 原則税率 | マイホーム等の特例 |

| ①建物などの所有権の保存登記 | 1000分の4 | 1000分の1.5 |

| ②建物の購入による所有権の移転登記 | 1000分の20 | 1000分の3 |

| ③住宅ローンなどの抵当権の設定登記 | 1000分の4 | 1000分の1 |

| ④土地の売買による所有権の移転登記 | 1000分の20 | 1000分の15 |

※①~③は、2027年3月31日までに所有する住宅を購入して1年以内に登記を受ける場合に適用

※④は2026年3月31日までに登記を受ける場合にこの軽減措置を受けられます。

新築住宅の登録免許税についての注意点

新築住宅を購入する際には、登録免許税の特例を受ける事が出来ます。但し、特例における要件を満たしている事が適用条件となるので注意が必要です。新築住宅の登録免許税の計算方法や軽減措置について詳しく見ていきましょう。

新築住宅にかかる要件

新築住宅に関する登録免許税の軽減措置を受けるためには、いくつかの要件を満たす必要があります。

主な要件は次の通りです。

- 床面積

床面積が50㎡以上であることが必要です。マンションの場合は内法面積で計算されます。

※内法面積とは【登記簿記載の面積】の事で、パンフレット等に記載されている専有面積ではありません。よって、専有面積(壁芯)が50㎡と記載されている場合は、内法面積は50㎡以下となるので、対象から外れます。

- 登記時期

新築または取得から1年以内に登記を行うことが必要です。

中古住宅の登録免許税についての注意点

中古住宅を購入する際にも、登録免許税がかかります。中古住宅の登録免許税について理解するためには、その要件や税額の計算方法、軽減措置について詳しく知ることが重要です。ここでは、中古住宅の登録免許税の基本的な内容を説明します。

中古住宅の要件

中古住宅の登録免許税の軽減措置を受けるためには、次のような要件を満たす必要があります:

- 登記簿上の建築日付

建築日付が1982年1月1日以降であること。

- 新耐震基準の適合

新耐震基準を満たしていることが証明された住宅であること。

これらの要件を満たしている中古住宅については、登録免許税の軽減措置を受けることができます。また、既存住宅を再取得後に耐震改修工事を行った場合も、この軽減措置の対象となります。

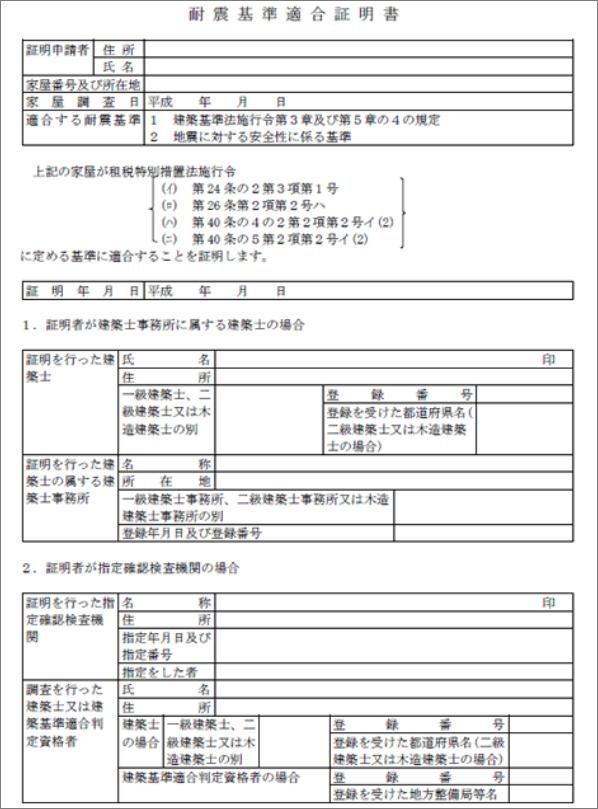

耐震基準適合証明書とは?

耐震基準適合証明書とは、中古住宅が新耐震基準を満たしていることを証明するための書類です。この証明書を取得することで、登録免許税の軽減措置を受けることが可能になります。耐震基準適合証明書は、建築士や指定確認検査機関によって発行されます。

認定長期優良住宅と認定低炭素住宅おける特例の要件等

前述の床面積、登記の時期等を満たす認定長期優良住宅を登記する場合には、建物の所有権保存・移転登記の税率が1000分の1とされます(2027年3月31日まで)。但し、戸建て認定長期優良住宅の所有権移転登記の税率は1000分の2となります。

また、認定低炭素住宅については、上記の特定の要件を満たす場合には2027年3月31日までの時限措置として、所有権保存・所有権移転登記ともに1000分の1の税率となります。

認定住宅における登記について

| 登記の原因 | 軽減税率 (2027年3月31日までの時限措置) |

|

認定長期優良住宅の 所有権の保存登記 |

1000分の1 |

|

認定長期優良住宅の 所有権の移転登記 |

1000分の1 (ただし戸建住宅で住宅は1000分の2) |

|

認定低炭素住宅の 所有権の保存登記 |

1000分の1 |

|

認定低炭素住宅の 所有権の保存登記 |

1000分の1 |

相続や贈与による登録免許税

相続や贈与によって不動産の所有権を移転する場合にも、登録免許税がかかります。これらの手続きは、登記を通じて公式に所有権の移転を証明するために必要です。それぞれの手続きに対して異なる税率が適用され、特定の要件を満たす場合には軽減措置も受けることができます。

不動産の相続や贈与により所有権移転登記にかかる税率

| 登記の原因 | 税率 |

| 相続による所有権移転登記 | 1000分の4 |

| 贈与による所有権移転登記 | 1000分の20 |

相続による所有権移転登記

相続による所有権移転登記の場合、登録免許税の税率は課税標準額の1000分の4です。相続は故人の財産を受け継ぐものであるため、比較的低い税率が適用されています。また、相続による土地の所有権移転登記については、一定の条件を満たす場合に免税措置が設けられています。

相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

個人が相続(相続人に対する遺贈も含みます。)により土地の所有権を取得した場合において、当該個人が当該相続による当該土地の所有権の移転の登記を受ける前に死亡したときは、平成30年4月1日から令和7年(2025年)3月31日までの間に当該個人を当該土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされました。

免税措置のイメージ

免税を受けることができる相続登記の申請のイメージは、以下のとおりです。

登記名義人となっている被相続人Aから相続人Bが相続により土地の所有権を取得した場合において、その相続登記をしないまま相続人Bが亡くなったときは、相続人Bをその土地の登記名義人とするための相続登記については、登録免許税が免税となります。

※上記のような場合に、必ずしもCさんがその土地を相続している必要はなく、例えばBさんが生前にその土地を第三者に売却していたとしても、1次相続についての相続登記の登録免許税は免税となります。

贈与による所有権移転登記

一方、贈与による所有権移転登記の場合、登録免許税の税率は課税標準額の1000分の20です。贈与は生前に財産を譲り渡す行為であり、相続よりも高い税率が適用されます。贈与による名義変更には、贈与税や不動産取得税も関連してくるため、注意が必要です。

リノベーション住宅に関する特例

ここで言うリノベーション物件とは、宅地建物取引業者が物件を取得して、リフォーム・リノベーションを施した物件の事を言います。宅建業者が買取した中古住宅に所定の増改築工事を行い、一般の消費者がこれを取得する場合、所有権移転登記にかかる登録免許税が1000分の1に軽減されます。特例適用の要件を要約して説明します。

買取再販で扱われる住宅の取得に係る登録免許税の特例措置

概要

平成26年度税制改正により、宅地建物取引業者が行う特定の増改築等を経た既存住宅を個人が取得した場合、所有権移転登記に係る登録免許税の税率が軽減される特例措置が創設されました。この特例措置の適用期限は令和9年3月31日までです。

要件

特例措置の適用を受けるためには、以下の要件を満たす必要があります。

- 居住用の家屋であること

床面積が50㎡以上で、その個人の居住用に供されること。

- 耐震性の証明

昭和57年1月1日以降に新築された住宅、または以下の書類で耐震性が証明された住宅であること。

建築士、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人が証明する書類(耐震基準適合証明書)

住宅性能評価書の写し(耐震等級が1、2、3であるもの)

既存住宅売買瑕疵担保責任保険に加入していることを証する書類(保険証券の写し)

- 宅地建物取引業者からの取得

その家屋を宅地建物取引業者から取得すること。

- リフォーム工事の完了

宅地建物取引業者が住宅を取得してからリフォーム工事を行い、再販売するまでの期間が2年以内であること。

- 築年数

取得時に新築から10年以上経過している家屋であること。

- リフォーム工事費用の割合

建物価格に占めるリフォーム工事の総額が20%以上、もしくは300万円(税込)以上であること。

工事の内容

特例措置の対象となるリフォーム工事には、以下のようなものがあります。

- 増築、改築、大規模な修繕や模様替

- マンションの床、階段、間仕切り壁、主要構造部の修繕や模様替

- 居室や調理室、浴室、便所、その他の室の修繕や模様替

- 耐震基準に適合させるための修繕や模様替

- バリアフリー改修工事(通路の拡幅、階段の勾配緩和、浴室の改良など)

- 省エネ改修工事(窓の断熱性向上、天井・屋根・壁・床の断熱改修)

- 給水管、排水管、雨水の浸入防止に係る工事

手続きの流れ

- 工事実施時

宅地建物取引業者が建築士などに増改築等工事証明書の発行を申請。

- 工事完了後

増改築等工事証明書を入手し、50万円を超える工事の場合は既存住宅売買瑕疵担保責任保険に加入。

- 売却時

買主が増改築等工事証明書を入手し、50万円を超える工事の場合は保険証書も入手。

- 登記申請時

登記申請書に住宅用家屋証明書を添付することで特例措置の適用を受ける。

この特例措置を活用することで、リフォームされた中古住宅の取得にかかる登録免許税を大幅に軽減することが可能です。

登録免許税に関する参照URL

本記事作成にあたり参照した国税庁などの各省庁のページをご紹介します。

引用元:法務局 登録免許税の計算 売買、相続などによる所有権の移転の登記

引用元:財務省 登録免許税に関する資料

引用元:法務省 名古屋法務局管内新築建物課税標準価格認定基準表(基準年度:令和6年度)

引用元:法務省 静岡地方法務局管内新築建物課税標準価格認定基準表 別紙(1)(基準年度:令和6年度)

引用元:総務省 固定資産税

引用元:木耐協(日本木造住宅耐震補強事業者協同組合) 耐震基準適合証明書について

引用元:国税庁 特定の住宅用家屋の所有権の保存登記等に係る登録免許税の税率の軽減措置に関するお知らせ

引用元:国土交通省 買取再販で扱われる住宅の取得に係る特例措置